Il recente paper della Banca d’Inghilterra sui meccanismi della creazione monetaria continua a suscitare un acceso dibattito. A essere preso di mira è in particolare il moltiplicatore monetario.

In tutti i libri di testo viene spiegato che la banca centrale è capace di controllare la quantità di moneta agendo sulla riserva obbligatoria (la percentuale, calcolata sui depositi, di moneta legale che la banca è obbligata a mantenere) e attraverso le cosiddette “operazioni di mercato aperto” (acquisti o vendite di titoli, in particolare titoli di stato, dalle banche commerciali). Richiamiamo qui il concetto che abbiamo illustrato nei nostri articoli sulla teoria monetaria:

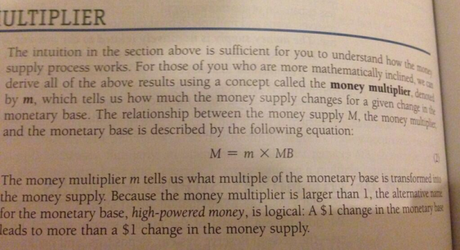

Supponiamo che il sistema bancario sia tenuto a trattenere il 2% come riserva obbligatoria. Quando qualcuno deposita 100 euro, la banca potrà concedere in prestito la parte eccedente la riserva obbligatoria, cioè 98 euro (100-2%). Questi soldi verranno spesi, ma alla fine torneranno nel sistema bancario come depositi da parte di chi li avrà ricevuti. Quindi avremo 100+98. Con i 98 euro le banche potranno concedere 98-2% euro di prestiti, ovvero 96,04 euro, che a loro volta finiranno nel sistema bancario e potranno alimentare nuovi prestiti per 96,04-2%=94,12 euro. E così via. Come si vede ad ogni passaggio l’ammontare dei nuovi prestiti diminuisce. Alla fine del ciclo avremo che la moneta di banca complessivamente creata sarà 49 volte il deposito iniziale e, aggiungendosi ad esso, la moneta complessiva arriverà a 50 volte il deposito iniziale (nel nostro caso quindi 5000 euro).

La banca centrale quindi può ridurre la riserva obbligatoria per aumentare il valore del moltiplicatore, oppure può creare nuove riserve (cioè aumentare la base monetaria), che entrano nel sistema attraverso gli acquisti di titoli sui mercati finanziari (open market operations) e si “moltiplicano” attraverso i nuovi prestiti concessi dalle banche. Opererà in senso opposto quando si tratterà di ridurre la quantità di moneta nel sistema.

Il paper della Banca d’Inghilterra afferma che questa non è una descrizione corretta del meccanismo di creazione monetaria, sebbene, per qualche strano motivo, gli autori ritengano che sia una buona descrizione didattica. Un po’ come affermare che sebbene la Terra giri attorno al Sole, il modello tolemaico sia una buona descrizione didattica del sistema solare.

A parte qualche scivolone, nella sostanza però la Bank of England spiega che il meccanismo funziona esattamente al contrario, cioè la Banca Centrale stabilisce il prezzo della moneta (i tassi di interesse) e non la sua quantità. Quindi le banche commerciali non prestano i depositi e tanto meno le riserve, quasi che fossero dei salvadanai. Esse creano la moneta “dal nulla”, nel momento in cui concedono un prestito. Ovviamente parliamo di moneta bancaria, vale a dire rapporti di debito/credito tra banche, depositanti e mutuatari che generano potere di acquisto, non di banconote, né di moneta legale. Inoltre esse non guardano “indietro” ai depositi o alle riserve, ma “avanti” ai loro potenziali profitti e alla capacità di rimborso del mutuatario.

Il mainstream è ben avvertito di questo fatto, almeno all’apparenza. Lo sostiene l’economista oxfordiano Simon Wren Lewis, in un articolo in cui afferma che la Banca d’Inghilterra non ha raccontato nulla di così diverso da ciò che tutti gli economisti già sanno. Secondo Wren Lewis tutti gli economisti ragionano in questi termini. In effetti, tanto i modelli New Keynesian, attraverso la regola di Taylor, quanto quelli New Classical (in particolare i modelli Real Business Cycle) incorporano in qualche maniera la creazione endogena della moneta, sebbene non con la chiarezza dei modelli post keynesiani. Il problema, quindi, sarebbe quello di insegnare agli studenti dei primi anni di università quello che gli accademici già sanno. Ma è davvero così?

Il blog Pragmatic Capitalism elenca una serie di affermazioni - alcune davvero imbarazzanti – da parte di economisti accademici e persino del presidente della Federal Reserve Ben Bernanke, che sembrano smentire l’ottimismo sulla consapevolezza della professione economica (i grassetti sono nostri):

Ma con la ripresa dell’economia le banche dovrebbero trovare più opportunità di prestare le loro riserve.

- Ben Bernanke , ex presidente della Fed , 2009

Le banche commerciali sono tenute a detenere riserve pari ad una quota dei loro depositi verificabili. Dal momento che le riserve in eccesso rispetto alla quantità necessaria non ricevevano alcun interesse da parte della Fed prima del 2008, le banche commerciali hanno avuto un incentivo a concedere prestiti alle famiglie e alle imprese, fino a che la conseguente crescita dei depositi ha esaurito tutte quelle riserve in eccesso.

- Martin Feldstein, docente di economia ad Harvard , 2013

La Fed sta pagando l’interesse alle banche per non prestare i soldi, ma per tenerli all’interno della Fed nelle cosiddette riserve in eccesso.

- Laurence Kotlikoff , docente di economia alla Boston University, 2013

Si noti che le “riserve in eccesso ” sono storicamente molto vicine a zero. Ciò riflette la tendenza delle banche commerciali (assunta nelle esposizioni sui libri di testo sulle “operazioni di mercato aperto” ) a prestare rapidamente le eventuali riserve che possiedono al di sopra del loro minimo legale richiesto.

- Robert Murphy , Mises Institute, 2011

In tempi normali, le banche non vogliono riserve in eccesso, che non danno loro alcun profitto. Così prestano rapidamente eventuali fondi inattivi (inutilizzati, ndt) che ricevono.

- Alan Blinder, docente di economia alla Princeton University, 2009

Dato un tempo sufficiente, [le banche] faranno abbastanza nuovi prestiti fino a che non arrivano nuovamente ad essere vincolate dalle riserve. L’espansione della moneta, dato un aumento della base monetaria, è inevitabile, e alla fine si traduce in un aumento dell’inflazione e dei tassi di interesse.

- Art Laffer , ex consigliere economico di Reagan, 2009

Prima di tutto, ogni singola banca, deve, nei fatti, prestare i soldi che riceve tramite i depositi. Gli impiegati ai prestiti bancari non possono semplicemente emettere assegni dal nulla.

- Paul Krugman, docente di economia alla Princeton University, 2012

L’economista post keynesiano Marc Lavoie ripete spesso che il fuorviante meccanismo del moltiplicatore monetario entra così profondamente nella testa degli studenti che essi non riescono a comprendere i modelli con moneta endogena nonostante le spiegazioni semplificate dei concetti intuitivi e di senso comune alla loro base.

Evidentemente però non è un problema che si ferma agli studenti. Quando crescono e diventano economisti di professione, gli insegnamenti appresi nella “culla” rimangono così impressi che molti non riescono a liberarsene, continuando ad utilizzare istintivamente l’approccio della moneta esogena.

Archiviato in:ibt, moneta endogena, Teoria economica Tagged: Banca d'Inghilterra, Ben Bernanke, BoE, moneta endogena, Paul Krugman, Pragmatic Capitalism, Simon Wren Lewis