di: Jerome Roos

Non ci devono essere dubbi: viviamo nell’ epoca dell’ Impero Finanziario. A differenza delle conquiste militari che hanno guidato le espansioni territoriali degli imperi del passato, il moderno Impero Finanziario non consiste nell’esercizio visibile dell’ideologia del Grande Bastone (anche se, indubbiamente, l’imperialismo militare continua anche oggi), ma piuttosto assume la forma di una mano invisibile . Mentre alla fine del 19° e all’ inizio del 20° secolo la logica del dominio è stata guidata dal potere strumentale degli stati imperiali, l’Impero del 21 ° secolo non ha più bisogno di alcun bastone per sottomettere gli stati sovrani: attraverso i meccanismi globali di applicazione della disciplina di mercato e dalle condizioni del FMI, il potere strutturale del capitale finanziario ora garantisce che tutti si inchineranno davanti ai mercati monetari.

L’accumulazione del capitaleanche se i finanziamenti esteri sono indispensabili per l’emancipazione dei crescenti stati capitalisti, sono ancora i legami più sicuri con cui i vecchi Stati capitalisti mantengono la loro influenza, esercitano il controllo finanziario e una pressione sulle politiche doganali, estere e commerciali dei giovani Stati capitalisti40 per cento di probabilitàriconobbeLa logica dell’ dell’imperialismo della fine del 19 °e l’inizio del 20 ° secolo prese così una forma militare che infine faceva valere il potere strumentale degli stati imperiali stessi. Nel 1882, per esempio, a seguito della rivolta di Urabi, in Egitto, con la quale erano stati deposti gli amministratori francesi e britannici che avevano preso il controllo delle finanze egiziane sulla scia della crisi del debito del 1870, la Gran Bretagna invase il paese, inserendolo nell’Impero Britannico come un protettorato. Andando avanti di 130 anni, ritroviamo gli amministratori stranieri del FMI muoversi sulla scia di un’altra rivolta popolare per fare in modo che l’Egitto non si dichiari insolvente sui suoi debiti nei confronti delle banche occidentali. Ai creditori di oggi non è più necessario ricorrere alla forza militare dei propri governi per far rispettare i loro contratti di finanziamento: il FMI lo farà per loro.

In un modo simile, anche l’Impero Ottomano si ritrovò, nel 1870, con le casse vuote e, anche se era ancora abbastanza potente per sopportare l’invasione europea, il governo turco fu costretto a stipulare un umiliante accordo con i suoi creditori stranieri: un Comitato degli obbligazionisti esteri, composto dai rappresentanti delle più grandi banche europee, prese il controllo dei suoi uffici fiscali e doganali. Secondo un membro del Consiglio, Edgar Vincent: “Non vi è alcun esempio in cui sono stati concessi poteri così estesi ad una organizzazione straniera in uno stato sovrano“. Dopo 130 anni, la Turchia si trova ancora una volta in gravi difficoltà finanziarie. Il FMI venne chiamato nel 1998 e ristrutturò completamente l’economia, emarginando milioni di poveri turchi e portando il Progetto Bretton Woods a concludere che “nel suo lungo decennio con il FMI, la Turchia è riuscita a sostituire i deficit pubblici con un deficit di democrazia“.

Nel 1898, anche la Grecia cadde sotto il controllo finanziario straniero dopo essersi ritrovata a non poter onorare i debiti maturati durante la guerra con la Turchia. Mitchener e Weidenmier raccontano che “come condizione del Trattato di Pace, le potenze europee hanno ricevuto il potere di assumere l’amministrazione delle entrate per conto dei creditori esistenti e di effettuare il pagamento delle indennità di guerra“. I paralleli storici tra la crisi del debito greco del 1898 e quella di oggi sono impressionanti. Poiché la Germania era stata il “principale attore nell’organizzare la tutela degli interessi degli obbligazionisti stranieri”, nel 1898, “ha ricevuto l’autorità da parte degli altri paesi europei di negoziare con la Grecia riguardo il funzionamento e il controllo delle finanze del Paese, nonché i termini della sistemazione del debito”. Questi termini sono stati disposti in una nuova legge, ma, come Mitchener e Weidenmier sottolineano, l’approvazione di questa legge – proprio come il memorandum sull’austerità di oggi -” fu un atto sovrano solo in apparenza ”.

Pochi anni dopo, nel 1902, il presidente del Venezuela Cipriano Castro si rifiutò di indennizzare gli investitori europei per le perdite che questi subirono durante la sollevazione rivoluzionaria che lo aveva portato al potere. La risposta dei creditori arrivò rapida e decisa: per quattro mesi, le cannoniere inglesi,italiane e tedesche bombardarono le difese costiere del Venezuela e bloccarono i porti principali al fine di costringere Castro a rimborsare il debito. Due anni più tardi, in gran parte in risposta a questa palese dimostrazione dell’imperialismo europeo nell’emisfero occidentale, il presidente Theodore Roosevelt annunciò il suo Corollario Roosevelt alla Dottrina Monroe, con il quale dichiarava che piuttosto che avere le potenze europee nel suo giardino di casa, ora gli Stati Uniti avrebbero fatto rispettare i legittimi contratti di finanziamento dei finanzieri europei in America Latina e nei Caraibi. Annunciando la sua nuova dottrina di politica estera, Roosevelt lanciò una minaccia appena velata ai suoi vicini: “Se una nazione dimostra che sa agire con ragionevole efficienza e decenza nelle questioni sociali e politiche, se mantiene l’ordine e paga i suoi debiti, essa non deve temere alcuna interferenza da parte degli Stati Uniti ”.

Un anno dopo, nel 1905, i marines americani invasero la Repubblica Dominicana, dopo che questa aveva cercato di non onorare i propri debiti, assumendo il controllo delle entrate doganali del paese per garantire il pieno rimborso agli obbligazionisti privati. Al Nicaragua toccò la stessa sorte nel 1911 – 1912. Andando avanti di un altro paio di decenni, nel 1982, ritroviamo ancora una volta gli Stati Uniti intromettersi negli affari sovrani dei suoi vicini latinoamericani, inviando il FMI e la Banca mondiale per conto di potenti creditori privati. In Venezuela, sette anni di misure di austerità sanzionate dal FMI raggiunsero alla fine una drammatica apoteosi nelle massicce proteste del Caracazo del 27 Febbraio 1989, dove centinaia di migliaia di persone manifestarono contro i tagli ai sussidi per il carburante e gli alimenti che erano parte di un accordo stretto dal governo con il FMI . Questa volta, invece di dover ripiegare sulle cannoniere del governo USA, i banchieri di Wall Street poterono far totale affidamento sull’ interiorizzata disciplina debitoria del governo venezuelano: le forze di sicurezza aprirono il fuoco sui manifestanti, uccidendo più di 3.000 persone. Il debito, ovviamente, venne ampiamente ripagato.

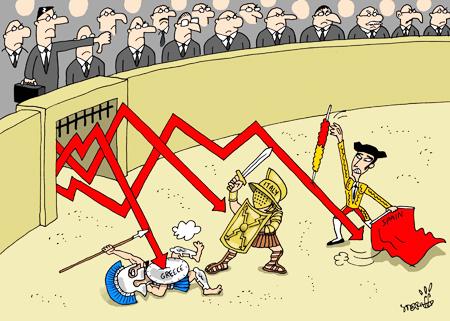

Oggi l’era imperiale della diplomazia delle cannoniere può esser giunta alla sua fine ignominiosa, ma l’era dell’Impero Finanziario è ancora in pieno svolgimento. Quello che l’attuale crisi del debito europeo conferma una volta di più è che il capitalismo finanziario, una volta completamente sviluppato e globalizzato, non ha bisogno di prigioni per i debitori, della diplomazia delle cannoniere o dei marines americani per far rispettare la disciplina debitoria. Le sbarre di ferro della prigione dei debitori vengono sostituite con i flussi globali del capitale finanziario, le cannoniere hanno da tempo ceduto il posto a quelle che Warren Buffet ha definito le armi finanziarie di distruzione di massa, e gli amministratori stranieri degli uffici fiscali e doganali oggi non indossano più gli abiti militari ma portano le valigette del FMI. Tramite il suo controllo sui flussi di capitale e la capacità di negare il credito, l’ alleanza globale dei banchieri (composta dalle grandi banche e dagli investitori istituzionali, con le istituzioni finanziarie internazionali e le autorità finanziarie e monetarie degli Stati capitalistici dominanti) ha ottenuto una forma di potere strutturale che permette di disciplinare il comportamento dei paesi indebitati senza dover ricorrere alla coercizione militare. E’ questa la disciplina imposta dal mercato globale dei capitali e dalle istituzioni finanziarie, che costituisce la spina dorsale dell’ Impero Finanziario.

Quando si parla di Impero, Hardt e Negri ci ricordano che non dobbiamo farci ingannare pensando che ci stiamo riferendo ad una metafora. Non è che l’abolizione della sovranità monetaria e fiscale in Grecia sia qualcosa che, in qualche modo, ricordi l’invasione nazista, come sostengono i manifestanti di sinistra e di destra nel paese ellenico. Purtroppo, la realtà è molto più complessa e più sovversiva di questo. Invece di cadere nella trappola di fare semplici allegorie storiche tra i vecchi imperi territoriali del passato e l’Impero Finanziario di oggi, dovremmo concepire l’Impero come un concetto, un concetto che, con le parole di Hardt e Negri , “è fondamentalmente caratterizzato da una mancanza di confini“. In questo senso, il dominio dell’ Impero Finanziario – a differenza di quello del Terzo Reich o dell’impero britannico – non ha limiti. Differentemente dalle truppe naziste o dalle navi militari britanniche, il capitale finanziario non può semplicemente essere espulso dal territorio sovrano della Grecia. Più che una minaccia territoriale alla sovranità nazionale come una forza di occupazione, l’Impero Finanziario dissolve del tutto il concetto di sovranità nazionale, sovvertendo la base di potere e la legittimazione popolare su cui, in ultima analisi, dipende lo stato moderno: la sua capacità di dirigere il flusso di capitale attraverso la politica monetaria e fiscale.

In una certa misura, il capitale sempre disponibile è gestito oltre i confini del moderno stato-nazione. Come avevano osservato Marx ed Engels nel Manifesto del partito comunista, ” la borghesia, attraverso lo sfruttamento del mercato mondiale, ha reso cosmopolita la produzione e il consumo in ogni paese“. Ma con la rinascita della finanza globale dal 1973 in poi, è notevolmente aumentata la dipendenza strutturale dello stato dal capitale mobile a livello globale. Lo Stato, che continua a esistere nella sua sfera territoriale, sta venendo gradualmente spogliato della sua capacità di controllare i flussi di investimento de- territorializzati dai quali dipende per la sua esistenza. Di conseguenza, il subcomandante Marcos, che nel 1994 ha guidato la rivolta zapatista contro lo stato messicano – che era diventato a quel punto pienamente incorporato nell’ impero finanziario – osservò che “nel cabaret della globalizzazione, lo Stato appare come una ballerina su un tavolo che pian piano si denuda fino a quando non viene lasciata solo con gli indumenti minimi indispensabili: quelli della forza repressiva“. In tal modo il bisogno dei creditori di esercitare la repressione fisica è notevolmente ridotto: spogliando lo stato e esponendo la sua nuda essenza di violenza istituzionalizzata, il processo di globalizzazione serve ad interiorizzare la disciplina del debito nell’apparato statale, rendendo i manager statali strutturalmente asserviti alla logica del capitale globale.

Nel 1982, con il potere strutturale del capitale solidamente in crescita dopo il crollo del regime di Bretton Woods , il politologo americano Charles Lindblom scrisse un controverso articolo sul Journal of Politics, in cui paragonava il mercato ad un carcere. Consentendo agli investitori privati di negare capitale indispensabile per lo Stato e per l’economia, Lindblom osservò che il mercato stesso funziona come un meccanismo disciplinare per i dirigenti statali. Volete aumentare gli standard ambientali? Dovrete prendere in considerazione l’impatto sugli investimenti delle imprese, quindi sui posti di lavoro e sul vostro consenso come politico. Volete regolamentare il settore finanziario? Dovrete preoccuparvi delle grandi banche che sposteranno semplicemente le loro attività in un altro paese. Volete aumentare le tasse sui ricchi? Dovrete considerare il fatto che le famose stelle del cinema potrebbero trasferirsi in Russia. Qualunque cosa vogliate fare come politico, non appena siete salite al potere, la prima cosa che dovrete comunque fare è confrontarvi con gli interessi commerciali e le punizioni che gli uomini d’affari possono infliggervi negando gli investimenti qualora non apprezzassero le vostre politiche. Ancor più straordinariamente, Lindblom sottolineò che “questa punizione non dipende da una qualche cospirazione o dall’intenzione di punire … Curare semplicemente i propri interessi rappresenta la formula di uno straordinario sistema per reprimere il cambiamento“.

Il concetto di Lindblom del mercato come prigione può essere facilmente esteso ai mercati dei capitali globali di oggi. Come ha recentemente scritto Robert Kuttner nella sua recensione al libro di David Graeber , “Debt: The First 5.000 Years’ , ”intere economie all’estero, a seguito dei debiti pregressi, si trovano in un metaforico carcere per i debitori dove non possono né rimborsare i creditori né riprendere mezzi di sussistenza produttivi“. Allo stesso modo , l’avvocato finanziario Ross Buckley ha scritto che “abbiamo tuttora qualcosa di molto simile alle prigioni dei debitori per le nazioni fortemente indebitate“. Come abbiamo visto in Grecia e in Italia nel 2011, il meccanismo disciplinare automatico dei mercati dei capitali globali serve in ultima analisi a minare le procedure democratiche, sostituendole con l’amministrazione tecnocratica. In questo processo, i politici sono ridotti al ruolo di manager temporanei dell’ apparato dello Stato nel nome del capitale finanziario, un accordo che è in definitiva molto più conveniente e molto meno costoso per l’ alleanza globale dei banchieri “che mandare le cannoniere o occupare fisicamente un paese“. In questo senso, l’Impero Finanziario di oggi non è in realtà solo una metafora: è il culmine dello sviluppo capitalistico nella forma perfetta dell’ imperialismo – una forma che difficilmente richiede spargimento di sangue da parte del capitale mentre continua a garantire una massiccia ridistribuzione della ricchezza dai poveri ai ricchi.

Ma, per alcuni, nemmeno lo schiacciante potere strutturale del capitale finanziario sembra essere sufficiente. Anche se il default è già stato escluso a priori come una scelta politica “legittima” nella gestione della crisi del debito internazionale, diventano sempre più forti le voci che reclamano un ulteriore intervento negli affari sovrani dei paesi indebitati. Sulla scia del fallimento dell’Argentina nel 2001, ad esempio, Ricardo Caballero e Rudi Dornbusch , due economisti del MIT , hanno sostenuto che “dell’Argentina non ci si può fidare” e che “qualcuno deve governare il paese con fermezza“. Fermandosi appena prima di promuovere un vero e proprio golpe assistito dalla CIA – la soluzione preferita del capitali basati negli Usa durante tutto il periodo della Guerra Fredda – gli autori suggerirono che “l’Argentina deve ora rinunciare a gran parte della sua sovranità monetaria, fiscale, normativa e di gestione patrimoniale per un lungo periodo, diciamo cinque anni” e “consentire ai commissari stranieri di prendere in consegna la gestione finanziaria del paese“. “In particolare“, sottolinearono i due economisti, “un comitato di esperti banchieri centrali stranieri dovrebbe prendere il controllo della politica monetaria argentina“.

Allo stesso modo, Mitchener e Weidenmier, due economisti che hanno fatto di tutto per sottolineare l’efficacia della coercizione militare nel dissuadere gli stati a dichiararsi insolventi sul proprio debito sovrano tra il 1870 e il 1913, indicarono che oggi “un certo tipo di controllo fiscale o monetario da parte di un comitato finanziario esterno può imporre la disciplina necessaria ai debitori recalcitranti”. Un prominente commentatore conservatore della crisi del debito latino americano degli anni ‘80, il cui libro fu notevolmente lodato dal direttore del FMI Jacques de Larosière, dal presidente della Federal Reserve Paul Volcker e da uno dei banchieri più importanti, Charles Dallara, si è spinto fino al punto di proporre il concetto un po ‘spaventoso che “le cannoniere sono i migliori amici dei debitori“. Non sorprendentemente, simili appelli per l’abolizione della sovranità fiscale riecheggiano anche ora negli ambienti dove si prendono le decisioni politiche europee. Nel 2011, per esempio, un membro di spicco del partito conservatore di Angela Merkel ha sostenuto che “la Grecia deve rinunciare a qualcosa, come una parte della sua sovranità nazionale – almeno temporaneamente,” per consentire ai creditori privati di essere pienamente ripagati.

Nel corso dei negoziati tra la Grecia e i suoi creditori privati dello scorso anno, Larry Elliot, redattore economico di The Guardian, ha giustamente osservato che anche se “le navi da guerra sono state sostituite dai fogli di calcolo … le cannoniere della troika saranno [ancora] vittoriose“. La pressione reale, ha osservato, “proviene ora dalle banche, dagli hedge fund e dalla squadra di funzionari del Fondo Monetario Internazionale, la Banca centrale europea e l’Unione europea“. Forse, allora, non siamo, cosi lontani dall’ epoca imperiale quanto ci piace pensare – e, mentre l’uso della forza militare può essere considerato al bando oggi, la sua vera assenza non è solo il risultato di qualche illuminata moralità liberale, ma piuttosto un prodotto degli elevati costi dell’ intervento militare rispetto ai metodi molto più efficaci di interventismo finanziario. Anche se un terzo degli stati americani ancora permette che i cittadini possano essere incarcerati per non aver rimborsato i loro debiti, la tendenza generale dell’ Impero Finanziario è stata quella di abbandonare l’esercizio diretto della punizione verso forme più strutturali di dominio. In questo senso, la prigione dei debitori non è più solo un luogo fisico dove i “debitori recalcitranti” vengono allontanati dal resto della società, ma è diventato un meccanismo disciplinare de-territorializzato che abbraccia il mondo nel suo complesso. Adesso siamo tutti prigionieri del debito.

Fortunatamente, il potere strutturale del capitale finanziario non può essere completo. Infatti, coloro che sono disposti a dare un’occhiata più da vicino, possono già vedere le crepe nei muri della prigione – alcune dovute agli innumerevoli tentativi di fuga dei prigionieri stessi, altre crepe invece sono state causate semplicemente dall’incapacità dell’architettura finanziaria globale di sostenere l’ insopportabile peso del carico di debito che Stati, imprese e famiglie hanno maturato nel corso degli anni. Come Lindblom stesso ha sottolineato, ovunque ci sono prigioni, ci saranno anche evasioni, e il fatiscente sistema della disciplina di mercato che sostiene l’Impero Finanziario non riesce ancora ad evitare che qualcuno evada. L’esperienza argentina del 2001 è un esempio calzante. Benchè non vi sia alcuna necessità di romanzare l’ormai ampiamente discusso fallimento dell’ Argentina – piuttosto che un atto rivoluzionario di sfida, era semplicemente un disperato (e di successo) tentativo populista da parte dell’élite peronista di restare aggrappata al potere di fronte alle massicce proteste sociali – la lezione più importante che emerge dalla Argentina è che, a fronte di una spontanea e sostenuta rivolta popolare, anche i muri più spessi alla fine crollano.

In effetti, l’Impero Finanziario può aver ridotto tutti noi a moderni prigionieri del debito, ma possiamo ancora diventare i protagonisti sociali della più grande evasione da una prigione della storia – purchè siamo in grado di trarre i giusti insegnamenti dalla lunga storia di dominazione imperiale che ci ha portato a questo cruciale punto della storia umana.

LINK: Financial Empire and the Global Debtors’ Prison

DI: Coriintempesta