I mercati hanno tanto apprezzato la soluzione trovata dal Governo italiano al punto che ieri l'indice FTSE Italia All Share Banks ha perso quasi il 6%, dopo il salasso delle scorse settimane (quasi -30% da inizio anno) e, soprattutto, dopo il tanto atteso accordo tra l'Ue e il governo italiano per lo smaltimento delle sofferenze bancarie. Quello che accadrà oggi, lo vedremo tra pochi minuti.

Vi ricordo che, ove interessati, potete iscrivervi al convegno: COME INVESTIRE NELL'EPOCA DEI TASSI A ZERO E DEI SALVATAGGI BANCARI A CARICO DEI RISPARMIATORI. Il tema è sempre quello che riguarda il prezzo di cessione delle sofferenze.

La soluzione definita dal governo, stando a quanto è dato sapere, non risolve l'asimmetria esistente tra il prezzo dei crediti iscritti in bilancio dopo le rettifiche e il prezzo di mercato di questi crediti, ancorché impacchettati in obbligazioni . Anzi tende ad accentuarla. Per il semplice motivo che, concedendo la garanzia sulla parte migliore dei crediti (quelli investment grade, e quindi quasi inutile del tutto) condanna quelle banche alle prese con portafogli crediti di minore qualità a dover raccogliere capitali, magari in tempi differiti, nella migliore delle ipotesi. Certo, la speranza è che nel tempo impegnato nell'ambito della gestione dello smaltimento dei crediti in sofferenza, magari, si possa migliorare la redditività di alcune banche in modo che gli utili possano assorbire (almeno in parte) il capitale che verrà eroso (quando verrà eroso). Ma sarebbe assai incauto pensare che tutto debba necessariamente andare per verso giusto.

Come scritto anche qualche giorno fa qui:

Il tema è sempre quello che riguarda il prezzo di cessione delle sofferenze.

La soluzione definita dal governo, stando a quanto è dato sapere, non risolve l'asimmetria esistente tra il prezzo dei crediti iscritti in bilancio dopo le rettifiche e il prezzo di mercato di questi crediti, ancorché impacchettati in obbligazioni . Anzi tende ad accentuarla. Per il semplice motivo che, concedendo la garanzia sulla parte migliore dei crediti (quelli investment grade, e quindi quasi inutile del tutto) condanna quelle banche alle prese con portafogli crediti di minore qualità a dover raccogliere capitali, magari in tempi differiti, nella migliore delle ipotesi. Certo, la speranza è che nel tempo impegnato nell'ambito della gestione dello smaltimento dei crediti in sofferenza, magari, si possa migliorare la redditività di alcune banche in modo che gli utili possano assorbire (almeno in parte) il capitale che verrà eroso (quando verrà eroso). Ma sarebbe assai incauto pensare che tutto debba necessariamente andare per verso giusto.

Come scritto anche qualche giorno fa qui:

lo scorso novembre, nell'ambito della risoluzione delle 4 banche in crisi, i crediti problematici sono stati trasferiti alla bad bank svalutati al 17,60%, quindi alla bad bank sono stati trasferiti 1.5 miliardi di crediti a fronte di 8.5 miliardi nominali. Tuttavia, dato che le stime erano riferite a settembre, qualche giorno fa abbiamo segnalato che, nel frattempo, altri crediti problematici sono divenuti inesigibili e, pertanto, alla ban bank saranno conferiti altri 400 milioni di euro. Tutto questo serve a ribadire quanto abbiamo già detto a proposito della difficoltà di arginare la dinamica dei crediti problematici che si trasformano in inesigibili, alimentando così la marea delle sofferenze bancarie.Se si guarda l'ultimo rapporto di Bankitalia sulla stabilità finanziaria si scopre ciò che chi segue questi pixel sapeva già.

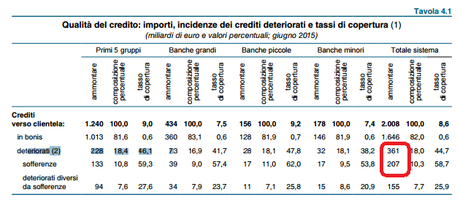

Ossia, che accanto alle sofferenze bancarie (207 miliardi di euro) ci sono anche gli altri crediti problematici, che sommati, appunto, alle sofferenze arrivano alla modica cifra di 361 miliardi di euro (dati Bankitalia al 30 giugno 2015)

E quindi comprenderete che esiste anche un problema relativo all'ingresso a sofferenza dei crediti problematici, che potrebbe conoscere anche una pericolosa accelerazione in considerazione del fatto che nel contesto economico globale si stanno addensando molte nubi che non promettono nulla di buono.

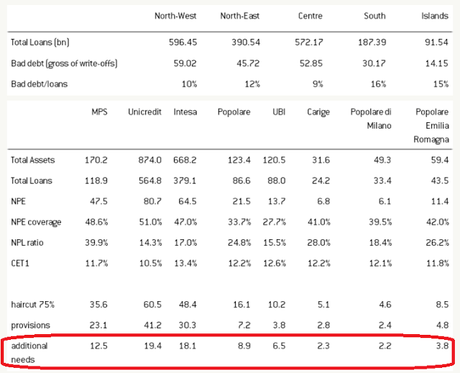

E quindi comprenderete che esiste anche un problema relativo all'ingresso a sofferenza dei crediti problematici, che potrebbe conoscere anche una pericolosa accelerazione in considerazione del fatto che nel contesto economico globale si stanno addensando molte nubi che non promettono nulla di buono.Tornando al ragionamento di prima, va ricordato anche che, di recente, alcune banche di credito cooperativo hanno ceduto 300 milioni di euro di sofferenze al 10% del valore facciale. Si tratta di un prezzo ben lontano dal 17.6% della valutazione effettuata in occasione della risoluzione delle 4 banche e ancor più lontano rispetto alla valutazione dei crediti in bilancio al sistema bancario italiano. Pochi giorni fa, sul sito del del Bruegel è apparso un articolo con una tabellina assai interessante, nella quale si riepilogano i crediti problematici di ciascuna banca, con le rispettive percentuali di copertura. La tabella conclude con un esercizio altrettanto importante. Infatti, ipotizzando una svalutazione del 75% (più vicina ai valori di mercato) nell'ultima riga si riepilogano, per ciascuna banca, le ulteriori rettifiche che dovranno essere effettuate. Rettifiche che, come abbiamo detto, assorbiranno capitale. A chi lo avrà.

E nel caso si svalutazione del 75% del valore nominale, cosa accadrà a quel numeretto che in molti ritengono essere determinante (non noi) per la valutazione della solidità di una banca?

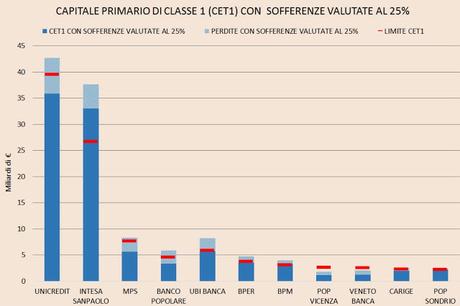

Ce lo dice la tabella che segue, tratta da Il Sole 24 Ore, dalla quale emerge che UniCredit, MPS sarebbero le più colpite in termini di deficit di capitale, mentre Intesa Sanpaolo e BPM, Popolare di Sondrio e UBI Banca rispetterebbero i coefficienti CET1 fissati.

Ovviamente il quadro si aggraverebbe nel caso la svalutazione risultasse più severa

E nel caso si svalutazione del 75% del valore nominale, cosa accadrà a quel numeretto che in molti ritengono essere determinante (non noi) per la valutazione della solidità di una banca?

Ce lo dice la tabella che segue, tratta da Il Sole 24 Ore, dalla quale emerge che UniCredit, MPS sarebbero le più colpite in termini di deficit di capitale, mentre Intesa Sanpaolo e BPM, Popolare di Sondrio e UBI Banca rispetterebbero i coefficienti CET1 fissati.

Ovviamente il quadro si aggraverebbe nel caso la svalutazione risultasse più severa