Olivier Blanchard, Paolo Mauro, Julien Acalin, 16 febbraio 2016

tratto da VoxEU.org, traduzione Faber Fabbris

L’ex capo economista del Fondo Monetario Internazionale Olivier Blanchard e due suoi colleghi del Peterson Institute in questo articolo pubblicato da VoxEU spiegano i vantaggi per i paesi industrializzati, in particolare quelli dell’Eurozona, di una forma di debito pubblico ben nota ai paesi in via di sviluppo: i titoli di stato indicizzati alla crescita. Questa proposta, lo ricordiamo, fu avanzata da Yanis Varoufakis nel corso delle trattative tra il governo greco e i suoi creditori. Si tratta di un articolo di sintesi dedicato agli addetti ai lavori, ma il senso dovrebbe essere chiaro anche al pubblico generale.

Una delle eredità della crisi globale è l’elevato rapporto tra debito pubblico e PIL. Se i livelli attuali possono essere considerati sostenibili, ulteriori destabilizzazioni dell’economia mondiale potrebbero facilmente modificare l’equilibrio e portare i rapporti debito/PIL a livelli insostenibili. Questo articolo sostiene che in un contesto del genere, le obbligazioni indicizzate sulla crescita possono dimostrarsi efficaci. Riducendo le uscite in caso di crescita debole, questo tipo di obbligazioni finisce per ridurre la coda superiore della distribuzione del rapporto debito/PIL, e quindi per contenere il rischio di un’esplosione del debito.

I vantaggi economici sono chiari: indicizzando il pagamento degli interessi alla crescita, queste obbligazioni limitano l’aumento del rapporto debito/PIL nei periodi di crisi, diminuendo così la probabilità che il debito divenga insostenibile. Il risultato è che esse riducono il premio di rischio dell’insolvenza, migliorando ulteriormente la distribuzione del rapporto debito/PIL. Tuttavia, quando i pagamenti degli interessi diventano più volatili, le obbligazioni indicizzate alla crescita potrebbero dover pagare un premio per compensare gli investitori del rischio affrontato sulla crescita del PIL. Se il premio è troppo alto, i vantaggi di una coda superiore più piccola possono essere compensati da un più rapido aumento del rapporto debito/PIL nello scenario di base.

In questo articolo, esploriamo tali questioni da un punto di vista quantitativo. Anticipando alcune conclusioni, riteniamo che oggi ci siano buoni motivi per incoraggiare una cospicua emissione di obbligazioni indicizzate alla crescita nelle economie avanzate, ed in particolare per i paesi membri della zona euro.

L’emissione di obbligazioni indicizzate alla crescita: perché nelle economie avanzate? Perché in questa fase?

La logica economica dell’emissione di obbligazioni indicizzate alla crescita ha una lunga storia nel dibattito teorico (si vedano Barr et al.2014 per un recente contributo e Borensztein e Mauro 2004 per una rassegna). L’idea di condizionare il rimborso del debito a parametri legati all’attività economica cominciò ad emergere dopo la crisi del debito degli anni ’80.

La questione richiamò ulteriore interesse quando Robert Shiller propose (nel 1993) di creare “mercati macro” per obbligazioni perpetue su una frazione del PIL di un paese. L’interesse per il tema riemerge ovviamente dopo ogni crisi da debito, e le difficili ristrutturazioni che ne conseguono : gli economisti ritornano a chiedersi come evitare il default del debito e i costi ad esso associati. Nella realtà dei fatti, tuttavia, i titoli con un rendimento legato alla crescita economica sono stati emessi solo nel quadro di ristrutturazioni del debito (tra cui Bulgaria nel 1994, Argentina nel 2005, la Grecia nel 2012, e Ucraina nel 2015). Ad oggi, nessuna economia avanzata ha emesso obbligazioni indicizzate alla crescita in tempi normali. Crediamo che questo sia il momento giusto per farlo.

Le obbligazioni indicizzate alla crescita sono potenzialmente più utili quando il rapporto debito/PIL è alto, ma non catastroficamente elevato. La diminuzione della coda superiore della distribuzione generata dall’introduzione delle obbligazioni indicizzate alla crescita è trascurabile quando il livello del debito è inizialmente basso, e irrilevante quando il livello del debito è già troppo alto. La maggior parte delle economie avanzate, con un rapporto debito/PIL dell’ordine del 100%, sono in una condizione intermedia: come mostrato nelle simulazioni seguenti, la riduzione della coda superiore può avere in questi casi un peso decisivo.

Il premio che può essere richiesto dagli investitori per acquistare questi titoli, può articolarsi su a quattro fattori:

Rischio di insolvenza

Nella misura in cui le obbligazioni indicizzate alla crescita sono emesse in quantità sufficiente a ridurre il rischio di default, questo rafforza effettivamente la ragion d’essere di questo tipo di obbligazioni. Un rischio di default limitato comporta un premio più basso sul debito pubblico in generale, tanto per le obbligazioni indicizzate alla crescita quanto per le obbligazioni nominali (cioè non indicizzate).

Rischio della novità

Come nel caso delle obbligazioni indicizzate sull’inflazione, le obbligazioni indicizzate sulla crescita pagheranno per un certo periodo un premio legato alla novità del dispositivo. Questo premio può essere, per le economie avanzate, minore di quello associato ai mercati emergenti, che hanno già emesso in passato obbligazioni collegate al PIL. Con istituzioni relativamente forti ed agenzie di statistica indipendenti, le economie avanzate sono in grado di rassicurare gli investitori sull’affidabilità dei dati sulla crescita economica, e l’assenza di manipolazioni.

Rischio di liquidità

Un problema ricorrente con i nuovi strumenti finanziari è la mancanza di liquidità sul mercato secondario. In questo senso, perché l’introduzione di questi titoli avvenga con successo, dovrebbe essere fatta su larga scala fin dall’inizio, per rassicurare gli investitori sulla liquidità del mercato in caso decidano di realizzare i loro titoli. L’uniformità degli strumenti (con contratti simili per tutti i paesi coinvolti) può facilitare l’effetto di scala e la diversificazione dei portafogli azionari. In un recente convegno, la Bank of England ha esposto le caratteristiche comuni che dovrebbero avere questi strumenti [Si veda http://www.bankofengland.co.uk/research/Pages/conferences/301115.aspx]. È difficile prevedere l’evoluzione dei premi di liquidità e di novità: tuttavia i dati empirici disponibili (in particolare quelli relativi alle obbligazioni britanniche indicizzate sull’inflazione) mostrano la possibilità di ridurli progressivamente.

Rischio di crescita

Le obbligazioni indicizzate sulla crescita hanno un “fattore beta” [denominazione usuale del coefficiente che misura la volatilità, o il rischio sistemico, di un titolo rispetto al mercato, n.d.t.] più alto delle obbligazioni ordinarie, perché il loro rendimento è più volatile e prociclico. Da questo punto di vista, a parità di condizioni, titoli indicizzati sulla crescita richiederebbero un premio basato sulle obbligazioni nominali, o su quelle indicizzate all’inflazione. Poiché i tassi di crescita sono poco correlati nei diversi paesi, il fattore di rischio specifico per ogni paese sarebbe più basso nel caso in cui i titoli siano detenuti da investitori stranieri. Ciò costituisce un ulteriore argomento in favore dell’introduzione simultanea di titoli indicizzati sulla crescita in diversi paesi ad economia avanzata. Nel contesto dell’Eurozona, queste ritenute transfrontaliere sui titoli possono di fatto essere considerate come un rimedio di mercato (parziale) all’assenza di un’unione fiscale. Unione che rischia di procedere a rilento (se non di restare al palo), come illustrato dai toni prudenti del “Rapporto dei cinque presidenti” sul completamento dell’unione economica e monetaria europea.

Simulazioni per calibrare i benefici dell’indicizzazione della crescita

Il nostro punto di partenza è la nota equazione sulla dinamica del debito in funzione del PIL:

dove (D/Y)_t è il rapporto deficit/PIL per l’anno t, r il tasso d’interesse, g la crescita del PIL e s l’avanzo primario.

Il nostro obbiettivo è il confronto fra diverse evoluzioni del debito in due casi: nel primo il governo si finanzia tramite obbligazioni nominali; nel secondo, tramite azioni indicizzate sulla crescita. Presentiamo i risultati per la Spagna, il cui livello di debito pubblico generale è stimato, per il 2015, a circa il 100% del PIL, in linea con la media delle altre economie avanzate, in un articolo più lungo (Blanchard et al., 2016), esponiamo anche i risultati trovati per altri paesi.

In tutti i casi esaminati, utilizziamo le previsioni del World Economic Outlook (WEO) dell’FMI (ottobre 2015) per i valori del tasso di interesse nominale, del tasso di crescita nominale, e per la percentuale dell’avanzo primario rispetto al PIL. I valori disponibili coprono il periodo 2015-2020. Per gli anni successivi estrapoliamo a partire da questi valori. Procediamo in due fasi.

Nella prima, ci concentriamo solo sull’incertezza associata al tasso di interesse e di crescita attraverso il termine

Nella simulazione sulla dinamica del debito in caso di obbligazioni nominali, consideriamo che la distribuzione delle variazioni del tasso di interesse e della crescita del PIL siano di tipo normale, siano indipendenti tra di esse ed identicamente distribuite, con una matrice di covarianza stimata sul periodo 1999-2014.

Nella simulazione in caso di obbligazioni indicizzare alla crescita, consideriamo che i titoli eroghino interessi pari al tasso di crescita più una costante.

A causa dell’indicizzazione sulla crescita, lo scarto fra l’interesse pagato ed il tasso di crescita è costante, ossia non varia anche in caso di variazioni improvvise del tasso d’interesse di mercato e della crescita.

Scegliamo la costante in modo che il ritorno dell’investimento dei titoli indicizzati sulla crescita sia lo stesso di quello dei titoli nominali della simulazione precedente. In alte parole, per il momento il premio di rischio sulle obbligazioni indicizzate al debito è nullo.

Con queste ipotesi, l’evoluzione del debito fino al 2035 è simulata con successioni aleatorie dei tassi di interesse e di crescita.

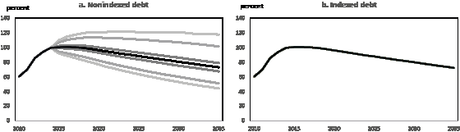

La figura 1a mostra il grafico a ventaglio (fan chart) del rapporto debito/PIL nel caso di obbligazioni non indicizzate. Entro il 2035, il 98% dell’intervallo del debito (quello che resta escludendo l’1% dell’estremo superiore ed inferiore della distribuzione) varia tra il 44% e il 117% del PIL.

Figura 1 Debito/PIL con titoli nominali e indicizzati, avanzo primario non stocastico, 2010-2035 (Spagna). Fonte: calcolo degli autori. Sui grafici sono rappresentate le evoluzioni del rapporto debito/PIL per valori corrispondenti ai percentili 1°, 5°, 35esimo, 50esimo (linea nera),65esimo, 95esimo e 99esimo della distribuzione.

La figura 1b mostra l’evoluzione del rapporto debito/PIL nel caso di obbligazioni indicizzate alla crescita.

Con una indicizzazione totalmente ancorata alla crescita, e con avanzi primari non stocastici, il debito è ovviamente non stocastico, e diminuisce fino al 72% alla fine del periodo considerato.

Questo primo gruppo di simulazioni è ovviamente semplicistico, ma mette in evidenza il punto chiave: obbligazioni indicizzate alla crescita possono ridurre la coda superiore – la più preoccupante – della distribuzione del debito/PIL.

Con avanzo primario incerto

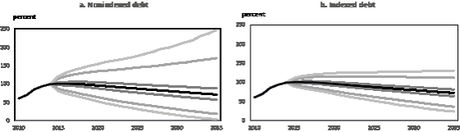

Nella seconda fase, ammettiamo un’incertezza sull’entità dell’avanzo primario. Nel caso delle obbligazioni normali (con tassi d’interesse nominali), abbiamo considerato la matrice di covarianza dei tassi d’interesse di mercato, il tasso di crescita del PIL e l’avanzo primario in percentuale del PIL; per le obbligazioni indicizzate alla crescita, consideriamo la matrice di covarianza per il tasso di crescita del PIL e dell’avanzo primario in percentuale del PIL.

Come nel caso precedente, cominciamo assumendo che le obbligazioni indicizzate alla crescita erogano un premio pari al tasso di crescita più una costante, ed il valore della costante è stabilito in modo da eguagliare i rendimenti previsti dalle obbligazioni nominali.

Affinché il premio standard dipenda dal rapporto debito/PIL , assumiamo che il tasso di crescita aumenti o diminuisca di due punti base per ogni punto percentuale di deviazione del rapporto debito/PIL dal valore di riferimento, e di 3 punti base per punto percentuale quando il debito supera il 140% del PIL.

I risultati sono presentati sulle Figure 2a e 2b. Questi risultati rafforzano le nostre precedenti deduzioni. La probabilità che il debito superi il 140% del PIL è in questo caso del 10% nello scenario con obbligazioni nominali, ma è pressoché nullo con obbligazioni indicizzate alla crescita.

Figura 2. Debito/PIL con titoli nominali e indicizzati, avanzo primario stocastico, 2010-2035 (Spagna). Fonte: calcolo degli autori. Sui grafici sono rappresentate le evoluzioni del rapporto debito/PIL per valori corrispondenti ai percentili 1°, 5°, 35esimo, 50esimo (linea nera),65esimo, 95esimo e 99esimo della distribuzione.

Questa simulazione, tuttavia, ignora la possibilità di un premio aggiuntivo che discenda dai rischi di liquidità, novità e crescita. Basandoci sulle evidenze disponibili sui titoli indicizzati all’inflazione, pensiamo sia ragionevole aspettarsi, dopo la stabilizzazione dei premi di novità e liquidità, un premio sostanzialmente inferiore a 100 punti base.

Ripetendo le simulazioni della figura 2 in quest’ultimo caso (premio di 100 punti base) la probabilità che con titoli agganciati alla crescita il debito superi il 140% del PIL, aumenta da zero al 7%. Il vantaggio rispetto ai titoli non indicizzati è minore, ma resta rilevante. L’effetto del premio è in ogni caso non-lineare. Se considerassimo un premio costante di 200 punti base, la probabilità che il debito superi il 140% aumenta al 34%. In questo caso, i titoli nominali sono preferibili. La taglia del premio risulta quindi decisiva.

Conclusioni

L’introduzione su larga scala di titoli indicizzati alla crescita nelle economie avanzate potrebbe ridurre significativamente i ‘rischi di coda’ associati a evoluzioni incontrollate del debito attuale (alte percentuali del PIL). Gli stati sarebbero in grado di applicare politiche più anticicliche, e così facendo stabilizzerebbero ulteriormente crescita e debito.

Questa simulazione mostra anche che la dimensione del premio di questi titoli ha un impatto decisivo. L’assenza di un reale mercato per questi titoli mostra che il rendimento implicitamente richiesto da potenziali investitori per acquistare nuovi strumenti è troppo alto perché i governi considerino la loro emissione conveniente. La questione è sapere se esista un altro equilibrio con un premio abbastanza basso perché tali titoli siano attraenti tanto per i governi quanto per gli investitori.

Crediamo che un tale equilibrio esista, e sia il caso di sperimentarlo. Il premio di novità può essere limitato con un negoziato tra investitori potenziali e governi, sulla base dell’approccio delineato nel rapporto della Bank of England. Il premio di liquidità può essere limitato dall’introduzione di questi titoli su scala sufficientemente ampia, e tramite l’identificazione di investitori potenziali che intendano detenerli fino a maturità. Il premio di rischio può essere limitato se i titoli sono detenuti il larga parte da investitori stranieri, come parte di un portafoglio internazionale ben diversificato. Se queste prime proposte si tradurranno in realtà , l’introduzione di titoli indicizzati alla crescita porterà benefici alle economie avanzate più indebitate; nel caso dell’Eurozona, potrà fornire una soluzione (certo parziale) al problema dell’assenza di un’unione fiscale, con ricadute positive relativamente rapide.

Bibliografia

Barr, D, O Bush and A Pienkowski (2014), “GDP-linked bonds and sovereign default”, Working Paper No. 484. London: Bank of England.

Blanchard, O, P Mauro and J Acalin (2016), “The Case for Growth-Indexed Bonds in the Advanced Economies Today”, Policy Brief No, Peterson Institute for International Economics.

Borensztein, E, and P Mauro (2004), “The Case for GDP-Indexed Bonds”, Economic Policy, 38, April, 165–216.

Shiller, R J (1993), Macro Markets: Creating Institutions for Managing Society’s Largest Economic Risks. Clarendon Press, Oxford.

Fonte: http://www.voxeu.org/article/case-growth-indexed-bonds

Archiviato in:Economia, segnalazioni, Teoria economica Tagged: Crescita, debito, Olivier Blanchard, Yanis Varoufakis