La Bafin, la Consob tedesca, avrebbe chiesto alle banche del Paese di rimborsare in anticipo i prestiti all’1% erogati neanche un mese fa dalla Bce.

La Bafin, la Consob tedesca, avrebbe chiesto alle banche del Paese di rimborsare in anticipo i prestiti all’1% erogati neanche un mese fa dalla Bce. Una richiesta piuttosto prematura, che tradisce la preoccupazione per gli ulteriori squilibri che la mossa decisa da Mario Draghi portebbe comportare per gli istituti europei. Se in Germania si pensa già all’exit strategy con tre anni d’anticipo, in Italia tutti chiedono alle banche di finanziare famiglie e imprese, invece di utilizzare i fondi di Eurotower per comprare titoli di Stato.

Una richiesta piuttosto prematura, che tradisce la preoccupazione per gli ulteriori squilibri che la mossa decisa da Mario Draghi portebbe comportare per gli istituti europei. Se in Germania si pensa già all’exit strategy con tre anni d’anticipo, in Italia tutti chiedono alle banche di finanziare famiglie e imprese, invece di utilizzare i fondi di Eurotower per comprare titoli di Stato. Susciterebbe quasi ilarità, se la raccomandazione non arrivasse dalla serissima Bafin, la Consob tedesca. Secondo quanto rivela l’International financing review (Ifr), il regolatore teutonico avrebbe chiesto alle banche del Paese di ripagare in anticipo i prestiti agevolati a tre anni concessi dalla Bce nelle due aste di fine dicembre e fine febbraio, oltre a continuare con le pulizie di bilancio e a ritornare sul mercato interbancario per rifinanziarsi. Jens Weidmann, il governatore della Banca centrale tedesca che di recente ha espresso qualche riserva sull’operato di Mario Draghi, ha dichiarato testualmente: «Il mestiere della Bce non è mantenere in vita istituti di credito insolventi», aggiungendo: «Le provviste di liquidità della Bce non possono rimpiazzare la responsabilità fiscale dei singoli Stati membri».

Il richiamo all’exit strategy, insomma, è a dir poco prematuro, e così è stato accolto dagli operatori sul mercato. Eppure, i rischi ci sono. Sia per le banche, che in cambio dei fondi erogati da Eurotower danno in garanzia una molteplicità di attivi, sia per la Bce stessa il cui bilancio si va via via ingrossando proprio di strumenti come covered bond, asset backet securities, collateral swaps etc. Proprio su questo versante si sono concentrate le critiche di Weidmann a Mario Draghi. Secondo un report di Barclays citato proprio dall’Ifr, le obbligazioni garantite hanno pesato nel 2011 per il 40% del debito emesso dagli istituti di credito, con l’effetto di rendere più costosi i bond non garantiti, mentre molti istituti hanno impiegato nella Bce oltre il 15% delle proprie emissioni in cambio di fondi di Eurotower, con il duplice effetto, dice la Bafin, di non risolvere i propri problemi strutturali e di sbilanciare ulteriormente i propri libri.

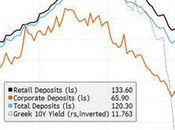

Mentre a Berlino già si chiede al sistema finanziario di ripagare i prestiti Bce dopo neanche un mese dall’ultima asta, a Roma il dibattito politico-economico verte sui finanziamenti alle imprese e alle famiglie. Per ora, infatti, la liquidità erogata dall’istituto centrale di Francoforte è stata impiegata, come preannunciato, tra gli altri, dall’amministratore delegato di Unicredit Federico Ghizzoni e dal presidente del consiglio di sorveglianza di Intesa Sanpaolo, Andrea Beltratti, per acquistare titoli di Stato lucrando sulla differenza dei tassi d’interesse. Un gioco per fare plusvalenze a costo zero, come dimostra l’ultimo bollettino di Bankitalia, che evidenzia a gennaio un incremento nell’acquisto di bond del Tesoro di 28 miliardi di euro rispetto al mese precedente. Contemporaneamente, come aveva denunciato il governatore Ignazio Visco, i prestiti a famiglie e imprese si sono contratti di 20 miliardi.

Nel frattempo, continuano anche le operazioni di riacquisto dei propri strumenti ibridi, non più quantificabili nel buffer di capitale richiesto dall’Eba, l’autorità bancaria europea, per uscire indenni da eventuali shock macroeconomici. Negli ultimi due mesi le principali banche italiane, da Unicredit a Intesa, dal Banco Popolare a Ubi, hanno ritirato dal mercato questi strumenti, spesso illiquidi.

In seno all’Eba, tuttavia, si fanno più insistenti le voci di un possibile allentamento delle ricapitalizzazioni imposte agli istituti italiani, che tenevano conto di una situazione di stress sui titoli di Stato nei propri bilanci che ora si è notevolmente allentata, come dimostra la discesa del differenziale di rendimento tra il bund tedesco e il Btp, che ieri è scesa per qualche ora al di sotto dei 280 punti base. Una rivalutazione dell’esercizio Eba, definito «prociclico» da Mario Draghi, appare dunque probabile, in barba ai richiami tedeschi. source