Questo è un posto fondamentale ma purtroppo pochi saranno in grado di capirlo...

non perché sia difficile...

ma perché in Italia c'è una maggioranza di Italopitechi che tutti i giorni squaqquerano sui social di cazzatelle irrilevanti

ma sono del tutto ignoranti di una materia ormai sempre più fondamentale come l'economia & la finanza....tanto persino da provarne un autolesionistico RIGETTO.

Ma alle scuole primarie continuiamo pure a NON mettere educazione finanziaria ed a studiare tante altre cose, bellissime ma ormai un po' desuete e pragmaticamente poco utili ...che va bene così... ;-)

In ogni caso ANALISI del genere

in Italia ne trovate ben poche...

e lo dico senza alcuna (falsa) modestia semplicemente perché sto dicendo la verità

e sfido chiunque a smentirmi.

Proviamo a fare il punto della situazione sulla Grande Bolla Globale

e non è affatto facile...

Infatti al 7° anno di bubble-vita le contrazioni/le contraddizioni si moltiplicano e rischiano sempre più di sfuggire di mano persino alle onnipotenti banche centrali.

Perché l'economia certamente non è una scienza (checché ne dicano i Prof. Economisti...), raramente ha regole fisse/prevedibili

però pragmaticamente i cicli economici hanno un fondamento nella realtà pragmatica dell'economia e della società...ed un super-ciclo di 7 anni lo puoi pompare quanto vuoi a suon di tassi a zero e politiche monetarie espansive

ma ad un certo punto fisiologicamente il ciclo economico quantomeno deve rifiatare.

Ma ai tempi della Big Bubble con "tutti i parametri tiratissimi" anche rifiatare diventa un serio problema.

In questo post non curerò troppo la forma

ma butterò giù alcuni punti focali del contesto attuale.

Primo punto focale:

le tensioni e la volatilità sui Mercati oggi sono dettate dal fatto che al 7° anno di Bolla

le Banche Centrali vengono considerate sempre meno onnipotenti e con sempre meno cartucce da sparare visto che ..................................

.

sono 7 anni che sparano di tutto ed è rimasto ben poco, se non l'esperimento dei tassi negativi...

nel quale gli stessi apprendisti stregoni della BoJ ammettono che stanno facendo un test e vedranno come va....opppsssss....

Allo stesso tempo in un'onda deflattiva globale portare i tassi a zero per innescare inflazione è qualcosa che non mi torna affatto...

a naso io vedo i tassi negativi come ancora più deflattivi perché sei entrato in un altro territorio rispetto al limite dei tassi a zero e dunque il verso cambia.

Sei entrato in un territorio che fa violenza a qualunque normale regola finanziaria/economica e dunque non è possibile innescare inflazione facendo qualcosa contro-natura

perché l'inflazione (quella buona) in teoria è segno di un'economia che gira e con i tassi negativi non gira un cappero di nulla.

Ma questa è un'intuizione che lancio lì e non approfondisco, per ora.

Insomma i mercati hanno capito che le Banche Centrali sono sempre meno efficaci (da 7 anni detengono il controllo assoluto)

e le loro mosse infatti se una volta ti facevano salire tutto a stecca anche per un mese di fila...

oggi hanno effetti di pompaggio massimo per una settimana.

Questo è un punto FOCALE...

perché se viene meno la fiducia dei mercati nelle BC...

la Big Bubble ti salta per aria ad una velocità che nemmeno vi potete immaginare.

Aggiungo che la Yellen è molto meno efficace ed astuta di Bernanke:

temporeggia, dice e non dice, ondeggia ed oggi i mercati hanno bisogno di risposte chiare ed anche rapide...ma ne riparleremo più avanti.

vediamo questa ottima analisi di Andrea Facchini

Whatever it takes pure in Giappone...Kuroda (Banca del Giappone): "faremo di tutto per raggiungere il target di inflazione".

E poi ancora: "nessun limite alle misure monetarie".

Questo quanto detto alla riunione di stamani.

Risultato: indice Nikkei sprofonda a -3,3, sfiorando il -4 durante la seduta.

C'è da dire che le banche centrali sembrano aver perso quella originalità che le avevano contraddistinte negli anni passati.

I mercati, pertanto sembrano già inglobare nei prezzi il "whatever it takes".

Questo lo dimostra quanto accaduto il 3 di dicembre con la Bce e oggi con la Boj.

Chiedere inoltre alla banca cinese e alle autorità politiche del paese cosa significhi "whatever it take".

Dal 20 di dicembre scorso, nonostante il "siamo onnipotenti" l'indice China-50 ha perso solo il 20% scarso, mentre dalla metà del 2015 sfioriamo il -50% per la gioia di quella classe media appassionata dei giochi di borsa, che secondo molte case di investimento non avrebbe intaccato la crescita del Dragone.

Sono oltre 60 milioni le persone che hanno fulminato i loro conti presso i trader del paese e la stima non è certo per difetto.

Poi ci domandiamo del perché i prezzi del petrolio calano e la domanda a livello mondiale langue?

Ma tranquilli, ci sono le banche centrali con il "whatever is it takes".

Una buona giornata a tutti e alla prossima

Ed ancora leggete bene qui....

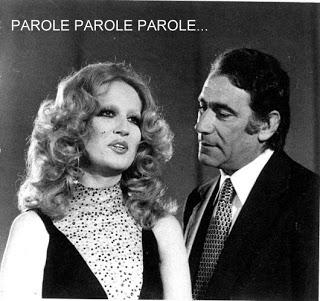

bellissimo il concetto di INTERVENTO VERBALE delle Banche Centrali

che al 98% parlano ed al 2% agiscono veramente...soprattutto quando i tassi sono a zero...;-)

Lo dice nientepopodimeno che Bernanke nelle sue memorie: quando vanno in pensione ed invecchiano 'sti banchieri centrali addirittura dicono la VERITA'...non tutta ma a flash....

In ogni caso le parole di una Banca Centrale pesano comunque come pietre

ed orientano i mercati e spesso si auto-avverano....

almeno finché la Big Bubble ed il suo super-ciclo economico pompato tengono...

The End Game For Central Banks Has Officially Begun

zero hedge - by Phoenix Capital

For over six years, the markets have been moving based on Central Banker actions and words.

The first phase (2009 to 2013) was dominated by action (ZIRP and QE).

The second phase (2013 to the present) was increasingly reliant on words (verbal intervention) as most Central Banks had by then used up 90% of their ammo.

As former Fed Chair Bernanke himself noted in his recent memoirs:

"Monetary policy is 98% talk and 2% action, especially when short term rates are near zero"

However, we are now reaching the point at which even actions AND words are losing their effect on the markets.

Last Friday, the Bank of Japan introduced Negative Interest Rates or NIRP.

The ensuing rally in the Nikkei lasted roughly 30 minutes before reversing all of its gains. It was only through concerted manipulation by the Bank of Japan that the Nikkei finished the day in the green.

Fast-forward to today, and the head of the Bank of Japan Haruhiko Kuroda is already promising to engage in even more NIRP if needed.

He stressed there was "no limit" to monetary easing measures.Yes, this took place only a few days later.

So... the Bank of Japan launches NIRP for the first time in its history.

And within THREE trading days is already promising to do MORE, going so far as to say that it has "no limit" on what it will try.

This is what it looks like when a Central Bank loses control= total desperation........

The End Game for Central Banks has officially begun.

Smart investors are preparing now.

Altro punto focale:

tutta una serie di variabili mostrano come i Mercati stiano scommettendo su una MARCIA INDIETRO DELLA FED

che inizialmente potrebbe semplicemente interrompere la via appena intrapresa del rialzo dei tassi

per poi tornare a tagliarli e fare persino un QE4, se la situazione dovesse peggiorare.

Come spiegavo nella mia intervista in TV,

la FED è sempre più nell'angolo

perché i mercati Globali già mal tolleravano che la FED alzasse i tassi/interrompesse il QE

mentre la BCE stava facendo l'esatto opposto...

ma quando anche un calibro da 90 come la BoJ si è mossa ancora più nettamente in direzione opposta alla FED mettendo i tassi in negativo - vedi mio postIn configurazione "Kamikaze" verso il Disastro Globale

beh per la Yellen sono caxxi...e sarà difficile continuare ad alzare i tassi.

In più Nonna Yellen non perderebbe nemmeno la faccia

visto che potrebbe tranquillamente dare la colpa a fattori esterni

e dunque fare come Ponzio Pilato....

Però Nonna Yellen non riesco a leggerla bene...

è opaca..secondo me è un po' talebana ed è una "socialista" in versione USA dunque molto pericolosa...

Potrebbe decidere di andare per la sua strada perché la disoccupazione è scesa etc

ed innescherebbe un collasso biblico...

ma vedremo.

Ecco gli indicatori di potenziale retromarcia della FED.

Il dollaro si è indebolito di brutto

mentre se i tassi della FED dovessero continuare a salire

al contrario dovrebbe rafforzarsi

Durden: Peggior scaricata del Dollaro dei tempi del lancio del primo QE

The Dollar Is Getting Hammered, Gold Jumps

E poi andiamo a vedere i T-Bond USA con rendimenti in discesa

mentre se i tassi della FED dovessero continuare a salire

al contrario dovremmo avere rendimenti in salita...

Il decennale tedesco è tornato allo 0.30%, mentre quello Usa è tornato all'1.87%.L'appiattimento della curva nelle ultime settimane sembra suggerirlo e tieni presente che anche il rendimento del titolo a due anni, che aveva raggiunto l'1.10 a fine dicembre, ora sta a 0.77%. Non credo che la fed stia pensando al q4.

Stefano Bassi secondo te anticipano la marcia indietro della FED?

Paolo Cardenà

Ma è possibile uno stop sulla tabella di marcia del rialzo dei tassi, anche perché il lavoro glielo stanno facendo le altre banche centrali (bce e boj) che stanno svalutando.

Stefano Bassi come dicevo nell'intervista il fatto che BCE e BoJ vadano sui tassi in negativo ha messo la FED sempre più nell'angolo...tempi interessanti...

Stefano Bassi adesso vediamo come reagisce la FED con due banche centrali primarie che vanno in direzione opposta (BCE+BoJ) ...la curva dei tassi sembra darci già una risposta ;-) il mio naso pure...

Saverio Berlinzani smette di alzare la fed.....e tornera al qe4. Hai visto che la curva a dieci anni taglia quella a tre mesi ? Recessione !!!!!

Has the Most Reliable U.S. Recession Predictor Lost its Value?

Stefano Bassi esattooooo...hai vinto 10 azioni monte dei pacchi ;-)

Insomma i mercati stanno scommettendo che Nonna Yellen metta la marcia indietro

ma ormai non si accontentano più di poco...

ma vogliono decisioni rapide e nette

La Yellen che farà?

La chiave del gioco

oggi come sempre

è soprattutto nelle mani della FED e degli USA.

La BIG BUBBLE l'hanno iniziata LORO e dunque continuano ad avere il vantaggio del "first-mover"... è tanto ma non è tutto...attenzione...

Parentesi su FALLITAGLIA

In questo Quadro generale incerto

pieno di tensioni, contraddizioni e SFASATURE sempre meno riconciliabili e gestibili

FallitaGlia come sempre è il vaso di coccio

dunque molto attaccabile dai Mercati

perché quando gli squali sentono l'odore del sangue...yummyyyyyyyyy

La procedura del Bail-in

ha fatto rientrare i mercati dalla finestra delle Banche Italiane

visto che Draghi ha chiuso a colpi di Bazooka la porta dei Titoli di Stato...

Oggi solo UN PAZZO ITALOPITECO deterrebbe tutti i suoi averi in FallitaGlia a rischio crash...

ma tanto chi doveva attivarsi ed adattarsi

l'ha già fatto da tempo seguendo anche i consigli e le strategie che da tempo vi indico nel mio blog...

Chi invece si sveglia solo adesso al 99% è ormai troppo italopiteco per riuscire a non estinguersi...

Cari ITALOIPITECHI

dovete tutti i giorni appena vi svegliate

dedicare una preghierina a Santa Yellen della FED...

perché faccia marcia indietro e prolunghi la Big Bubble...

dandovi ancora un po' di tempo...

che il 90% di voi naturalmente butterà nel cesso

e la prossima volta non ci saranno più santi e vi estinguerete...

In ogni caso oggi Super Mario

ha usato il termine "cospirazione"

che secondo me è il segno di come anche lui sia sempre più nell'angolo

e non più onnipotente come dal 2012 al 2015...

Draghi, agire presto contro le forze che cospirano per tenere bassa l'inflazione

Nell'odierna economia globale ci sono forze che cospirano per tenere bassa l'inflazione, ma la Bce non si deve arrendere nel perseguire il target del [...]

Potrebbe anche essere un problema di "traduzione" da parte dei giornalisti italioti

visto che Draghi parla semplicemente di "conspiring causes"...

Ma il fatto che Draghi

ASSOLUTO MAESTRO DELLE POLITICHE MONETARIE VERBALI

abbia perso colpi e sicumera...

ha senz'altro preoccupato i mercati...

Comunque la chiave del gioco

è ben spiegata qui di seguito in modo molto chiaro...

ed aggiungeteci che oggi ad incasinare la partita si è messa anche la BoJ...

E' proprio questo meccanismo che la FED dovrebbe INTERROMPERE od almeno lenire riallineandosi in SINCRONIA...

Questa è la scommessa ( RIALZISTA) che oggi stanno facendo i mercati.

E se la scommessa fosse vincente potremmo vedere anche un BEL RIMBALZONE GENERALIZZATO (inclusi gli Emergenti e le commodities).

Da qui OGGI passa il TIMING della Big Bubble

e di quanto ancora durerà...

DOLLARO FORTE ED EURO DEBOLE PORTERANNO AL COLLASSO

Gli eventi economici più significativi del 2015, a nostro parere, sono stati due:

il crollo del prezzo del petrolio e il rafforzamento del dollaro accompagnato dalla svalutazione dell'euro.

Questi fenomeni, strettamente collegati, perdureranno per quasi tutto il 2016.

La discesa del prezzo della più importante fonte energetica, del 70% rispetto all'estate del 2014 e al di sotto di $40 è l'epitome di un'imminente depressione iniziata come recessione nel 2008 che, non essendosi mai risolta, sta degenerando nella sua forma più estrema.

Insieme a quello del petrolio c'è stato il tracollo di tutte le materie prime, tipico, appunto, del fenomeno depressivo....

....Economie come Canada, Australia e Brasile qualche anno fa in salute, tutte dipendenti dalle esportazioni di materie prime, sono entrate in recessione.

In questo contesto l'unica consolazione è la deflazione dei prezzi che aumenta il potere d'acquisto dei consumatori.

L'aspetto negativo è invece, per chi produce, la deflazione del debito: infatti quando l'attività produttiva cala, il debito aumenta e il suo pagamento diventa problematico.

La deflazione del debito si sta aggravando a causa della dinamica del rapporto tra dollaro e euro, preannunciando una prossima insolvenza sistemica.

Il dollaro è valutato rispetto a un paniere di valute in cui l'euro rappresenta il 56% e pertanto qualunque cosa accade all'euro si ripercuote immediatamente sul dollaro e dal dollaro su tutto il sistema in quanto è la valuta di riserva mondiale.

La maggior parte dei paesi, infatti, risparmia o si indebita principalmente in questa valuta.

Il trend del loro rapporto, salvo brevi momenti, è iniziato a deteriorarsi nel giugno 2014, quando la BCE per la prima volta ha fissato i tassi di interesse a a livello negativo.

Prima, il differenziale tra euro e dollaro era dello 0,25 % (il dollaro rendeva lo 0,25%, mentre l'euro rendeva zero). Non appena la Bce ha spinto i tassi sempre più in zona negativa e il differenziale con il dollaro è arrivato allo 0.55%, parcheggiare denaro nell'euro è costato sempre di più e il dollaro è diventato valuta rifugio.

Ma tale spread non era ancora sufficiente a far involare in massa i capitali europei verso il dollaro.

Ora qual è il problema?

Il problema è che la Federal Reserve mantenendo dal 2008 i tassi praticamente a zero ha incentivato l'indebitamento in dollari. E così si è sviluppato il carry trade globale sul dollaro arrivato oggi a superare $9 trilioni (un valore pari quasi al prodotto lordo cinese).

Su ogni 100 dollari presi in prestito pagando un interesse di solo 0.25, si poteva, investendo ad esempio nel real brasiliano, guadagnare la bellezza di 9.75 dollari cioè l'11%.

Era logico che la maggior parte dei paesi, in particolare quelli emergenti, si indebitasse a livelli record in un dollaro a buon mercato per acquistare valute a rendimento elevato. Il valore del debito in dollari è di colpo aumentato per tutti.....

Per questi paesi, dunque, il debito in dollari è aumentato nella stessa misura della svalutazione.

Il carry trade, ovviamente, ha funzionato finché il dollaro è rimasto stabile e a buon prezzo.

Non è una coincidenza, inoltre, che il prezzi del petrolio, delle materie prime e delle azioni dei paesi emergenti siano andati al tappeto proprio nel momento dell'apprezzamento del dollaro.

Ma a partire dall'estate del 2014, dopo la svalutazione dell'euro, l'apprezzamento del dollaro ha trasformato il carry trade in una trappola.

.....Dunque dollaro forte e euro debole hanno approfondito la deflazione globale.

Ora cosa succederebbe se entro il 2016 la Federal Reserve, aumentasse i tassi dall'attuale 0.50% all'1.50%, cioè di ben tre volte, come promesso nel mese dicembre?

Inoltre diventerebbe ancora più difficile per le società americane esportare, i loro profitti si ridurrebbero e i corsi di borsa precipiterebbero.

Non sarebbero più sufficienti i buyback azionari (il riacquisto di azioni proprie) per mantenere artificialmente alti i corsi e non si potrebbero escludere, come nel 2008, crolli di borsa fino al 50%.

Questo è il motivo per cui, secondo noi, la Fed nel 2016 non alzerà ulteriormente i tassi.

Ma poco importa, perché il dollaro si apprezzerà ugualmente in quanto la Bce, con il riacutizzarsi della crisi europea, svaluterà aggressivamente l'euro provocando una nuova e più intensa fuga di capitali verso il dollaro.

Rivalutatosi sempre di più, i prezzi delle materie prime potrebbero anche scendere sotto del livello del 2015, la deflazione si approfondirebbe trasformandosi in depressione.

Innanzi tutto si verificherebbe un'ondata di default dei paesi emergenti indebitati in dollari con ramificazioni globali e il dollaro si apprezzerebbe ancora di più (la corsa al dollaro per pagare i debiti lo rafforzerebbe).

A quel punto, nella seconda metà del 2016, per evitare ondate di bancarotte all'interno e l'implosione del debito ai paesi emergenti, la Fed, sarebbe costretta a riallineare la sua politica monetaria a quella della Bce e invece di alzare i tassi li riabbasserebbe per creare un nuovo e gigantesco quantitative easing con lo scopo di inflazionare il dollaro e evitare la depressione globale.

Solo allora potrebbe cominciare la fase rialzista delle materie prime.

Non per la ripresa economica mondiale ma perché diventerebbero beni rifugio per i capitali scampati al collasso valutario generale.

Insomma, si preparano tempi biblici.

di GERARDO COCO

.

-------------------------------------

NOTA: Considerando il notevole impegno profuso in Progetti Reali (segui LINK)

capirete meglio perché ABBIA CHIUSO L'AREA COMMENTI DEL MIO BLOG

visto che non ho più tempo né voglia di stare dietro ad un 95% di commenti inutili e di persone che sono professionisti virtuali del commento ma che poi NON si attivano mai realmente.

Per chi vuol commentare rimane la valvola di sfogo della mia Bacheca Facebook https://www.facebook.com/stefano.bassi.758

dove almeno si commenta mettendoci la faccia, nome cognome e chi sei... Rilancio sempre i miei post del BLOG nella mia Bacheca Facebook.

Invece per chi vuol commentare ma soprattutto partecipare attivamente ai progetti in corso c'è la mia e-mail [email protected]

-----------------------------------------

PER UN BLOG E' MOLTO IMPORTANTE CHE FACCIATE ALMENO LO SFORZO MINIMO DI CLICCARE SUI TASTI SOCIAL "MI PIACE", "TWEET" ETC CHE TROVATE QUI SOTTO...GRAZIE.

(sul sostegno attivo - donazioni/pubblicità - già conoscete alla nausea il mio punto di vista...)