di Giovanni Palladino

Nel 1961 fu costruito il muro di Berlino, 40 Km. di mattoni, cemento e filo spinato sorvegliati da 25.000 soldati della Germania Est. Feroce sorveglianza, che causò migliaia di morti e che finì 38 anni dopo, il 9 novembre 1989, con la caduta del muro, distrutto da un forte desiderio di libertà politica ed economica.

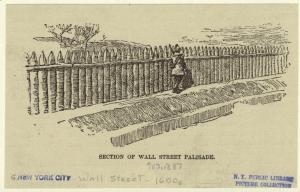

Il muro di New York, una palizzata di legno alta 3,5 metri, fu invece costruito nel 1653 dai coloni olandesi per difendersi dagli indiani, quando Manhattan si chiamava New Amsterdam. Fu distrutto dai coloni inglesi nel 1699. Ma alla strada che lo ospitava rimase per sempre il nome di Wall Street, dove – al numero 23 – sarebbe poi nata la sede del mercato finanziario più importante del mondo.

Perché è auspicabile, metaforicamente, anche la sua caduta? Perché negli ultimi 15 anni Wall Street, più di altri mercati analoghi, ha visto gradualmente cambiare la sua utile funzione di supporto finanziario per lo sviluppo delle imprese quotate con quella di bisca per la compravendita di prodotti finanziari fatti passare come innovativi, ma che in realtà si sono rivelati distruttivi (in alcuni casi si è addirittura parlato di “armi finanziarie di distruzione di massa”).

Wall Street si è così popolata di un numero crescente di mercanti o di moderni “baroni ladri”, interessati a piazzare una merce sempre più scollegata con le richieste dell’economia reale. Il “muro” da far cadere è quello del capitalismo finanziario di rapina, che ha gradualmente sostituito il vero ruolo della Borsa, nata per fungere da utile “ponte” tra il risparmio delle famiglie e gli investimenti produttivi delle imprese.

Tale disastrosa sostituzione si è realizzata – soprattutto a partire dall’inizio di questo secolo – con il “boom” dei titoli non quotati in Borsa, che per valore e importo degli scambi hanno finito per superare quello dei titoli azionari quotati a Wall Street. Mi riferisco alle “obbligazioni strutturate” e ai “derivati”, prodotti finanziari truffaldini ideati dalle maggiori banche d’investimento statunitensi e poi promossi anche da alcune banche europee.

Il vero obiettivo delle obbligazioni strutturate è stato quello di scaricare sui risparmiatori il rischio dei prestiti immobiliari erogati dalle banche. Queste inserivano nel contenitore delle obbligazioni non quotate in Borsa una gran quantità di loro prestiti (spesso a rischio di non restituzione per la scarsa solvibilità delle famiglie debitrici) e le vendevano ai risparmiatori con la promessa di garantirne il riacquisto anche prima della loro scadenza. Si liberavano così di prestiti rischiosi e acquisivano nuovo risparmio da impiegare spesso in altre “catene di Sant’Antonio”.

Queste “catene” si sono poi moltiplicate con la diffusione ancora più massiccia dei prodotti “derivati”, fatti passare come assicurazione contro i rischi finanziari, ma in realtà veri e propri creatori di rischio (ne sanno qualcosa anche il Monte de’ Paschi di Siena e decine di migliaia di enti pubblici e di piccoli imprenditori italiani, spesso convinti ad acquistarli per ricevere credito dalle banche).

La grave crisi finanziaria del 2008 fu determinata dalla rottura di queste “catene di Sant’Antonio”. Alle crescenti richieste di rimborso anticipato delle obbligazioni strutturate, le banche hanno dapprima provveduto a soddisfare i clienti uscenti con la propria liquidità, intasando così i loro bilanci con titoli “tossici”, perché svalutati dalla mancanza di domanda. Ma una volta finita la loro liquidità, le banche sono state costrette a dire ai risparmiatori: “i titoli non sono quotati in Borsa e non possiamo più garantire un prezzo di riacquisto”. Le obbligazioni sono così diventate invendibili, ossia illiquide, e sono iniziati alcuni fallimenti bancari, con gravi conseguenze per tutto il sistema economico-finanziario. L’ironia della sorte è che Wall Street, sede dei titoli quotati, è stata colpita dal mondo bancario, sede dei titoli non quotati e di tanti “baroni ladri”.

Per evitare il crollo del sistema, dapprima il Tesoro Usa e poi la Federal Reserve sono giunti in soccorso delle banche. Dal 2009 al 2011 per questo costoso salvataggio il disavanzo pubblico degli Stati Uniti – in ciascuno dei tre anni – è stato di oltre $1.000 miliardi, mentre dal 2009 al 2014 la Federal Reserve ha dovuto dare alle banche più di $2.000 miliardi per togliere dai loro bilanci i titoli “tossici”, ora finiti nel suo bilancio. Ma con questo credito “stampato” dalla Fed, le banche non hanno aumentato i prestiti alle imprese, bensì l’importo delle “riserve in eccesso” (ossia superiori alle “riserve obbligatorie”) depositate presso la stessa Fed e remunerate con interessi dello 0,5%. Insomma un bel pasticcio artificiale…

Purtroppo i “baroni ladri” sono ancora in piena azione, tanto da avere influenzato la politica monetaria espansiva della Fed con le loro interessate richieste di coprire i buchi delle banche e di mantenere vicina allo zero la struttura dei tassi d’interesse. Pena, se non fossero stati ascoltati, un altro crollo della Borsa.

È una politica che per il momento ha reso più felici quell’1% di americani con il patrimonio concentrato a Wall Street che non la grande maggioranza delle famiglie con il risparmio concentrato in depositi bancari e in titoli a reddito fisso, cioè a reddito quasi zero.

D’accordo, ma nel frattempo l’economia e l’occupazione sono in forte aumento, dicono i “baroni ladri”. Tuttavia molti economisti nutrono dubbi su questa affermazione, perché in realtà il reddito medio annuo delle famiglie Usa non si è ancora ripreso dopo la discesa degli ultimi 6 anni e i dati sul calo della disoccupazione non tengono conto che ben 7 milioni di americani scoraggiati hanno deciso di non iscriversi più alle liste di collocamento. Quindi la popolazione attiva è diminuita e il tasso di disoccupazione effettivo si trova intorno al 12% e non al 5,9%.

Nell’aprile del 2009 Obama disse: “Una crisi economico-finanziaria così grave non dovrà più ripetersi. Non dovremo più essere colpiti da un debito eccessivo e da una speculazione folle”.

Purtroppo da quel momento il debito pubblico Usa è raddoppiato e c’è chi teme che la politica monetaria ultra-espansiva della Fed sia servita più ad alimentare la speculazione che non l’economia reale. C’è anche chi teme lo scoppio di una nuova crisi ben più grave di quella di 6 anni fa, perché ora la Fed non possiede più i margini di manovra e di difesa che aveva nel 2009.

La verità è che il risparmio non si può creare dal nulla, ma dal lavoro produttivo e deve essere investito per contribuire alla creazione e alla diffusione di nuova ricchezza. Se alimenta un capitalismo “stile Las Vegas”, il risparmio distrugge e si distrugge. Bisogna quindi avere il coraggio di far cadere il muro di New York, ossia di mettere fuori gioco quel capitalismo finanziario di rapina tuttora fiorente nel vasto mondo dei “baroni ladri”, che hanno snaturato il ruolo del mercato dei capitali al servizio delle imprese per metterlo al prevalente servizio della speculazione fine a se stessa.

Questo messaggio è rivolto anche a quegli europei, che invidiano l’audacia della Federal Reserve e criticano la prudenza della Bce. Ma Draghi conosce bene i difetti della cultura finanziaria americana: nel 2009 fu nominato dal G20 alla presidenza del “Financial Stability Board”, organo incaricato di redigere le norme capaci di eliminare il predominio dei “baroni ladri” nei principali mercati finanziari. Nel 2011 le norme sono state finalmente approvate, ma negli Stati Uniti devono ancora essere applicate, perché i “baroni” non sono d’accordo…