Rappr...Casse Prev.

CASSE PIENE... DI RISCHI

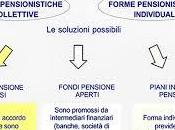

banche d’affari o i maggiori istituti di credito con operazioni multinazionali. L’onda d’urto è stata avvertita anche da realtà nazionali che non operano attivamente nei mercati, quando è mancata una vigilanza attenta dei rischi, come ci viene ricordato dai resoconti della Commissione parlamentare di controllo sull’attività degli enti gestori di forme obbligatorie di previdenza e assistenza sociale, le cosiddette casse di previdenza. Questi organismi di natura privata si occupano della gestione della previdenza per specifiche categorie professionali, quali i notai, avvocati e dottori commercialisti, in alternativa all’Inps.

TITOLI LEHMAN NELLE CASSE

Allo scoppiare della crisi, la situazione finanziaria delle casse di previdenza ha riservato un’amara sorpresa: come evidenziato dalla tabella 1, l’esposizione del patrimonio nei confronti di titoli strutturati raggiunge percentuali assolutamente importanti e molto probabilmente non giustificate. (1) Per citare solo due casi, l’Enpam (cassa dell’ordine medici) investe oltre il 43 per cento del patrimonio in strutturati, così come l’Enpav (cassa dell’ordine dei veterinari), che raggiunge la percentuale record di oltre il 50 per cento.

In generale, un titolo strutturato è un’attività finanziaria indicizzata al valore di un altro titolo o di un bene reale. Nel caso delle casse di previdenza, la Commissione parlamentare ha evidenziato un forte ruolo giocato da strutturati indicizzati a obbligazioni emesse dalla banca Lehman Brothers: con il suo fallimento, il valore di quei titoli risulta essere esattamente nullo. Ora, tutto ciò ha determinato una situazione di grande sofferenza nel patrimonio delle casse di previdenza, con il rischio di non disporre di risorse sufficienti per espletare il proprio ruolo tipico: corrispondere la pensione agli associati in ragione dei propri contributi.

UN MANAGER SOLO PER IL RISCHIO

Perché vi è stata una gestione finanziaria apparentemente così inopportuna delle casse? La relazione della Commissione parlamentare suggerisce una serie di fattori, sui quali, purtroppo, né il governo né il Parlamento sono intervenuti con una maggiore regolamentazione. Spesso, le casse non dispongono di manager con competenze finanziarie adeguate. Per questo motivo gli organi direttivi fanno generalmente ricorso a servizi di advisor esterni. Ma è proprio qui che nasce il problema: si tratta della commistione tra la pratica di advisory per la gestione dei portafogli e la mancanza di appropriate procedure per la gestione del rischio finanziario (risk management). La distinzione è sottile, ma cruciale: se un consulente propone soluzioni per l’asset allocation della cassa di previdenza, chi è in grado di stabilire e giudicare se quella soluzione ha generato un’eccessiva esposizione al rischio? In linea di principio, la consulenza sulla gestione del portafoglio della cassa deve già prevedere un profilo di rischio/rendimento adeguato. Chi individua l’appropriata attuazione delle strategie di copertura dei rischi di fronte a un evento estremo? Se devo fronteggiare un rischio crescente, e se a tale scopo devo acquistare o vendere determinati strumenti, chi stabilisce il limite massimo e minimo di rischio tollerabile? Con quali titoli? È chiaro che chi fa consulenza su asset allocation potrebbe non avere un controllo sul rischio sufficientemente rigoroso. Infatti, chi dà consigli si pone un obiettivo di rendimento (dovendo corrispondere una serie di pagamenti pensionistici). Chi mette i paletti al consulente per l’asset allocation (o al gestore) per il rischio? Chiaramente, ci riferiamo al rischio estremo, che rappresenta la fonte più preoccupante e meno controllabile. Dovrebbe farlo la figura del risk manager. In Gran Bretagna l’advisor per il risk management è nettamente distinto da colui che materialmente propone le soluzioni di asset allocation. È evidente il conflitto d’interesse potenziale ed effettivo, dal momento che vi può essere la spinta verso questo o quel titolo, con uno scarsissimo controllo del rischio estremo, come è accaduto nel caso Lehman.

La complessità dei prodotti finanziari suggerisce che l’indipendenza nelle valutazioni delle sorgenti e delle caratteristiche di rischio sono la chiave per prevenire situazioni come quelle che emergono dalla relazione della Commissione. Per esempio, i fondi pensioni sono caratterizzati per natura propria dall’esigenza di valutare poste di bilancio che non sono rappresentate da titoli scambiati sui mercati finanziari. Come valutare i debiti prospettici che possono sorgere dall’incerta erogazione di servizi futuri? E come valutare l’impatto del “tail risk’” in modo tale che la gestione di portafoglio dell’attivo di bilancio sia consistente con la valutazione delle poste del passivo? Sono aspetti che non possono essere demandati solo al consulente per l’asset allocation, dal momento che potrebbe consigliare strumenti che garantiscono un rendimento interessante, ma con un profilo rischio sufficientemente adeguato.

UN PROBLEMA ANCHE PER LE FONDAZIONI

Il Sole-24Ore ha pubblicato a più riprese tabelle e dati che dimostrano una simile situazione di difficoltà anche a carico delle fondazioni, dimostrando che il fenomeno è tutt’altro che isolato. (2) In tutti questi casi, il conflitto di interesse investe una molteplicità di aspetti: spesso infatti l’advisor della fondazione o della cassa di previdenza è anche consulente di fondi (emettitori di strumenti finanziari) e banche. Ciò, come evidenziato dalla relazione parlamentare, spiega anche la concentrazione degli investimenti verso determinati strumenti e verso talune banche depositarie.

In Italia si è assistito a un difficile equilibrio nei ruoli della consulenza finanziaria: nella scelta dei consulenti entrano dinamiche che spesso hanno molto poco a che vedere con la reale competenza. In molti casi, purtroppo, la scelta è effettuata sulla base di convenienze di vario genere. E gli advisors altamente competenti possono comunque essere al centro di una serie di conflitti di interesse che non ne rendono pienamente trasparente l’operato: in quali casi, ad esempio, amministratori dell’advisor sono anche amministratori di fondi oppure Sgr che confezionano prodotti consigliati a casse e fondazioni? In quali e quanti casi, episodi simili sono stati sanzionati?

Alla base di tutto ciò vi è la scarsa capacità da parte degli organi direttivi di alcune casse di previdenza di individuare con il necessario rigore tutto l’insieme delle problematiche connesse alla gestione finanziaria: dalla scelta degli advisor al monitoraggio rischi.

Il punto che intendiamo sottolineare è che il ricorso a servizi indipendenti di risk advisory può contribuire a una appropriata identificazione e quantificazione delle sorgenti di rischio. In altre parole, può controbilanciare la spinta alla sottovalutazione dei rischi che sembra aver caratterizzato i servizi degli advisor per la gestione dei portafogli delle casse di previdenza. La condizione essenziale è che vi sia indipendenza sostanziale tra l’advisor per il rischio e l’advisor per la gestione di portafoglio. Anche in Italia occorrerebbe affrontare il tema dell’apertura di un mercato appropriato dove la domanda di servizi per l’identificazione e misurazione dei rischi possa incontrare l’offerta, valutando seriamente nel merito le competenze di ciascuno.

(2) Si veda l’inserto Plus24 del 7/2/2009. fonte

-di Paolo Zagaglia.. e Massimiliano Marzo...Professore associato Dipartimento scienze economiche Università di Bologna.