Lanciamo una provocazione. Se dopo tanto parlare di riduzione dell’acquisto di titoli da parte della Fed, si ritornasse sull’argomento QE?

Sembra un’ipotesi assai remota e prematura, ma prendiamo in considerazione alcuni aspetti che potrebbero far cambiare idea alla Banca Centrale.

Le conseguenze del tapering, cioè tassi di interesse di mercato più elevati, inseriti in un contesto di economia Usa ancora debole ed incerta, potrebbero far tornare la Fed sui propri passi e riconsiderare un ritorno alla fase di acquisto di bond.

Dal mese di maggio il solo parlare di riduzione dello stimolo ha innalzato i tassi sui mutui di un punto percentuale, da circa il 3,5% al 4,5%. Tale balzello ha spaventato sia i compratori di case sia gli stessi costruttori.

Vi sono almeno tre ragioni che fanno pensare ad un ritorno dei tassi verso livelli più bassi e ad un abbandono della politica di riduzione degli acquisti:

1- Il lato dell’offerta di treasuries che arriverà sul mercato nei prossimi mesi. La riduzione del deficit in corso, grazie ai tagli di spesa e innalzamento delle tasse, diminuirà l’offerta di bond sul mercato, con una media nei prossimi anni di circa 400-500 miliardi di dollari all’anno.

2- il ritmo di crescita degli Stati Uniti sta rallentando. Le previsioni per la crescita nel terzo trimestre (rilasciate ufficialmente il 30 ottobre), sono state abbassate dal 2,5% di agosto all’ 1,5% di settembre, livello pericolosamente vicino alla velocità di stallo per l’economia USA (1%). Una minor crescita si dovrebbe tradurre in una minore richiesta di finanziamenti da parte del settore privato e delle imprese, con il risultato di calmierare i tassi di interesse di mercato.

3- La terza ragione per supporre un livello futuro dei tassi più basso di quello attuale è il persistente calo del tasso di inflazione, in corso dalla metà del 2011.

Un’inflazione attuale più bassa, spinge al ribasso le aspettative future di inflazione, con un equivalente abbassamento della curva dei tassi di interesse. La spesa per consumi (PCE), molto seguita dalla Fed, si trova ben al di sotto del tasso soglia obiettivo della banca centrale (2%).

Il mandato della Banca include un obiettivo di piena occupazione, unitamente ad un obiettivo di bassa inflazione: entrambi i livelli attuali sono lontani da quelli prefissati e occorrerebbe mantenere l’attuale fase espansiva, anziché pensare al ritiro dello stimolo monetario.

Nel complesso l’idea di abbandonare il QE sarebbe molto buona, ma è il contesto in cui si andrà ad applicare che non è ancora idoneo. Un contesto di politiche fiscali ancora restrittive, una crescita USA e globale in rallentamento, e uno scenario inflazionistico inesistente, non sono certo compatibili con tassi di interesse in deciso aumento come quelli attuali.

Magazine Attualità

Possono interessarti anche questi articoli :

-

JPMorgan Chase & Co e i suoi legami con il Vaticano

JPMorgan Chase Co è una delle BIG FOUR BANKS degli Stati Uniti, insieme a Bank of America, Citigroup e Wells Fargo. Secondo il sito The statistic portal, la... Leggere il seguito

Da Nwotruthresearch

ATTUALITÀ, SOCIETÀ -

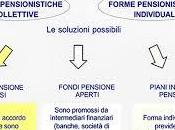

Fondi pensione: un futuro di tassi bassi?

L’allarme è di quelli che tolgono il fiato e la prospettiva sul futuro. Ma il warning è da sottoporre a un opportuno filtro per diverse ragioni: l’Ocse parla... Leggere il seguito

Da Robertoborz

ECONOMIA -

Fra meno di un anno e mezzo Obama lascerà definitivamente...

Fra meno di un anno e mezzo Obama lascerà definitivamente la Casa Bianca, dopo due mandati, come noto, non potrà più essere rieletto, ma anche se la Costituzion... Leggere il seguito

Da Pukos

ECONOMIA, FINANZE -

I matrimoni gay sono legali in tutti gli Stati Uniti

La Corte Suprema americana ha deciso: il gay marriage è legge comune a tutti gli UsaI matrimoni gay sono legali in tutti gli Stati Uniti d’America: a deciderlo ... Leggere il seguito

Da Andrea86

ATTUALITÀ, SOCIETÀ -

USA: la Corte Suprema legalizza il matrimonio gay in tutti gli stati.

La Corte Suprema degli Stati Uniti allarga il riconoscimento dei matrimoni fra persone dello stesso sesso in tutti i 50 Stati che compongono gli Stati Uniti,... Leggere il seguito

Da Yellowflate

ATTUALITÀ -

Scie chimiche: aria di complotto o bufala nell’aria?

I sostenitori dell’esistenza delle scie chimiche ritengono che le tracce di condensa lasciate dagli aerei in volo ad alta quota non siano semplice vapore acqueo... Leggere il seguito

Da Retrò Online Magazine

ATTUALITÀ, SOCIETÀ