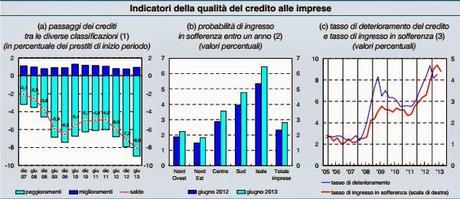

Le sofferenze bancarie sono a livelli record. E secondo gli indicatori di qualità del credito elaborati lo scorso giugno da Bankitalia, pubblicati nel Rapporto sulla Stabilità Finanziaria dello scorso novembre, aumentano significativamente le probabilità di ingresso -nei prossimi dodici mesi- di crediti in sofferenza, rispetto ai dodici mesi precedenti, cioè da giugno 2012. Quindi, ipotizzando che le sofferenze crescano allo stesso ritmo con cui sono cresciute nei dodici mesi appena trascorsi (ma non c'è ragione per ritenere che la performance non possa essere addirittura peggiore), a fine 2014 le sofferenze bancarie potrebbero superare i 180 miliardi di euro. Una cifra astronomica che determinerebbe effetti negativi su molti istituti. Effetti che difficilmente potrebbero essere gestiti in assenza di cuscinetti aggiuntivi di capitale; ammesso che, nel frattempo, l'esplosione delle sofferenze non faccia saltare qualche banca.

Quindi, il problema è anche il capitale. Chi metterà mano al portafogli? Gli azionisti delle banche? Appare assai difficile. E ammesso che abbiano i fondi per poterlo fare, non è affatto detto che lo facciano in assenza di chiari e robusti segnali di ripresa, che comunque non sono all'orizzonte. Quindi è verosimile attendersi che le banche, anche incentivate dalla recente defiscalizzazione delle sopravvenienze derivanti dalla conversione in equity di bond ibridi (NE ABBIAMO PARLATO QUI), emettano questo tipo di obbligazioni con l'intento di migliorare la qualità della patrimonio, senza con ciò diluire le posizioni degli azionisti.

Nel frattempo, mentre state leggendo queste pixel, giova ricordare che entro fine 2014 le banche italiane dovranno restituire 230/240 miliardi di euro presi in prestito dalla BCE con le 2 operazioni LTRO. Ce li hanno, questi soldi? Certo che si.

E' chiaro che la maggior parte dei soldi ottenuti dalle aste LTRO sono stati investi in titoli triennali: ossia, in titoli con scadenza compatibile con i tre anni previsti dalle operazioni di rifinanziamento. Quindi, giunti a scadenza, per disporre della provvista necessaria da restituire alla BCE, è sufficiente non rinnovare i titoli di stato. E se dovesse mancare qualcosa (!?), si possono sempre vendere BTP con scadenze più lunghe. Ma questo, verosimilmente, comporterebbe tensioni sullo spread facendo crescere il costo del servizio del debito per i titoli di stato che lo stato dovrà nuovamente collocare.

Quindi, in buona sostanza, lo stato dovrà collocare nuovi titoli in modo che le banche possano restituire i soldi alla BCE. E chi comprerà i titoli di nuova emissione? E' chiaro che, per non far saltare il banco, la BCE dovrà inventarsi qualche altra forma di finanziamento a favore delle banche in modo che queste possano acquistare i titoli di nuova emissione e, al tempo stesso, avere il rimborso di quelli in scadenza. Ma a questo punto interviene un'altra questione. Se le banche si finanziano dalla BCE e, anziché finanziare l'economia reale, continueranno a finanziare gli acquisti di titoli di stato, è chiaro che proseguirà il credit crunch aggravando il ciclo economico, già pessimo di suo, e facendo emergere ulteriori sofferenze nei bilanci bancari, già alla prese con evidenti difficoltà.

A questo proposito, sembrerebbe che alla BCE, sulla base dell'esperienza britannica maturata con il Funding for lending scheme (FLS), stiano studiando proprio dei meccanismi di rifinanziamento del sistema bancario tali da incentivare il reimpiego di queste risorse proprio a favore del finanziamento delle imprese, anche attraverso l'utilizzo di meccanismi incentivanti, o persuasivi. Ma, che Draghi possa mettersi a lanciar banconote dall'elicottero in stile Bernanke, è del tutto irreale stante i vincoli statutari della BCE e le note posizioni tedesche.

Nel mentre, proprio i tedeschi, nell'ambito dell'operazione di Asset Quality Review che, nel 2014, vedrà impegnata la BCE nella valutazione dei bilanci di circa 130 banche europee, vorrebbero che i titoli si Stato presenti negli attivi bancari, avessero una ponderazione di rischio diversa rispetto al risk free attuale; cioè una ponderazione che incorporasse il rischio emittente. Se dovesse prevalere la linea tedesca, le banche dovrebbero procedere ad operare degli accantonamenti a copertura dei rischi derivanti dai titoli di stato: esattamente come accade per i prestiti a famiglie e imprese. Questo produrrebbe un'ulteriore contrazione del credito da concedere alle imprese e alle famiglie, aggravando il ciclo economico. In alternativa, potrebbero sempre scaricare titoli di stato, con effetti potenzialmente esplosivi sul rating sovrano e,conseguentemente, sui rendimenti dei titoli di stato.

E' altrettanto chiaro che se dovesse passare la posizione tedesca, questo potrebbe anche favorire il riesplodere delle tensioni sui titoli sovrani dell'area mediterranea. Proprio perché si offrirebbe al mercato un'ulteriore strumento di valutazione del rischio paese e, pertanto, anche un maggiore percezione che l'area euro è un area monetaria del tutto non omogenea. Circostanza, questa, che in un certo qual modo vanificherebbe tutta la propaganda profusa da buona parte della nomenclatura europea in questi anni di crisi.