L’idea che abbiamo portato avanti sin qui, e cercato di mostrare, è che la responsabilità principale della persistenza dei tassi di interesse ad un livello molto basso è da addebitarsi, in ultima istanza, alle autorità monetarie; e, tra tutte, la responsabilità maggiore grava su quella più importante, che con le sue decisioni influenza le decisioni delle altre autorità monetarie, cioè la Federal Reserve.

Sarebbe scorretto non considerare, però, un altro tipo di ipotesi, caldeggiata da alcuni studiosi, e sopratutto da Alan Greenspan e da Ben Bernanke, i quali hanno negato essere responsabilità della Fed il livello dei tassi, e la conseguente bolla del credito, foriera come abbiamo visto della bolla immobiliare ed, in definitiva, della crisi del 2008.

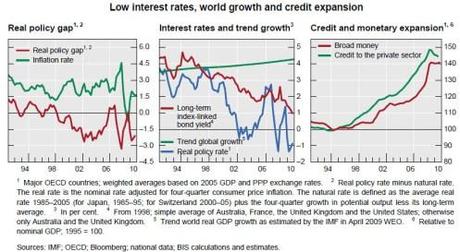

Secondo questa visione, la discesa dei tassi va letta come una conseguenza dell’abbondanza di risparmio; l’affacciarsi a partire dagli anni 90 di nuove potenze economiche sul mercato, in particolare la Cina e le varie “Tigri Asiatiche”, avrebbe riversato sul mercato una quantità di risparmio tale da deprimere il prezzo di equilibrio dello stesso; e questo a causa della fortissima propensione al risparmio sia del pubblico che del privato in questo paese (in Cina, il tasso di risparmio è stazionato per anni su valori pari al 50%).

L’idea quindi è di negare decisamente ogni responsabilità della Fed circa una politica monetaria troppo espansiva, asserendo invece che la causa principe va rintracciata in un “excess of global saving”. In un articolo apparso sul Wall Street Journal a nome dell’ex capo della Fed, potevamo leggere:

“The presumptive cause of the world-wide decline in long-term rates was the tectonic shift in the early 1990s by much of the developing world from heavy emphasis on central planning to increasingly dynamic, export-led market competition. The result was a surge in growth in China and a large number of other emerging market economies that led to an excess of global intended savings relative to intended capital investment. That ex ante excess of savings propelled global long-term interest rates progressively lower between early 2000 and 2005”1

In una serie di conferenze avute luogo nel 2005, Bernanke cercò di avvalorare tale tesi. In una lezione tenuta alla Bundesbank di Berlino l’11 settembre del 2007, intitolata “Global Imbalances: Recent Developments and Prospects”, argomentò che la rapida crescita del risparmio nei paesi emergenti era largamente responsabile della sostanziale crescita del deficit di partita corrente degli Usa, della parallela crescita del surplus di partita corrente di tali paesi, e del declino globale dei tassi reali di lungo periodo

Tali fenomeni potevano essere spiegati in parte dall’emersione di una globale abbondanza di risparmio, guidata dalla trasformazione di molte economie emergenti (in modo particolare dei paesi del sud est asiatico e dai paesi esportatori di petrolio) dal ruolo di importatori di risparmio estero, al ruolo di esportatori di risparmio sui mercati di capitale.

In un discorso tenuto il 9 aprile dello stesso anno al Morehouse College di Atlanta, Bernanke ha messo in evidenza come “il flusso netto di risparmio esterno negli Stati Uniti, che era circa l’1% del prodotto interno lordo nel 1995, ha raggiunto il 6% dello stesso nel 2006, per un totale di 825 bilioni di dollari”2

Procede poi collegando il boom nel mercato immobiliare con il flusso di risparmio estero: “le istituzioni finanziarie hanno reagito al surplus di fondi disponibili competendo in maniera aggressiva per accapparsi i risparmiatori, e negli anni immediatamente precedenti la crisi l’accesso al credito per le famiglie e per le imprese è diventato economico e facile da ottenere. Una conseguenza importante è stata l’esplosione della bolla immobiliare negli Stati Uniti, una bolla che è stata alimentata in larga parte dalla rapida espansione dei prestiti sotto forma di mutuo”3

Dicendo che l’abbondanza di risparmio estero ha prodotto l’abbassamento dei tassi, ed in generale una notevole facilità di accesso al credito da parte degli agenti, Bernanke e Greenspan di fatto affermano che il fenomeno della bolla e della successiva crisi non è in nessun modo imputabile a comportamenti erronei della Fed.

Una visione come quella ora prospettata interpreta il tasso di interesse di mercato come determinato dall’incontro dell’offerta globale di risparmio e delle domanda di investimenti. Il che, a nostro parere, ed in base alla teoria che abbiamo esposto si qui, ha certamente un senso; ma quando si parli di tasso di interesse naturale; più arduo è sostenere che il tasso di interesse, specialmente quando parliamo di tassi di breve/medio termine, possa essere solo il risultato delle forze reali; affermare questo significa dire che i fattori monetari non giocano nella determinazione di tale livello un ruolo importante, o ancor di più non lo giocano affatto.

Può una simile cornice teorica essere realistica? Secondo noi no. Come dice Borio “è più conveniente guardare ad essi [i tassi di interesse] come frutto dell’interazione tra la funzione di reazione della Banca Centrale e le aspettative del settore privato , e le preferenze incorporate nei mercati finanziari. Prendendo come dato il tasso di interesse risk-free, il livello di breve periodo è largamente determinato dalle decisioni di politica monetaria, mentre il resto della struttura dei tassi riflette le aspettative di mercato circa l’evoluzione stessa dei tassi di breve termine (e quindi le future decisioni di politica monetaria) più un premio al rischio”4.

Nello schema teorico che abbiamo sin qui descritto, il formarsi della bolla e la successiva crisi è inteso come il prodotto del conflitto tra tasso di interesse di mercato e tasso di interesse naturale, nel quale il primo è sostanzialmente pilotato dalle autorità monetarie, mentre il secondo riflette (per quanto nessuno possa osservarlo, e non si possa sapere in maniera diretta se esso si pone in linea o in contrasto con i valori di mercato) le preferenze degli agenti e i valori reali del sistema economico (come dice Wicksell “il tasso di interesse che si determinerebbe se non ci fosse utilizzo di moneta, e se tutti i prestiti fossero effettuati sotto forma di beni di capitale reale”).

Pensare come fanno Greenspan e Bernanke che la discesa dei tassi sia frutto dell’aumento del risparmio, ossia di un cambiamento nei dati reali del sistema, implica pensare che esso vada inteso come un fenomeno di mercato; e se questa è una valida approssimazione, la conseguenza è il pensare che il tasso di interesse di mercato, nel periodo che stiamo considerando, si è mosso non in contrasto (troppo basso secondo Hayek e gli austriaci) bensì in linea con i valori sottostanti, cioè con il tasso naturale.

Il problema con cui ci confrontiamo è quindi: come possiamo stabilire se il tasso di mercato e quello naturale sono stati in linea l’uno con l’altro o meno? Come già dicevamo il tasso naturale, in definitiva, è un costrutto intellettuale, e non è osservabile. La risposta dipende essenzialmente dall’osservazione dei fenomeni che uno si attende di osservare nel momento in cui si verificasse una deviazione sostanziale e duratura dei due tassi. Tale risposta, come è evidente, è dipendente da che tipo di modello utilizziamo. Se il nostro modello di riferimento è quello che abbiamo mostrato nella prima parte, il modello cumulativo di Wicksell, o anche certi modelli “New-Keynesian”, la risposta è semplice: si guardi cosa succede all’inflazione. Se c’è inflazione, allora si è in presenza di uno scarto (positivo) tra tasso naturale e tasso di mercato. Da questo punto di vista, i due tassi, nel periodo pre-2008, sembrerebbero esser stati in linea (o perlomeno non distanti l’uno dall’altro), dal momento che non si è assistito a grossi fenomeni inflattivi, con un periodo invece di crescita sostenuta e di bassa crescita del livello dei prezzi.

Se invece non ci fermiamo solo a considerare come sintomo la crescita dei prezzi dei beni di consumo, ma ammettiamo la possibilità che il gap tra tasso naturale e tasso di mercato si manifesti in altri, possiamo provare a considerare altri fattori di squilibrio come ad esempio il fatto che il primo decennio degli anni 2000 ha visto il verificarsi di uno dei più grandi boom del credito di sempre; oppure la vertiginosa crescita del valore degli asset sui mercati finanziari, o ancora la rapida crescita dei valori di mercato degli immobili; se considerassimo questi fattori, allora potremmo in quest’ottica pensare che la crisi finanziaria possa essere letta come il segnale che il tasso di mercato è stato tenuto per troppo a lungo su livelli significativamente inferiori al tasso naturale.

E se per Wicksell l’inflazione era l’inevitabile risultato di un gap tra tasso naturale e di mercato, per Hayek tale gap si traduce in un fenomeno inflazionistico propriamente detto solo a certe condizioni, ed alla fine del periodo di espansione economica; mentre la vera conseguenza si ha nella distorsione dei prezzi relativi, in particolare tra i prezzi dei beni consumo e dei beni di investimento.

Parlando in termini più generali: non è detto che si debba aderire alla teoria Hayekiana, ed è quindi lecito utilizzare altri schemi interpretativi; quello che però crea dubbi circa il potere esplicativo della tesi del “saving glut” è proprio il suo essere usata come spiegazione della crisi. Ammettendo che sia vero quanto gli autori sostengono, cioè che l’abbondanza di risparmio ha fatto si che i tassi scendessero e diventasse relativamente più facile e meno costoso l’accesso, quello che ci chiediamo è: per quale motivo questo fenomeno dovrebbe essere il fattore scatenante d’una crisi finanziaria?

Quello che vogliamo dire è: se tale tale fenomeno è la conseguenza di un adeguamento dei prezzi ad una mutata situazione nel mercato dell’offerta del credito, perché un mutamento di questo tipo dovrebbe essere foriero di un crash devastante come quello cui abbiamo assistito nel 2008?

Come ben dice Borio: “una volta riconosciuto che la visione dell’ES [excess saving] assume che il tasso naturale e il tasso di mercato solo stati in linea l’uno con l’altro, ci si può interrogare circa la sua coerenza interna nella capacità di spiegare la crisi finanziaria. Se infatti la riduzione del tasso di mercato è spiegata come frutto dell’agire delle forze fondamentali sottostanti, tale comportamento va inteso come volto a mettere in equilibrio il bilancio globale di risparmio ed investimento, e teso a riequilibrare l’economia mondiale. Perché, allora, le conseguenze macroeconomiche relative a tale spostamento, sarebbero viste come problematiche? Vale anche la pena di notare che prima dello scoppio della crisi, tali squilibri globale erano letti in modo benigno, come un modo di mettere in equilibrio chi aveva da offrire risparmio con chi aveva bisogno di utilizzarlo”5.

1Riesman, Credit Expansion, Crisis, and the Myth of the Saving Glut pg 14

2Riesman, Credit Expansion, Crisis, and the Myth of the Saving Glut pg 15

3Riesman, Credit Expansion, Crisis, and the Myth of the Saving Glut pg 15

4Borio, 2011, Global imbalances and the financial crisis: Link or no link? Pg 21

5Borio, 2011, Global imbalances and the financial crisis: Link or no link? Pg 23