Special thanks to Charlie Bilello

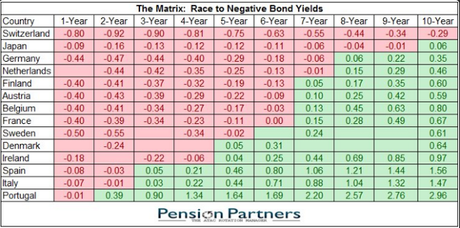

Come vedete, la parte rossa esprime il livello di tassi negativi per ogni stato e per ogni scadenza considerata.Vi ricordo che, ove interessati, potete iscrivervi al convegno: COME INVESTIRE NELL'EPOCA DEI TASSI A ZERO E DEI SALVATAGGI BANCARI A CARICO DEI RISPARMIATORI.

Pochi giorni fa sul Financial Times è apparso un grafico nel quale si rappresenta la dinamica dello stock di bonds con rendimenti negativi.

Stiamo parlando di oltre 5,5 mila miliardi di dollari, la maggior parte dei quali concentrati in Europa.

Ora, dal lato degli investitori il discorso è assai semplice, perché se si dovesse assistere ad un aumento dell'inflazione (come le banche centrali vorrebbero) i rendimenti salirebbero e di conseguenza scenderebbero i prezzi, producendo delle perdite sui portafogli obbligazionari.

Leggi: La mattanza

Contrariamente, se l'inflazione dovesse rimanere bassa per un periodo di tempo prolungato, la conseguenza sarebbe che i debiti dei paesi non potranno essere smaltiti per via inflattiva e nei paesi fortemente indebitati, persistendo bassi livelli di crescita economia, le metriche del debito rischierebbero di andare fuori controllo. Questo processo, nei casi più estremi e nei paesi più indebitati, potrebbe portare a ristrutturazioni del debito pubblico. Certo, si tratta di rischi poco percepiti allo stato attuale, ma considerarli nella definizione dei portafogli di investimento è questione di assoluto buon senso.

Leggi: L'Italia può fallire: ora anche per legge

Per cui, non deve affatto sorprendere il monito lanciato dalla Commissione Europea qualche giorno fa a proposito della sostenibilità del debito pubblico

Da L'Huffington Post

Sono l'alto debito pubblico e la mole di sofferenze bancarie nei bilanci delle banche italiane i maggiori rischi all'orizzonte per il nostro Paese secondo la Commissione europea. È quanto emerge dal Rapporto annuale sulla finanza pubblica, pubblicato dalla direzione affari economici dell'esecutivo Ue.

Il primo punto non è certo una novità, visto che da Bruxelles insiste da tempo sull'abbattimento del nostro indebitamento. Nonostante nel 2016 il debito/pil italiano sia destinato a scendere leggermente nel 2016 al 132,2% del pil contro 133% nel 2015 e in misura più significativa nel 2017 a 130%, secondo le previsioni "resta molto alto costituendo la più importante fonte di vulnerabilità per l'economia italiana", si legge nel rapporto. "L'alto debito pubblico limita la capacità dell'economia di reagire agli choc economici e la lascia esposta a possibili aumenti dei rendimenti sovrani mentre limita anche lo spazio per la spesa pubblica produttiva a causa del considerevole 'conto' degli interessi pari al 4,3% del pil nel 2015".

Non solo. Dopo le turbolenze dei giorni scorsi, con la richiesta di informazioni avanzata dalla Bce ad alcuni istituti italiani sul livello dei crediti deteriorati, anche la Commissione ha puntato il suo faro sul tquesto tema. Per l'Italia - si spiega- "nel complesso, non sembrano esserci rischi a breve termine di stress di bilancio", ma "la quota di non performing loans nel settore bancario potrebbe rappresentare una fonte importante di rischi di passività a breve termine".

Dal ministero dell'Economia arrivano però immediate rassicurazioni. Il rapporto sulla sostenibilità della

Commissione Ue, sottolineano fonti del Tesoro, "conferma ancora una volta che i conti pubblici italiani non presentano rischi nel breve termine e sono in assoluto i più sostenibili di tutti nel lungo termine" e "il pesante debito pubblico rende il paese più esposto in caso di shock esterni", motivo per cui l'Italia è classificata su questo fronte "ad alto rischio. Per questo il governo - si ribadisce - ha programmato nel 2016 il debito in discesa per la prima volta dopo 8 anni". Quanto al tema delle sofferenze, secondo quanto si legge si legge in un documento che circola in ambienti del Ministero dell'economia e che compara la condizione delle banche del nostro paese a quella degli altri paesi europei, le banche italiane presentano "un tasso di copertura dei crediti deteriorati più elevato delle media europea" e un "indicatore di liquidità ben posizionate nel confronto" con l'Europa. I nostri istituti, si rileva, sono "relativamente poco esposti" verso i paesi emergenti e con una bassa esposizione rischio in "prodotti derivati"

Anche Roberto Gualtieri, Presidente della Commissione per i Problemi Economici e Monetari del Parlamento europeo, invita a non fare facili allarmismi. "Il rapporto della Commissione europea sulla sostenibilità fiscale conferma che l'Italia non è più l'osservato speciale d'Europa. Bisogna innanzitutto evitare di fare confusione e utilizzare il documento in maniera impropria" ha spiegato Gualtieri. "Si tratta di un rapporto periodico della Commissione che non ha alcun legame con la valutazione della legge di stabilità. Nel merito il rapporto conferma gli importanti progressi fatti dal nostro Paese negli ultimi anni nel campo della finanza pubblica".

Intanto da Torino è stato invece il direttore generale della Banca d'Italia Salvatore Rossi a diffondere segnali di incoraggiamento sul sistema bancario italiano. "Non bisogna troppo guardare alle vicende di Borsa - ha detto Rossi -, bisogna guardare ai dati di fondo. Dati di fondo che per il sistema bancario sono incoraggianti e ne dimostrano la solidità.

Questo è ciò che conta"