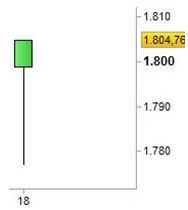

Lo S&P 500 ha chiuso la seduta a 1.804 punti, registrando un +0,50%.

Il bilancio settimanale è pari ad un +0,37%.

A dispetto delle chiusure giornaliera e settimanale sui massimi (nuovi massimi assoluti) che suggeriscono nuovi allunghi, il quadro tecnico generale, ancor più della settimana scorsa, ci indica prudenza.

Ormai da tempo teniamo sotto stretta osservazione il seguente grafico di lungo termine:

Grafico nr. 1 – S&P 500 – Grafico di lungo termine su base mensile

L’indice americano ha leggermente sforato quell’area in cui attualmente transita sia l’estensione di Fibonacci del 100% (1.788 punti) che la trendline superiore dell’ampio canale rialzista avviatosi dal marzo 2009 .

Nonostante abbia sporto la testa oltre tali resistenze, a mio avviso non è ancora possibile parlare di rotture; per di più, l’ultima candela è tendenziale, poiché rappresenta Novembre, mese ancora da concludersi.

Fin qua nulla di nuovo rispetto ad una settimana fa.

Tuttavia, passando al grafico settimanale si coglie un altro aspetto che merita di essere monitorato attentamente:

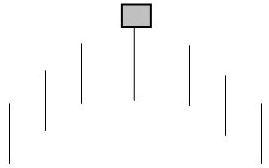

Grafico nr. 2 – S&P 500 – Hanging man

Avviciniamo lo sguardo per osservare l’ultima candela:

Grafico nr. 3 – S&P 500 – Hanging man

Si tratta di un Hanging man: in un range rialzista il mercato apre e chiude sui massimi, ma durante la seduta il prezzo oscilla nettamente al di sotto dell’apertura dando vita ad una candela con un piccolo corpo (il colore è indifferente), un’ombra inferiore molto pronunciata e solitamente almeno doppia rispetto al corpo e l’ombra superiore nulla o comunque non superiore al 5-10% del range minimo-massimo della seduta.

Alcuni dettagli rendono più o meno affidabile la figura:

- tanto maggiore è la dimensione dell’ombra inferiore rispetto al corpo e tanto maggiore sarà l’attendibile della figura;

- tanto più breve sarà l’ombra inferiore e tanto più affidabile sarà la figura.

Sotto questi aspetti, nel caso specifico, la figura è molto attendibile.

Di seguito l’esempio scolastico di una Hanging man:

Grafico nr. 4 – Esempio scolastico Hanging man

Il nome Hanging man (dall’inglese ‘impiccato’) deriva dalla sua rappresentazione grafica che ricorda, per l’appunto, un impiccato.

Il mercato, pur non essendo ancora abbastanza debole per chiudere sui minimi di seduta, dimostra una perdita di forza delle pressioni acquirenti e la possibilità di inversione.

Il posizionamento di tale figura è ottimo, perché preceduto da un chiarissimo trend rialzista e perchè si forma in un’area alquanto critica, come appurato nella figura numero 1.

Tuttavia, per quanto tale figura sia piuttosto affidabile, è preferibile attendere conferma che dovrà necessariamente arrivare dalla candela rappresentante la prossima settimana.

Potremmo comunque essere dinanzi ad un calo che dovrebbe durare anche qualche settimana.

Riassumendo, nonostante una sequenza di minimi e massimi tuttora crescenti e la chiusura sui massimi della seduta e della settimana, il raggiungimento di un’area critica e la formazione di una figura di inversione (che necessita conferme) rappresentano aspetti che ci indicano un rischio di correzione sempre più concreto.

Alleggerire eventuali posizioni rialziste in portafoglio e proteggere le restanti con un trailing stop è a mio avviso comportamento finanziariamente corretto, saggio e forse pure necessario.

Un atteggiamento molto più aggressivo è invece quello di anticipare il calo tramite l’apertura di posizioni short, scommettendo su una conferma dell’Hanging man nella prossima settimana.

Ovviamente l’operatività dipende dal personale profilo di rischio.

Riccardo Fracasso