di Paolo Cardenà - Ogni giorno, con preoccupante ritualità, ci giungono dati che certificano, almeno in parte, la gravità della crisi economica al punto che, ormai, si sta perfino compromettendo la virtù principale di questo paese: il risparmio delle famiglie.

di Paolo Cardenà - Ogni giorno, con preoccupante ritualità, ci giungono dati che certificano, almeno in parte, la gravità della crisi economica al punto che, ormai, si sta perfino compromettendo la virtù principale di questo paese: il risparmio delle famiglie.

Questo, almeno per il momento, ci ha consentito di superare in modo più agevole di altri Paesi, le crisi che si sono susseguite nel corso degli ultimi anni. Ma anche quest'ultimo baluardo sembra stia venendo meno. A compromettere

questa virtù stanno intervenendo dinamiche che, per diverse ragioni e in diversa misura, contribuiscono a deteriorare il risparmio delle famiglie.La profonda crisi che ci sta attraversando e che si sta esprimendo in tutta la sua drammaticità nella compressione della capacità di reddito e quindi di spesa di tutti i soggetti economici, è la causa principale del deterioramento del risparmio. In altre parole, le famiglie stanno attingendo ai loro risparmi per sostenere spese tipiche ed ordinarie della vita quotidiana, integrando o addirittura sostituendo il reddito che sta venendo meno a causa della crisi che genera contrazione della domanda di lavoro. A questo si devono aggiungere, oltre al feroce inasprimento fiscale in atto, e ai significativi fenomeni inflattivi che erodono il potere di acquisto - e quindi il valore reale dei risparmi -, anche le dinamiche avverse dei mercati finanziari che stanno via via lacerando i portafogli di investimento delle famiglie, seppur con le dovute distinzioni. Senza considerare poi che il risparmio delle famiglie, potrebbe anche subire una riduzione dello stock per effetto di una eventuale imposta patrimoniale straordinaria, stando ai segnali che, in modo più o meno frequente ed ufficiale, provengono dal mondo politico, salvo poi maldestre smentite. Qualche settimana fa, si è svolta la giornata del risparmio, e questo è lo spaccato che ci offre un'ottima analisi di Marco Onado pubblicata sul sito LA VOCE.INFO La giornata del risparmio è diventata ormai un logoro rito, ignorato dai più. Eppure mai come quest’anno, il 31 ottobre è stata l’occasione per meditare su problemi fondamentali dell’economia e della società italiana. In primo luogo, perché il mito del risparmio italiano è sempre più un ricordo.

IL DECENNIO PERDUTO DEL RISPARMIO ITALIANO

Il governatore della Banca d'Italia, Ignazio Visco, in pochi numeri ha fotografato impietosamente la situazione: “la formazione di risparmio, a lungo fra le più alte del mondo avanzato, è in calo da oltre un ventennio; la flessione si è accentuata dall’avvio della crisi. La quota risparmiata del reddito nazionale è ora inferiore alla media europea: sotto il 17 per cento, circa 4 punti percentuali in meno rispetto alla prima metà dello scorso decennio, contro il 22 in Germania e il 18 in Francia”.

Come le neiges d’antan del poeta, la capacità di risparmio del paese si è dissolta sotto la pressione prima dei bassi tassi di crescita di cui il paese soffre dagli anni Novanta e soprattutto della crisi finanziaria che ha determinato un vero e proprio crollo. Come ha detto Visco, il risparmio diminuisce soprattutto a causa della caduta del reddito delle famiglie, pari al 9 per cento in termini reali nell’ultimo quinquennio, dopo una crescita modesta nel decennio prima della crisi. Un fatto che non ha riscontro in altri paesi: in Francia e in Germania il reddito disponibile e i consumi delle famiglie sono cresciuti, sebbene a ritmi contenuti, nel corso dell’intero periodo.

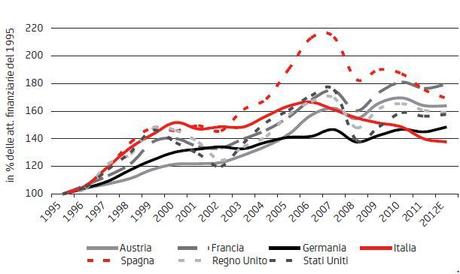

Il confronto internazionale ci dice che la ricchezza finanziaria italiana è ancora fra le più alte al mondo (in rapporto ovviamente al reddito). Tuttavia, non solo non cresce più come in passato, ma ha subito una netta contrazione da quando è scoppiata la crisi finanziaria e soprattutto dal 1995 cresce meno rispetto a tutti gli altri paesi europei, come dimostra il grafico seguente tratto da una recente ricerca. (1)

Figura 1. Attività finanziarie delle famiglie normalizzate ai livelli del 1995 (prezzi costanti 2011)

E dunque è evidente che gli italiani non sono passati dalla condizione di operose formiche a quella di cicale spendaccione: semplicemente sono formiche impoverite, costrette ad accumulare meno e a intaccare i risparmi del passato.

E dunque è evidente che gli italiani non sono passati dalla condizione di operose formiche a quella di cicale spendaccione: semplicemente sono formiche impoverite, costrette ad accumulare meno e a intaccare i risparmi del passato.Eppure solo un anno e mezzo fa (sembrano passati decenni) il Governo Berlusconi negava che la crisi europea potesse coinvolgere l’Italia grazie anche, per non dire soprattutto, alla grande risorsa costituita dal nostro risparmio. Invece erano già evidenti i segni di quella che a tutti gli effetti costituisce la lost decade del risparmio italiano.

Ma la probabilità che in un futuro anche non immediato muti radicalmente lo scenario in termini di reddito disponibile per le famiglie (o il che è lo stesso in termini di posti di lavoro) è assai scarsa. Dunque dobbiamo attenderci altri anni in cui la ricchezza dovrà essere intaccata. Il che, en passant, significa che il debito pubblico(compreso quello da rinnovare) troverà sempre meno spazi nei portafogli delle famiglie e dovrà essere sottoscritto dalle banche, con tutte le conseguenze che ne derivano per l’attuale circolo vizioso fra crisi del debito sovrano e crisi delle banche. Con il che il mito della solidità delle banche italiane rischia di finire nello stesso cassetto del mito del risparmio.

LA RICCHEZZA IN MANO A GENITORI E NONNI

Fin qui, gli aspetti brutalmente quantitativi e aggregati del problema. Ma se andiamo a vedere più analiticamente i dati sulla distribuzione della ricchezza, emergono altri elementi da guardare con preoccupazione. Il più evidente è la asimmetria nella distribuzione a favore delle classi di età più anziane, come dimostra il grafico seguente, tratto dalla ricerca citata, che utilizza by I Want This"> by I Want This"> by I Want This"> by I Want This">questa volta dati relativi ai clienti della banca.

Figura 2. Ricchezza finanziaria (clienti Unicredit) per classi di età

Come si nota, fatta pari cento la ricchezza di coloro che hanno almeno 65 anni, i giovani sotto i 34 hanno poco più del dieci per cento. E anche quelli che della classe di età superiore (che dovrebbero avere alle spalle fra i 15 e i 20 anni di lavoro) non se la passano molto meglio. Il che significa che la ricchezza finanziaria degli italiani (meglio: dei genitori e dei nonni) è oggi la vera “cassa integrazione salari”. Ma per quanto tempo può durare?

E ancora: quali pensioni future percepiranno coloro che oggi si trovano nelle prime due classi di età (quelli che in un classico modello alla Modigliani dovrebbero risparmiare di più) visto che la ricchezza finora accumulata è così modesta e nel futuro crescerà poco dato che nell’orizzonte temporale prevedibile i tassi di interesse rimarranno bassi?

La risposta è molto semplice: pensioni misere da integrare con patrimonio accumulato da padri e nonni. Parafrasando il grande Fred Zinnemann: Da qui all’eredità. Cioè uno dei modi più inefficienti e ingiusti di trattare il problema delle pensioni. Con l’unico risultato sicuro di dare il colpo di grazia al primato in termini di ricchezza finanziaria e al mito del risparmio come grande risorsa nazionale. Nella confusione politica di questi giorni, di tutto si parla, tranne che di programmi: quando questi verranno (si spera). i politici che hanno snobbato la giornata del risparmio dovranno dire qualcosa su questo fondamentale problema.

(1) Osservatorio del Risparmio UniCredit-Pioneer Investments, Milano 2012.