Mentre siamo tutti fin troppo concentrati sulla Grecia...

anche perché per il terzo giorno di fila le banche greche stanno venendo massacrate in borsa a botte da -10%/-15%

ed il bankrun si sta intensificando ed auto-alimentando (ma "dell'effetto Tsipras" ne riparleremo presto)...

intanto...altrove...

Mauro Bottarelli è uno dei migliori giornalisti finanziari italiani.

Il problema è proprio il suo essere troppo bravo (e troppo tecnico)...altrimenti sarebbe ben più conosciuto di certi approssimativi pennivendoli economici che vanno per la maggiore.

L'altro problema è il suo essere (apparentemente) catastrofista ad oltranza: in realtà Mauro ha perfettamente ragione nelle sue analisi ed individua molto bene le "linee teoriche di rottura" della Mega-Bolla...

ma, come spiego da tempo, This Bubble is Different e siamo in territorio inesplorato.

Risultato? Mauro da anni fa la figura della Cassandra... anche se in realtà ha perfettamente ragione.

Succede anche questo ai tempi della Big Bubble che ha sospeso e spesso invertito le normali regole della "fisica" economica e finanziaria.

Vi pubblico alcuni estratti di una sua analisi molto interessante che ribadisce in stile "professionale" molti temi che illustro anche io da tempo: il problema è che molti concetti sono fondamentali ma non sono di facile comprensione per tutti.

Proprio per questo io ho scelto nel mio blog di usare un linguaggio più popolare, condito da colorite metafore: per rendere l'economia&la finanza il più possibile comprensibili per tutti ma soprattutto meno noiose e causa di terribili mal di testa....;-)

Tra parentesi...dopo la lettura di questo post

vi risulterà di più chiara interpretazione la news che sta girando tra gli analisti finanziari

Fed, Fomc più dovish con i nuovi membri. Si allontana il rialzo dei tassi?

ed anche la massima con la quale vi tormento da almeno tre anni:

Non c'è una Exit Strategy (indolore) da una Mega-Bolla QE+ZIRP (tendente sempre più all'under-ZIRP)

da SPY FINANZA/ La "tempesta" americana che preoccupa i mercati

di Mauro Bottarelli - mercoledì 28 gennaio 2015

Al netto di quanto vi ho raccontato e descritto fino a oggi rispetto ai vari programmi di stimolo monetario, cosa hanno voluto fare in realtà le banche centrali?

Semplicemente hanno cercato di far apparire meno rischiosi assets che invece lo sono, in modo tale da incoraggiare - quando non forzare - gli investitori a prendere maggiori rischi sul mercato..................................

.

Visto che la logica è quella in base alla quale se detieni cash, o sei penalizzato o di fatto non hai interessi, il sentiment diventa quello di modalità risk-on e si compra debito junk o titoli azionari.

Fino a non

molto tempo fa, infatti, l 'operato della Fed ha mantenuto la volatilità molto bassa, sintomo di un ambiente di mercato che incoraggia l 'investitore a comprare qualcosa di storicamente rischioso ma che ora non lo è più: il problema è che come ci ha dimostrato la Banca centrale svizzera due settimane fa, il rischio può tornare in un attimo e non solo sul mercato valutario ma su qualsiasi altro segmento.

Quindi, se la Fed vuole trovare una via d 'uscita al suo programma di stimolo e ritornare a una modalità di

intervento convenzionale, deve tornare anche la volatilità, perché quanto stiamo vivendo è nulla più che il

risultato di una politica che basa la ripresa unicamente sull'inflazione dei prezzi degli assets.

...........fingiamo di vedere ciò che in realtà non c 'è, ovvero l 'uscita dalla crisi grazie alle banche centrali.

Vediamo perché.

- Dunque, le politiche degli Istituti centrali stanno creando liquidità?

No, visto che la crescita di base monetaria sta rallentando in tutto il mondo.

- Le politiche delle banche centrali stanno permettendo un de-gearing senza frizioni?

No, le ratio debito/Pil di quasi tutte le nazioni del mondo stanno salendo.

- Le politiche delle banche centrali stanno creando inflazione?

No, i tassi di inflazione in molte aree sono al livello del 2009 e in alcuni casi più bassi.

- Le politiche delle banche centrali stanno fissando tassi di cambio chiave e assicurando la crescita?

No, in molteparti del mondo, dalla Polonia alla Cina, questi interventi sui tassi di cambio stanno rallentando la crescita di liquidità e quindi la crescita dell 'economia.

- Le politiche delle Banche centrali sono focalizzate nel tenere bassi i tassi di interesse reali e stimolare domanda?

No, il calo dell 'inflazione dai suoi livelli di picco nel 2011 significa che i tassi di interesse reali stanno salendo, mentre la crescita delle domanda in molte aree resta molto debole rispetto agli standard storici.

- Le politiche delle banche centrali stanno facendo salire i prezzi degli assets e creando un impatto positivo di ricchezza che a sua volta sta stimolando i consumi?

No, i tassi legati al risparmio non sono calati materialmente.

- Le politiche delle banche centrali stanno generando maggiore stabilità finanziaria?

No, visto che per quanto queste possano avere un impatto positivo sul capitale bancario, non sono state in grado di prevenire il più grande boom del debito nei mercati emergenti della storia, un qualcosa di pericoloso perché sia ilcreditore che il debitore stanno imbarcandosi in seri rischi su detenzioni di valuta estera.N.d.R. Come vi ripeto da tempo questo post è basilare: If Quantitative Easing Works, Why Has It Failed to Kick-Start Inflation?Ecco cosa (non) hanno ottenuto le banche centrali dal 2009 a oggi....

Anche perché il fallimento più grande di queste politiche risiede nel fatto che l 'incapacità di generare fin qui inflazione significa che le banche centrali sono impotenti nel prevenire un netto rialzo dei tassi di interesse reali per la prima volta dagli anni Trenta del secolo scorso.

......a oggi il tasso di inflazione Usa è al livello più basso dal 1961, se togliamo il dato relativo al picco della crisi finanziaria.

.....l'America ora si scopre a dover fare i conti proprio con lo spettro che ormai alberga in Europa, proprio quello della deflazione.

.....nonostante la vulgata che vuole l 'economia Usa in ripresa, parecchi dati di cui vi ho parlato la scorsa settimana (prezzi di petrolio, rame, legname ma anche i tassi per le spedizioni) ci mostrano invece un rallentamento dell 'attività: il trend attuale e i tassi di interesse confermano la medesima cosa, visto che il denaro continua a ricercare sicurezza in modalità di avversione dal rischio.

...............C'è poi dell 'altro ancora da tenere molto sotto osservazione, ovvero la reazione che produrrà negli Usa e nella loro economia il Qe appena lanciato dalla Bce, in primis sul cambio euro/dollaro.

Già, perché un dollaro forte potrebbe rallentare sia la crescita che il tasso di inflazione, di fatto

spingendo la Fed a bloccare il processo di aumento dei tassi, con i rischi che questo però comporta.

Un dollaro apprezzato ha tre importanti implicazioni per l 'economia statunitense, i mercati e la politica. Primo, abbassa il tasso inflattivo quando invece la Fed vuole alzarlo attorno al 2%.

Secondo, colpisce l 'export e con esso la crescita economica.

Terzo, l 'attrattività per gli assets finanziari Usa potrebbe essere colpita dalla rinnovata attenzione dei regolatori verso possibili creazioni di bolle sugli assets.

A oggi, gli Usa stanno importando la pressione al ribasso dei tassi di inflazione proprio attraverso i movimenti valutari, tanto che parlando a Davos nel giorno dell 'annuncio del Qe da parte di Mario Draghi, il segretario al Tesoro Usa, Jacob Lew, ha di fatto sottolineato come alcune mosse sui mercati valutari - leggi l 'inondazione di euro da parte della Bce - potrebbero portare a dinamiche distorsive........

.....Dopo mesi e mesi di ricerca disperata del rendimento da parte degli investitori, intenti a cercare un carry-trade visti i tassi a zero creati dall 'azione della Fed, ora la festa pare che stia finendo e ci lascia con alcune certezze non certo piacevoli, visto che a poco a poco l 'aumento della volatilità ci sta aiutando a scoprire quali erano bolle e quali trend basati sui fondamentali.

Il boom delle commodities era certamente una bolla, il prezzo del petrolio a 100 dollari era anch 'esso parzialmente spiegabile con l 'atteggiamento degli investitori, le valute dei Paesi emergenti erano sopravvalutate, visto il livello di correzione attuale e, soprattutto, il livello di leva che reggeva gli

short sul franco svizzero era inimmaginabile e tutto basato sull'assunto, rivelatosi poi fallace, che la Banca

centrale di Zurigo non avrebbe mai sganciato la sua valuta dal peg fisso di cambio minimo con l 'euro.

Ora, apparentemente questi quattro trend non sono correlati ma hanno in comune una cosa, ovvero il livello di utilizzo della leva facilitato dalla politica di stimolo della Fed e dalla bassa volatilità che ha reso l'esposizione al leverage un mercato ampio e affollato, quindi le correzioni - vedi il prezzo del petrolio - sono state più nette di quanto ci si aspettasse.

E state certi che non saranno le uniche dinamiche simili che vedremo nel 2015, visto che

in effetti il "taper" della Fed rispetto al suo programma di stimolo è poca cosa come currency e market-mover rispetto a un possibile aumento dei tassi di interessi da parte della stessa.

Quando questo succederà, infatti, la volatilità salirà almeno di due o tre notch, due o tre livelli.

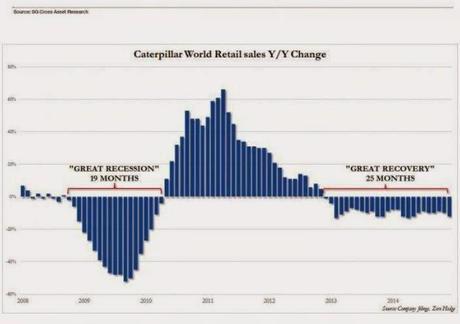

.........Il tutto, poi, in un contesto globale che è di pre-recessione, come ci dimostra l 'ultimo dato del mio indicatore macro preferito, ovvero le vendite a livello globale di Caterpillar, leader mondiale nei macchinari per edilizia, costruzione e altre attività industriali, per il quarto trimestre del 2014.

Dubito servano miei commenti, il terzo grafico parla da solo.

......non a caso in apertura il Dow Jones si schiantava a -1,60%, giù di 500 punti dai massimi euforici di venerdì scorso.

E a far capire che l 'aria sta cambiando davvero e che la volatilità sta crescendo, il calo è proseguito e anzi si è accentuato - arrivando a bruciare tutti i guadagni fatti dalla fine del Qe3.....

Insomma, ancora una volta Fausto Tonna è sbarcato a Washington. Come vedete la Grecia non rappresenta affatto una minaccia reale, i problemi seri sono altri.

PER UN BLOG E' MOLTO IMPORTANTE CHE FACCIATE ALMENO LO SFORZO MINIMO DI CLICCARE SUI TASTI SOCIAL "MI PIACE", "TWEET" ETC CHE TROVATE QUI SOTTO...GRAZIE.

(sul sostegno attivo - donazioni/pubblicità - già conoscete alla nausea il mio punto di vista...)