L'olio di scisto o petrolio di scisto (shale oil) è un combustibile fossile non convenzionale prodotto da frammenti di rocce di scisto bituminoso mediante i processi di pirolisi, idrogenazione o dissoluzione termica.

Le passate crisi petrolifere presentano tratti largamente similari, nelle cause come nelle dinamiche; tuttavia, contengono non di rado uno o più elementi di novità di carattere economico, industriale o politico: è successo con le crisi degli anni Settanta, con la ridefinizione dei rapporti di forza tra gli attori in gioco – compagnie, paesi produttori e paesi consumatori – e degli anni Novanta (e Duemila), per la presenza di mercati finanziari sempre più globali.

L’assoluto elemento di novità della crisi petrolifera in atto è, invece, l’affermarsi dell’industria “shale” degli Stati Uniti che, da un punto di vista quantitativo, ha contribuito a generare l’attuale condizione di oversupply – avendo consentito un eccezionale quanto irripetibile incremento della produzione statunitense – mentre, sotto un profilo qualitativo, presenta connotati sconosciuti al settore petrolifero convenzionale, in particolare: i brevi tempi di entrata in produzione dei pozzi e del raggiungimento della produzione di picco, così come il suo rapido tasso di esaurimento. L’eccezionalità di questa industria potrebbe farla assurgere a perno di un nuovo ordine petrolifero mondiale.

Per comprenderne meglio la portata innovativa, il presente articolo si concentrerà su tre aspetti: la nascita e progressiva crescita di questa industria; la sua resilienza all'attuale congiuntura petrolifera; le peculiarità delle sue logiche produttive, che ne fanno una variabile di cui non si ha ancora piena comprensione, con conseguente limitata capacità di prevederne gli effetti sull’oil market. La maggiore incognita riguarda la sua capacità di fungere da stabilizzatore del mercato (swing producer) e, di conseguenza, il suo impatto sulla relativa volatilità.

Da una crescita “in sordina” al roboante crollo dei prezzi

L’industria statunitense dello shale oil – o più correttamente “light tight oil” (LTO) – nasce come “spin off” della gemella industria dello shale gas che, a partire dal 2005, ha consentito di ravvivare la produzione metanifera del paese nordamericano da un declino apparentemente inarrestabile. Un fenomeno reso possibile, oltre che dagli sviluppi della tecnologia, da una favorevole congiuntura economica e politica. Il forte aumento delle quotazioni petrolifere tra il 2003 ed il 2008 e l’emanazione da parte dell’Amministrazione Bush dell’Energy Policy Act nel 2005 – che con il cosiddetto “Halliburton loophole” allenta la maglia dei vincoli ambientali nelle attività di fracking – hanno preparato il terreno ai produttori “indipendenti” affinché potessero applicare in maniera profittevole l’uso combinato di due tecniche di perforazione conosciute da tempo: la fratturazione idraulica (detta anche fracking), brevettata addirittura nel 1949, e la perforazione orizzontale (1). Ciò ha consentito di estrarre idrocarburiidrocarburi

Composti chimici formati da carbonio e idrogeno che costituiscono il petrolio e il gas naturale. Esistono diverse classificazioni degli idrocarburi a seconda dei legami chimici presenti nelle molecole. intrappolati in formazioni argillose impermeabili denominati shale (o scisti), la cui presenza era anch’essa nota da tempo.

L’applicazione di queste tecniche inizia ad interessare in maniera sostanziale l’estrazione di shale oil a partire dal biennio 2008-2009, quando le quotazioni del gas sulla piattaforma negoziale Henry Hub passano da punte superiori ai 13 doll./ MBTU del luglio 2008 a minimi inferiori a 3 doll./MBTU del settembre 2009 (2). Ciò ha determinato una rifocalizzazione delle strategie di impresa verso il più profittevole greggiogreggio

Petrolio estratto che non ha ancora subito un processo di raffinazione. in tempi estremamente rapidi, grazie all’efficacia decisionale e alla flessibilità operativa delle circa 8.000 compagnie che fanno parte dell’Independent Petroleum Association of America.

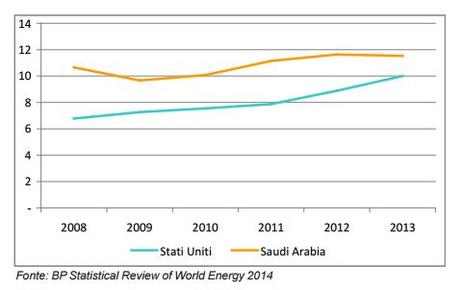

In sostanza, si è di fronte ad una vera e propria “rivoluzione” energetica che in meno di un decennio ha consentito agli Stati Uniti di accrescere la propria produzione metanifera del 35% (circa 177 mld. mc tra il 2005 ed il 2013) e quella petrolifera di quasi il 50% (circa 3,2 mil. b/g tra il 2008 ed il 2013) riportandola a livelli superiori ai 10 mil. b/g e sul podio mondiale dopo Arabia Saudita e Russia (3). Rivoluzione di cui, tuttavia, non si ha pieno sentore almeno fino al marzo 2012 – quando Citi Research ed il suo direttore Edward Morse pubblicano un rapporto dall’intrigante titolo “Energy 2020. North America, the new Middle East?” (4) – ma che nei fatti viene ampiamente sottostimata anche successivamente. La sua portata diventa evidente nel momento in cui lo strabiliante incremento della produzione petrolifera statunitense viene additato come causa del recente crollo dei prezzi del greggio: con un contribuito di circa i 4/5 della crescita del totale mondiale 2008-2013 (pari a 3,8 mil. b/g) (5). Contestualmente, l'OPEC recupera – superando – quei 2,3 mil. b/g (di cui circa 1 mil. b/g la sola Arabia Saudita) che si era sottratta tra il 2008 ed il 2009 per riportare i prezzi ad un livello ritenuto accettabile dopo il crollo seguito alla Grande Recessione. La crescita della produzione statunitense in parallelo alla ripresa di quella OPEC determina una graduale situazione di oversupply.

Fig. 1 - Confronto tra l'andamento ella produzione petrolifera statunitense e saudita (mil. b/g)

Tuttavia, il calo dei prezzi si innesca solo quando nel luglio 2014 – nonostante la persistenza di tensioni geopolitiche in diverse parti del mondo (Ucraina, Libia, Iraq) – l’abbondante offerta presente sul mercato si combina con un tasso di crescita della domanda petrolifera ben inferiore alle aspettative, in particolare sul fronte cinese. La corsa al ribasso continua nei mesi successivi per la mancanza di segnali in grado di arrestarne la discesa, sia lato domanda che, soprattutto, lato offerta. Ad ottobre inizia infatti ad apparire evidente l’indisponibilità dell’Arabia Saudita a ridurre la sua produzione e quindi a svolgere il suo storico ruolo di swing producer (produttoreproduttore

Secondo quanto stabilito dal decreto legislativo n. 79/99, il produttore è la persona fisica o giuridica che produce energia elettrica indipendentemente dalla proprietà dell'impianto. residuale). La posizione di Riad diventa ufficiale il 27 novembre 2014, quando l’OPEC decide di mantenere invariato il proprio tetto produttivo di 30 mil. b/g lasciando il mercato, di fatto, libero di trovare il proprio equilibrio domanda/ offerta. Una decisione che non lascia indifferente gli operatori del mercato, tanto che il valore del Brent Dated perde di colpo 7 doll.

II cambio di rotta della strategia saudita, rispetto alla precedente e non lontana crisi del 2008-2009, può in parte imputarsi all’invadente presenza dell’offerta di shale oil statunitense. A detta di molti, si è trattato di un attacco diretto all’industria americana volto ad estrometterla dal mercato, nella convinzione (o speranza) che questa risenta in tempi rapidi dei propri elevati (o supposti tali) costi di produzione e dell’alto livello di indebitamento di numerose compagnie coinvolte. L’intenzione del leader del cartello sarebbe scuotere il mercato nel breve periodo per stabilizzarlo nel lungo. Se così fosse – e non è certo detto – la nuova strategia saudita si starebbe rivelando alquanto errata alla luce delle risposte date finora dall’industria dello shale alla sfavorevole congiuntura petrolifera in atto.

Un’industria più resiliente del previsto

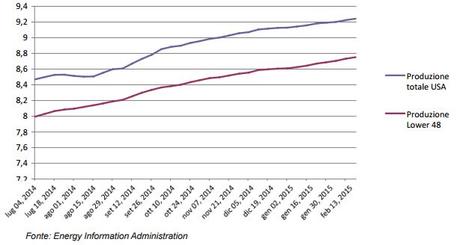

Ad otto mesi di distanza dall’inizio del calo dei prezzi, la produzione shale statunitense si sta dimostrando molto più resiliente di quanto inizialmente ipotizzato. Di fatto, l’output USA non ha sinora subito grossi contraccolpi e men che meno quello shale proveniente dai cosiddetti Lower 48, il blocco di stati continentali compresi tra il Canada ed il Messico. Allo stesso modo, il Dipartimento dell’EnergiaEnergia

Fisicamente parlando, l'energia è definita come la capacità di un corpo di compiere lavoro e le forme in cui essa può presentarsi sono molteplici a livello macroscopico o a livello atomico. L'unità di misura derivata del Sistema Internazionale è il joule (simbolo J) statunitense (DOE) prevede che la produzione di liquidi continui ad aumentare sia nell’anno in corso che in quello successivo, passando dagli 8,6 mil. b/g del 2014 a 9,3 mil. b/g nel 2015 e 9,5 mil. b/g nel 2016, pur mostrando un tasso di crescita più contenuto ed in linea con il basso livello corrente ed atteso dei prezzi (6).

Fig. 2 - Andamento della produzione petrolifera degli USA dall'inizio del calo dei prezzi (mil. b/g)

Le ragioni per cui il paventato calo della produzione shale non si è ad oggi verificato risiedono nella limitata conoscenza che ancora si ha di questa giovane industria, che solo ora – in condizioni di forte pressione – mostra appieno le sue peculiari connotazioni. In particolare, sono due le argomentazioni addotte a motivo di un suo imminente tracollo: gli elevati costi di produzione e l’alto livello di indebitamento di molte delle compagnie del settore che si troverebbero a rischio insolvenza e con gravi difficoltà di accesso al credito.

La prima motivazione sembra un’eccessiva semplificazione delle complesse sfumature dell'industria dello shale, cui in genere si attribuisce un’elevata soglia di profittabilità – in un range tra i 65 ed i 75 doll./b. – senza grosse distinzioni tra i diversi plays (7). In realtà, il prezzo di breakeven di un pozzo può variare radicalmente sia da formazione a formazione (livello macro) che all’interno delle medesime (livello micro), passando da livelli superiori ai 90 doll. a soglie inferiori perfino ai 30 (8). La prima reazione delle compagnie ai bassi prezzi è stata, quindi, l’abbandono delle formazioni marginali ed una rapida rifocalizzazione verso le aree più produttive. Secondo il DOE, i 55 doll./b previsti in media per il 2015 consentiranno il prosieguo delle attività di sviluppo nelle formazioni Bakken, Eagle Ford, Niobrara e Permian Basin, seppure a livelli inferiori rispetto al passato (9).

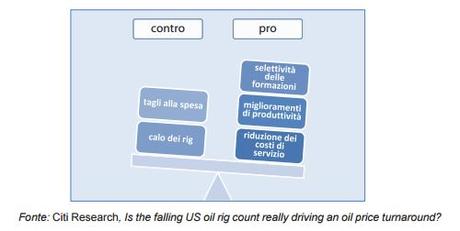

La discrepanza tra le soglie di breakeven delle diverse formazioni spiega anche l’incongruenza tra l’andamento della produzione statunitense – in aumento – e quello dell’utilizzo delle piattaforme di perforazione, che al contrario continua a registrare variazioni negative.

Il rig count, elaborato da Baker Hughes su base settimanale, viene in questi mesi osservato attentamente in quanto ritenuto barometro della reazione americana alle dinamiche di prezzo. L’industria dello shale si è infatti distinta in questi anni per la sua elevata drilling intensity, necessaria a mantenere stabile o incrementare una produzione che già dopo il primo anno può ridursi fino al 60%. Tuttavia, come afferma un recente rapporto di Citi Research, non c’è – o non sussiste più – un rapporto direttamente proporzionale tra rig e offerta shale (10). È vero che rispetto al picco registrato nell’ottobre 2014 il rig count sia calato del 24% (al 4 febbraio scorso); tuttavia, la maggior parte del calo ha interessato i directional e vertical rigs, che tendono a essere meno produttivi rispetto agli horizontal (rispettivamente di 1/3 e 1/5) che hanno segnato un calo ben più contenuto: nell’ordine del 9% nelle formazioni Bakken, Eagle Ford e Permian, da cui proviene la maggior parte della produzione shale. Questa dinamica è riconducibile ai continui miglioramenti di produttività registrati negli ultimi sei anni, con incrementi per singolo pozzo di 4-6 volte (a seconda dei giacimenti) tali da consentire una riduzione dei costi di almeno il 10% l’anno (11). Detti miglioramenti sono attesi continuare anche nell’anno in corso, sia per la maggiore conoscenza geologica delle formazioni che per gli avanzamenti della tecnologia. In particolare, per l’adozione su larga scala di nuove tecniche di perforazione quali: il multi-well pad drilling, che consente di perforare molteplici pozzi da una singola postazione; il down-spacing, che permette di ridurre lo spazio tra i pozzi consentendo di raddoppiare (o perfino triplicare) i livelli di produzione per acro (12); il “re-fracking”, che consente di espandere la produttività (fino al 100%) ed estendere il ciclo di vita di un pozzo (13).

Pertanto, oltre a differire significativamente tra le diverse formazioni, le soglie di breakeven tendono ad abbassarsi in virtù dei miglioramenti di produttività conseguiti. Infine, l'industria dello shale può beneficiare dei minori costi dei servizi, in particolare di quelli di perforazione e completamento, attesi calare di almeno il 15% rispetto al 2014, con punte del 40% per alcune compagnie (14). Un fattore di non poca rilevanza che rafforza la resilienza dell’industria all’attuale congiuntura.

Fig. 3 - Fattori che favoriscono o rallentano la produzione shale

La seconda argomentazione a supporto di un imminente calo della produzione shale afferisce, invece, alle difficoltà finanziarie dell'industria. Molte delle compagnie indipendenti che operano nel settore registrano forti deficit di cassa e hanno bisogno di un costante afflusso di capitale (prevalentemente preso a debito) per finanziare i propri investimenti. Tuttavia, la paventata esplosione della bolla del credito per queste compagnie ancora non è avvenuta. Molti produttori si sono opportunamente tutelati dal rischio prezzi con operazioni di copertura sulla maggior parte della produzione prevista per l’anno in corso a prezzi superiori gli 85 doll./b (15). Inoltre, il settore è composto anche da compagnie come EOG, il maggior produttore shale del paese, che risultano finanziariamente molto più solide della media (16). Infine, va notato come a compensare la stretta creditizia da parte delle banche stiano intervenendo i grandi fondi di private equity, tra i maggiori finanziatori dell’industria. Società come Blackstone Group e Apollo Global Management anziché ritirarsi in perdita dal settore sono ancora intenzionate ad investire nelle compagnie ad elevato rischio insolvenza attraverso accordi che di fatto ne ipotecano gli asset (17). In conclusione, se da un lato è molto probabile che l’attuale congiuntura porti alcune imprese al fallimento, dall’altro sembra piuttosto inverosimile l’imminente scomparsa dell’industria dello shale, che tuttalpiù assisterà a processi di consolidamento del settore.

Shale oil come swing producer: un efficace stabilizzatore del mercato?

Le atipiche logiche produttive dell’industria shale sovvertono i principi classici della produzione petrolifera convenzionale. L’investimento necessario alla perforazione di un pozzo shale è di gran lunga inferiore rispetto a quello richiesto da un pozzo tradizionale: si parla di 8 milioni di dollari per un tipico pozzo nella formazione Bakken in Nord Dakota a fronte dei diversi miliardi necessari per un progetto di sviluppo di sabbie bituminosesabbie bituminose

Sabbie contenenti oli molto pesanti o bitumi che richiedono operazioni di estrazione diverse rispetto agli idrocarburi presenti nelle cosiddette rocce serbatoio. Si ritiene che in futuro le sabbie bituminose, presenti soprattutto in Canada e Venezuela, possano essere sfruttate in modo economicamente conveniente per soddisfare la domanda di energia sempre crescente. o deepwater (18). Molto più breve è, inoltre, il time-tomarket della relativa produzione: poche settimane nel primo caso rispetto ad un orizzonte che va dai 5 ai 10 anni. A titolo di esempio, nel 2014 la sola fase di perforazione di un pozzo nella formazione Eagle Ford del Texas ha richiesto in media meno di 9 giorni da parte di EOG e 13 per Marathon Oil (19).

Questa grande flessibilità, associata all’elevato tasso di esaurimento dei pozzi, fa si che l’industria dello shale rappresenti de facto uno swing producer economico, in grado avviare o interrompere la produzione in tempi quasi immediati a seconda dei segnali di prezzo. Una simile peculiarità induce a ritenere che il nuovo ordine petrolifero mondiale verta su una inedita “call on shale” anziché sulla classica “call on Opec” (20). Secondo l’ex Presidente della Federal Reserve, Alan Greenspan, questa industria si rivelerà uno stabilizzatore di mercato molto più efficace del cartello dei paesi produttori (21). Tuttavia, questo aspetto resta ad oggi una grande incognita.

Un primo elemento che può differenziare la capacità di reazione di uno swing producer “economico” da quella di uno “politico”, come l’Arabia Saudita, è rappresentato dal ritardo temporale che potrebbe sussistere tra l’entrata in funzione delle rispettive produzioni e l’ammontare produttivo rispettivamente movimentabile. In altri termini, per quanto rapide possano essere la perforazione e l’avvio della produzione di shale oil, potrebbero comunque rivelarsi più lente dell’attivazione della spare capacity dell’Arabia Saudita – ammesso e non concesso che questa sia effettiva ed immediatamente disponibile. Un altro fattore che potrebbe compromettere la capacità della produzione di shale oil di fungere da stabilizzatore di mercato è il divieto di esportare greggio in vigore negli USA dagli anni Settanta, che nell’ultimo mese sembra impattare sensibilmente sulle dinamiche del WTI, benchmark per gli Stati Uniti. Mentre il Brent, greggio di riferimento internazionale, è significativamente aumentato rispetto al minimo di 45 doll./b. toccato il 13 gennaio, portandosi nell’intorno di quota 60, il WTI ha continuato ad oscillare su livelli inferiori e prossimi ai 50 doll./b (22). Una simile forbice – non eccessivamente ampia in termini assoluti, ma in grado fare la differenza in termini di profitti e perdite data l’attuale congiuntura – mostra come il WTI stia riflettendo le dinamiche regionali del mercato nordamericano – inondato da maggiore offerta proprio a causa del divieto d’esportazione – più che quelle internazionali, meglio rappresentate dal Brent. Di fatto, questa divergenza compromette la capacità dell’industria dello shale oil di rispondere ai segnali di prezzo internazionali, agendo in maniera distorsiva sulla sua capacità di equilibrare il mercato (23). Va da sé che l’esito del dibattito sulla rimozione del veto all’export di greggio attualmente in corso negli Stati Uniti produrrà conseguenze rilevanti sull’assetto del nuovo ordine petrolifero.

La crisi petrolifera in atto ha reso evidente come il greggio abbia tuttora una ruolo centrale nelle dinamiche economiche ed energetiche mondiali. John D. Rockefeller sosteneva che il mercato petrolifero non dovesse essere lasciato in balia delle forze di mercato che, se incontrollate, avrebbero causato un’elevata volatilità dei prezzi. In linea con questo credo, la storia di questa industria è stata caratterizzata da un susseguirsi di tentativi di stabilizzare il mercato: la Standard Oil Trust di Rockefeller, l’epoca delle cosiddette Sette Sorelle, il cartello OPEC. Fino a che punto lo shale possa sovvertire questo principio è la grande incognita del momento

1 ISPI Energy Watch, “The Shale Revolution and the oil slump” Presentation by Massimo Nicolazzi, with Filippo Clô, Anna Ryden and Matteo Verda, gennaio 2015. http://www. ispionline.it/it/energy-watch/shale-revolution-and-oil-slump-12047.

2 Dati Platts Oilgram Price Report.

3 Dati BP Statistical Review of World Energy 2014.

4 L’Agenzia Internazionale per l’Energia cita per la prima volta lo shale oil nel suo World Energy Outlook del 2010 dove viene dedicato un intero capitolo alle prospettive delle produzioni di greggio non convenzionale, in particolare sabbia bituminose ed heavy oil. Lo shale oil presente nella formazione Bakken in Nord Dakota viene citato quasi come una curiosità in un box collocato nel paragrafo dell’oil shale (tipologia di greggio non convenzionale simile nel nome, ma differente a livello geologico) che ne delinea le proprietà geologiche, allo stesso modo il termine “light tight oil” compare giusto in riferimento alle pionieristiche attività di esplorazione presso la formazione Eagle Ford in Texas. Nell’International Energy Outlook del Dipartimento dell’Energia statunitense, la produzione tight oil statunitense assume rilevanza solo a partire dalla pubblicazione del 2013.

5 Dati BP Statistical Review of World Energy 2014.

6 Il DOE stima un prezzo medio del WTI di 55 doll./b per il 2015 e di 71 doll./b per il 2016.

7 Combinazione di fattori geologici, stratigrafici e/o strutturali, che possono determinare la formazione di accumuli di petroliopetrolio

Combustibile di colore da bruno chiaro a nero, costituito essenzialmente da una miscela di idrocarburi. Si è formato per azioni chimiche, fisiche e microbiologiche da resti di microorganismi (alghe, plancton, batteri) che vivevano in ambiente marino addirittura prima della comparsa dei dinosauri sulla terra. I principali composti costituenti del petrolio appartengono alle classi delle paraffine, dei nafteni e degli aromatici, che sono composti organici formati da carbonio e idrogeno e le cui molecole sono disposte secondo legami di varia natura..

8 Leonardo Maugeri, Comment: beware of break-even and marginal-cost analyses, Oil&Gas Journal, 10 febbraio 2015.

9 EIA, Short-Term Energy Outlook, 10 febbraio 2015.

10 Citi Research, Is the falling US oil rig count really driving an oil price turnaround?, 4 febbraio 2015.

11 Leonardo Maugeri, Oil: what’s Ahead?, briefing 3, 31 gennaio 2015.

12 Matt Insley, Down Spacing: The Next Chapter in the U.S. Oil Boom, Daily Reckoning, 23 settembre 2013.

13 Leonardo Maugeri, Così si salverà il petrolio americano, L’Espresso, 27 febbraio, 2015.

14 Wood Mackenzie, Operators could see up to 40% in cost reductions, 16 gen 2015.

15 Petroleum Intelligence Weekly, Price slump will slow, not stop, US oil growth, 19 gennaio 2015.

16 Ed Crooks, Largest US shale group sees growth halt, Financial Times, 19 febbraio 2015.

17 Sissi Bellomo, Petrolio, a soccorso dello shale oil arrivano i big del private equity, Sole 24 Ore, 28 gennaio 2015; Michael Corkery e Peter Eavis Slump in oil prices bring pressure, and investment opportunity, New York Times, 2 febbraio 2015.

18 Ed Crooks, Oil price rout takes first toll in North America, Financial Times, 23 gennaio 2015.

19 Ed Crooks, Reasons to doubt US shale oil rebound, Financial Times, 12 febbraio 2015.

20 Per “call on Opec” si intende la differenza tra la domanda mondiale di petrolio e l’offerta di greggio da parte delle economie non-Opec che dev’essere associata dall’organizzazione. Il passaggio da “call on Opec” a “call on shale” è teorizzato da Citi Research. Si veda Tyler Durden, Why Citi thinks oil is going to $20, Zero Hedge, 9 febbraio 2015.

21 Alan Greenspan, Opec has ceded to the US its power over oil prices, Financial Times, 19 febbraio 2015.

22 Dati Platts; EIA.

23 John Kemp, U.S. shale producers get no relief from rising Brent, Thomson Reuters, 2 marzo 2015.

Fonte: GME - di Filippo Clò - R.I.E.