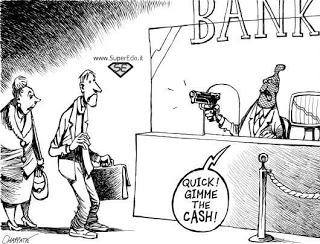

di Paolo Cardenà - La notizia che si legge nelle colonne della stampa sussidiata, asservita

agli interessi dell’oligarchia bancaria regnante in Europa, è che Cipro,

grazie all'accordo raggiunto due giorni fa dai Ministri delle Finanze dei Paesi

dell'Eurozona, è stata salvata. Quella che potete leggere in questi

pixel, invece, vi racconterà della RAPINA patita dai ciprioti, che poi sarebbe

la vera notizia, e di quella che potremmo subire tutti noi.

di Paolo Cardenà - La notizia che si legge nelle colonne della stampa sussidiata, asservita

agli interessi dell’oligarchia bancaria regnante in Europa, è che Cipro,

grazie all'accordo raggiunto due giorni fa dai Ministri delle Finanze dei Paesi

dell'Eurozona, è stata salvata. Quella che potete leggere in questi

pixel, invece, vi racconterà della RAPINA patita dai ciprioti, che poi sarebbe

la vera notizia, e di quella che potremmo subire tutti noi.

I fatti ci dicono che nella notte tra venerdì e sabato scorso, l'Eurogruppo ha raggiunto un accordo sul piano di salvataggio di Cipro, che prevede aiuti finanziari per 10 miliardi di euro, per lo più a favore del sistema bancario cipriota esposto nei confronti della plurifallita Grecia. Le banche cipriote, che avevano investito in obbligazioni greche, si trovano in uno stato di insolvenza a causa dell’haircut subito sul proprio investimento. La Grecia, è quindi alla base delle difficoltà del sistema bancario cipriota, e le responsabilità del dissesto vanno ricercate proprio sulla pessima gestione della crisi greca da parte delle autorità europee, oltre che sui mancati controlli da parte della banca centrale cipriota. Come contropartita agli aiuti finanziari, per arrivare al budget necessario al salvataggio del proprio sistema bancario, l'Ue ha imposto alle autorità cipriote di perpetrare un vero e proprio furto nei conti correnti ciprioti, imponendo un'imposta patrimoniale sui depositi dei correntisti di quasi il 10% delle somme giacenti superiori ai 100 mila euro, e del 6.75% per quelle inferiori. Tanto per offrirvi la misura del prelievo, se un correntista dispone di un conto corrente con saldo di 100 mila euro, dovrà pagarne 10; mentre con un saldo di 50 mila dovrà pagarne 3.375. Gettito stimato: quasi 6 miliardi di euro, per lo più a carico dei cittadini ciprioti. Tuttavia, il Primo Ministro cipriota, appena qualche ora fa, ha annunciato che si starebbe lavorando ad una rimodulazione del prelievo al fine di offrire maggior progressività all’imposta, con lo scopo di rendere meno invasivo il sacrificio su quei patrimoni più esigui. Se da un lato le misure adottate sono ispirate dalla volontà di colpire capitali dell'Est Europa (principalmente russi) depositati nelle banche di Nicosia poiché ritenuti di dubbia provenienza, dall'altro è inevitabile che le misure che si introdurranno, colpiranno anche gli interessi dei cittadini ciprioti, anche piccoli risparmiatori. Infatti si stimano che i depositi di cittadini e società straniere dell'Est Europa ammontino a circa 20 miliardi di euro, che produrrebbero un gettito di circa 2 miliardi. Da ciò se ne deduce che gli altri 4 sarebbero a carico dei cittadini ciprioti. Una vera e propria rapina che andrà a colpire i piccoli patrimoni sudati dasemplici cittadini e, in buona fede, custoditi in una qualsiasi banca poiché ritenuto un modo comodo, pratico e sicuro, per custodire i risparmi di una vita di lavoro e sacrificio. Nulla di più falso, evidentemente, almeno nel contesto europeo. Nel frattempo, le autorità cipriote, allo scopo di evitare la corsa agli sportelli e mettere a punto i meccanismi operativi per trattenere le somme di denaro oggetto dell'esproprio, hanno disposto la chiusura delle banche fino a mercoledì prossimo. Allo stesso modo si è inibita la possibilità di disporre trasferimenti di depositi attraverso internet, anche a cittadini stranieri. Questo aspetto, oltre a contrastare con il principio della libera circolazione dei capitali previsto dagli articoli 56 e 60 del trattato CE, mina le basi della stessa unione monetaria in uno dei sui caratteri ispiratori, che sarebbe, appunto, la libera circolazione dei capitali. Quanto sta accadendo a Cipro, almeno nel contesto europeo, non ha alcun precedente storico, sia in termini di finalità dell'esproprio, che dimensioni. In pratica si stanno stravolgendo gli elementi fondanti l'economia, il mercato, il diritto di proprietà, e la tutela del risparmio. In altre parole, per il salvataggio del sistema bancario cipriota, anziché far pagare pegno agli azionisti che hanno investito in capitale di rischio, o agli obbligazionisti che evidentemente si sono assunti il rischio di solvibilità dell'emittente, con metodi subdoli e degni di un vero e proprio nazismo, vengono chiamati in causa ignari correntisti, che saranno costretti ad accollarsi i costi (almeno in parte) del salvataggio del loro sistema bancario, per certi versi non troppo dissimile dagli altri dei paesi dell'Europa meridionale. La decisione presa dalle autorità europee, che dovrà comunque essere approvata dal parlamento di Cipro, appare gravissima, inquietante e rischia di costituire un precedente pericoloso che potrebbe produrre effetti imprevedibili su tutta la zona Euro, minando la fiducia proprio verso quelle banche e quei paesi in difficoltà. Invero, questo, potenzialmente, potrebbe innescare una fuga di capitali dai paesi alle prese con difficoltà finanziarie, accelerando il processo di disgregazione dell'euro. Il messaggio che rischia di essere il detonatore di una situazione già di per se esplosiva è molto semplice, quanto intuibile, poiché, stando al caso cipriota, i depositi in Eurozona non sono più garantiti, o meglio possono essere aggrediti per colmare buchi di bilanci statali e per salvare banche e banchieri, che in un certo qual modo potrebbero sentirti ulteriormente legittimati ad osare ancora, magari nell'utilizzo dei derivati nella roulette dei mercati finanziari. Tanto poi pagherebbe il contribuente. Benché le autorità europee si affannino ad affermare che il caso cipriota costituisce qualcosa di isolato e non ripetibile, sarebbe comunque saggio pensare che se ciò è accaduto già una volta, non si avrebbe ragione per ritenere che non possa accadere una seconda o una terza volta ancora, magari proprio nei paesi alle prese con maggiori difficoltà. E qui il pensiero corre subito all'Italia. Anzi la possibilità che in Italia possa essere posto in essere un prelievo forzoso sui conti correnti, oltre a trovare un precedente storico, con il Governo Amato che, nel luglio del 1992, in piena notte, applicò un imposta patrimoniale dello 0,6% sui conti correnti, viene confermata da buon parte del mondo politico. Infatti non costituisce affatto una novità sapere che Bersani sia favorevole ad una imposta patrimoniale che colpisca patrimoni superiori al milione e mezzo di euro. Al di la degli aspetti tecnici che comunque rendono abbastanza ardua l’applicazione di una simile imposizione (soprattutto se si volesse ossequiare imprescindibili principi di equità), chi pensa che il gettito derivante da una tassazione di questo genere, ossia applicata su patrimoni di oltre il milione e mezzo di euro, possa avere un gettito elevato, sarà costretto a riformare la propria convinzione. La preoccupazione è proprio quella che quando il prossimo governo italiano, prederà cognizione del fatto che il gettito tributario prodotto da un’imposizione patrimoniale a quei livelli, è ben lontano dalle aspettative, potrà abbassare significativamente il livello di patrimonio soggetto a tassazione e ampliarne le tipologie di ricchezza al fine di offrire maggiore materia imponibile. Questo, evidentemente, stante un quadroeconomico in inesorabile contrazione, potrebbe portare ad aggredire proprio i capitali più semplici da colpire, ossia le giacenze sui conti correnti e le attività che per sua natura si prestano ad essere tassate con maggiore facilità, primi fra tutti i titoli di stato. Ad ogni buon conto, il timore che la pratica adottata a Cipro per la “soluzione” della crisi, possa essere esportata anche ad altri Paesi in difficoltà, è supportato anche dalla recente approvazione del Two Pack da parte del Parlamento Europeo, che pone de facto i singoli parlamenti nazionali in una posizione di “sudditanza” e di subalternità ai voleri della Commissione Europea che, ricordo, è organo autoreferenziale privo di investitura democratica. A tal proposito, tuonano quanto mai inquietanti le parole pronunciate qualche giorno fa dal presidente della Bundesbank, Weidmann, secondo il quale “Se l’Italia smetterà di proseguire sulla via delle riforme (leggasi rigore, ed austerità. N.d.r), dovrà trarne le conseguenze sul piano economico, senza sperare in aiuti della Bce”, nonostante l'Italia abbia già versato oltre 40 miliardi di euro neifondi salva stati. In altre parole, egli ribadisce un concetto molto chiaro e cristallizzato nell’albo degli insuccessi di questa crisi, che poi sarebbe quello del ferreo e imprescindibile rigore tedesco che sta portando distruzione in quasi tutto in continente. A conferma del delirio europeo, proprio ieri, il sito Usa Zerohedge ha rilanciato la notizia secondo la quale il capo economista della banca tedesca Commerzbank, avrebbe suggerito che per stabilizzare la crisi del debito nell’eurozona, i paesi con maggiori difficoltà e con maggiore ricchezza finanziaria netta, dovrebbero applicare un imposta patrimoniale che colpisca tali attività. L’analista aggiunge che, nel caso italiano, applicare un’imposta straordinaria del 15% alla ricchezza finanziaria (titoli di stato, azioni, obbligazioni ecc.), dovrebbe essere sufficiente a spingere il debito al 100% del Pil (oggi quasi a 130%).

Alla luce del quadro sopra delineato e soprattutto di quanto sta avvenendo a Cipro, dovrebbero apparire ben comprensibili le ragioni per cui buona parte del mondo politico italiano (Bersani in testa), starebbe conducendo una crociata proprio contro l'utilizzo del denaro contante. In questo modo, per semplice atto normativo, il sistema bancario vedrebbe svanire nel nulla l'incubo di tutti i banchieri: la corsa agli sportelli. Ma ciò spalancherebbe le porte a scenari inquietanti per la libertà degli individui, la tutela del risparmio, e più in generale per l'intera democrazia.

SEGUI SU FACEBOOK

SEGUI SU TWITTER

LETTURA SUGGERITA: L'IMPOSTA PATRIMONIALE, SE LA CONOSCI LA EVITI