Alcuni giorni fa Pier Giorgio, un mio ex allievo e cliente che approfitto per salutare, mi chiedeva un consiglio su un suo personale obiettivo relativo alla costruzione di uno strumento di previdenza integrativa. In pratica voleva sapere se gli convenisse maggiormente utilizzare degli appositi Fondi Pensione oppure usare il “Fai da Te” accumulando via via del risparmio e investirlo sistematicamente in maniera autonoma in strumenti azionari e/o obbligazionari utilizzando sia singoli titoli che ETF.

Alcuni giorni fa Pier Giorgio, un mio ex allievo e cliente che approfitto per salutare, mi chiedeva un consiglio su un suo personale obiettivo relativo alla costruzione di uno strumento di previdenza integrativa. In pratica voleva sapere se gli convenisse maggiormente utilizzare degli appositi Fondi Pensione oppure usare il “Fai da Te” accumulando via via del risparmio e investirlo sistematicamente in maniera autonoma in strumenti azionari e/o obbligazionari utilizzando sia singoli titoli che ETF.

Premesso che a tutti gli effetti non sono un consulente in area previdenziale e quindi non ho presente tutti gli strumenti attualmente disponibili sul mercato, e ribadito il fatto che occuparsi di integrare (per non dire sostituire…) l’ipotetica pensione proveniente dall’INPS con altri investimenti è sicuramente cosa doverosa se non si vuole avere brutte sorprese quando saremo avanti con l’età, la mia risposta a Pier Giorgio ha mirato soprattutto a fargli capire vantaggi e svantaggi delle due diverse soluzioni.

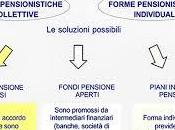

Partiamo dalla “soluzione standard” ossia quella di rivolgersi in banca o ad un promotore o consulente finanziario e quindi indirizzare il risparmio verso strumenti appositi come i fondi pensione. Da come la vedo io i VANTAGGI di questa soluzione sono nel:

- Non devi fare praticamente niente potendo automatizzare i versamenti e quindi virtualmente puoi scordarti dell’investimento in questione

- Non ti richiede competenza specifica

- Non ti prendi nessuna responsabilità relativa all’andamento del tuo investimento

- Se ti riconosci come persona poco disciplinata o dalle “mani bucate” è a mio parere un vantaggio toglierti la possibilità di disporre autonomamente di quel denaro fino a scadenza che altrimenti potresti spendere e poi non ritrovarti più

- Puoi usufruire di una detrazione fiscale nei termini consentiti dalle leggi vigenti

Gli SVANTAGGI li vedo invece essenzialmente nel fatto che, dati storici alla mano, quasi certamente il tuo investimento previdenziale renderà assai poco, con una certa probabilità che alla fine il capitale accumulato in 20 o 30 anni di versamenti possa essere addirittura inferiore a quanto versato nel periodo .

Venendo alla “soluzione fai da te”, fermo restando che avendo frequentato i miei corsi Pier Giorgio non ha un problema nella sfera delle competenze in area investimenti, l’idea alternativa di costruirsi da sè un piano di risparmio gli richiederebbe sicuramente di darsi da fare in merito monitorando costantemente l’andamento del suo risparmio e agendo quando necessario (dal punto di vista del tempo da impiegare diciamo circa un’ora una volta al mese) e responsabilizzarsi in prima persona a fronte del fatto di non poter usufruire di alcuna detrazione fiscale rispetto al denaro investito. Non meno importante, deve sapere di dover essere disciplinato rispetto a quel denaro, da mantenere rigorosamente costantemente investito per i propri obiettivi previdenziali e non speso per qualsiasi e magari futile esigenza successiva.

A fronte di tutto ciò, organizzare un proprio piano personale di risparmio finalizzato a fini pensionistici gli darebbe essenzialmente 3 VANTAGGI abbastanza significativi:

- Flessibilità operativa nella destinazione del risparmio. Se poco sopra rimarcavo l’importanza della disciplina nel rispettare il proprio piano, è altresì però vero che, in caso di gravi imprevisti che rendano necessario attingere al proprio capitale, è sempre meglio avere la possibilità di poterne disporre liberamente senza penali in qualsiasi momento.

- Controllo costante della destinazione d’uso del denaro che gli permetterebbe di sfruttare al meglio le oscillazioni dei mercati salvaguardando il proprio capitale durante le crisi importanti in cui potrebbe posizionarsi maggiormente su investimenti in obbligazioni a bassa volatilità per poi tornare a spingere con decisione sul fronte azionario al termine delle crisi, periodo in cui tipicamente si pongono le basi per i maggiori guadagni potendo comperare titoli di qualità fortemente deprezzati e sottovalutati.

- Maggiore rendimento, abbastanza facilmente anche triplo o quadruplo rispetto a quello dei fondi pensione dovuto essenzialmente a due fattori. Il primo è relativo ai minori costi visto che gli investimenti in singoli titoli azionari, obbligazionari o ETF non sarebbero gravati dalle pesanti commissioni che invece affossano i rendimenti dei fondi pensione (ad occhio almeno un 3% annuo di differenza solo su questo aspetto), il secondo dato dalla gestione attiva e più aggressiva di un investimento gestito a livello personale.

Giusto per fare due conti, poniamo il caso di un risparmiatore tradizionale che destini alla propria posizione previdenziale integrativa 5.000 € all’anno per 30 anni di tempo e li investa in fondi pensione per un rendimento medio sul periodo del 2,5% annuo rispetto al nostro Pier Giorgio che, dandosi invece da fare in prima persona, porti a casa un 9-10% medio annuo, alla fine del periodo i nostri due amici si ritroverebbero con:

- Risparmiatore tradizionale = 225.001 € di capitale (capitale versato nel periodo = 150.000 €)

- Piergiorgio (al 9%) = 742.876 € di capitale (capitale versato nel periodo = 150.000 €)

- Piergiorgio (al 10%) = 904.717 € di capitale (capitale versato nel periodo = 150.000 €)

Certo, il rendimento non è tutto e il risparmiatore tradizionale avrebbe nel frattempo avuto qualche ritorno anche dalla detrazione fiscale di quanto versato ma, come si vede dai numeri

E’ importante anche riflettere sull’impatto dell’inflazioneche, anno dopo anno, erode il potere d’acquisto del nostro denaro, tipicamente nell’ultimo periodo storico nella misura proprio del 3-4% annuo il che significa che investire con una speranza di rendimento sotto al 4% medio annuo ragionevolmente non servirà nemmeno a coprire l’aumento del costo della vita.

Imparare ad investire il proprio denaro meglio di quanto possa fare un fondo pensione o un fondo comune di investimento e cosa francamente molto semplice e non servono nè anni nè migliaia di euro per acquisire l’apposito know-how anche partendo da zero. Per chi desideri ricevere il mio aiuto in questo senso, abbiamo creato appositamente un “PERCORSO INVESTITORE” che comprende la partecipazione ai miei 3 seminari di base con un importo della retta di partecipazione decisamente scontato rispetto ai costi dei singoli corsi come presentati sul nostro sito (se sei interessato ad aderire scrivi due righe in merito a [email protected]) che vedono peraltro le prossime edizioni in calendario con le seguenti date:

- INTELLIGENZA FINANZIARIA, Reggio Emilia, 28/29 settembre 2012 (disponibili anche date successive)

- INVESTIRE IN AZIONI E ETF (POSITION TRADING), Reggio Emilia, 20 ottobre 2012 (disponibili anche date successive e in versione “webinar”)

- INVESTIRE IN OBBLIGAZIONI (BOND ACADEMY), Reggio Emilia, 10 novembre 2012 (disponibili anche date successive)

In ultimo, se sei interessato a conoscere ancora meglio le tante nubi che gravano sui fondi pensione, ti raccomando la lettura di un interessante articolo di Beppe Scienza, professore universitario di Torino specializzato nello scovare e mettere in evidenza le magagne dell’industria finanziaria e già autore del significativo testo “Il risparmio tradito”.

L’articolo in questione si intitola “I Pescecani dei Fondi Pensione” e forse ti farà venire qualche sudore freddo se hai già del risparmio investito in tali strumenti ma conoscere è sempre meglio rispetto a non sapere ed il primo passo verso un cambiamento auspicato e possibile.

Buona lettura e … buoni investimenti!

Roberto Pesce