Lo ammetto. Sono un po' prevenuto nei confronti del “giornalismo d’inchiesta” italiano.

Sono prevenuto perché, da ragazzo, ero abituato a comprare un certo numero di quotidiani e di periodici per capire come la stessa notizia potesse essere “venduta” in maniera diversa. Spesso giocando sull’assenza della fonte originale, per fare in modo che l’interpretazione data dal giornalista di turno apparisse come “il fatto”. La lettura di “Panorama” e “l’Espresso” in questo senso mi permetteva di farmi spesso delle grasse (e tristi) risate sul modo in cui dovremmo essere informati.

Negli ultimi anni (la mia abitudine di cui sopra risale ai primi anni ’90, ai tempi dell’Università, quando avevo tempo, forza e forse ancora … voglia di star dietro a certe cose), la crisi del settore dell’editoria ha portato a cercare sempre nuovi modi di accalappiare il lettore. Internet, in questo senso, ha da un lato contribuito ad acuire la crisi, ma dall’altro ha sicuramente fornito nuovi strumenti di cattura.

Vi chiederete a cosa sia dovuta questa “filippica”. Ve lo spiego subito: parliamo di diritti televisivi della Serie A.

Parliamo di un argomento che su Tifoso Bilanciato affrontiamo spesso, avendo realizzato anche una simulazione della suddivisione dei proventi fra le squadre di calcio (segreto custodito gelosamente, a differenza delle altre Leghe europee che pubblicano i dati in trasparenza), e avendo messo più volte in evidenza come sia l’argomento più gettonato delle Assemblee di Lega. Nessuna squadra professionistica potrebbe sopravvivere oggi senza i proventi televisivi. La Serie A non fa eccezione, anzi si è adagiata su questo flusso di denaro senza muoversi per tempo verso un processo di ristrutturazione del sistema calcio che provasse a rendere le squadre un po’ più autosufficienti (o, quanto meno, a non perdere annualmente centinaia di milioni di Euro).

Chi ci segue saprà che negli ultimi mesi, in particolare a partire da quest’estate, è entrata nel vivo la scelta dell’advisor della Lega di Serie A per la gestione della gara sui diritti audiovisivi alla scadenza del triennio in corso (l’ultima stagione coperta dall’attuale accordo è la 2014/15). Lo scenario attuale è diverso da quello della precedente gara, che aveva garantito circa 950 milioni di Euro all’anno alla Serie A: le pay-TV, cioè i veri soggetti pagatori, stanno riscontrando un progressivo calo degli abbonati e, quindi, si teme che il prossimo contratto possa essere meno ricco del procedente.

Nel mese di luglio 2013 alcune squadre hanno scritto al Presidente Beretta per richiedere un processo diverso nell’identificazione dell’advisor. Attualmente, infatti, la gestione è di Infront Italia alla quale viene contestata la commissione di intermediazione ottenuta, cioè la differenza fra il valore finale pagato dal mercato e quello messo effettivamente a disposizione della Lega di Serie A.

Il risultato di questa iniziativa è stato quello di far apparire all’orizzonte alcuni candidati alternativi ad Infront per il ruolo di advisor sulla prossima gara (Img, PricewaterhouseCoopers, Wasserman, Kpmg), scatenando la reazione di Infront che ha messo sul piatto una proposta che spariglia le carte: vi garantisco un flusso di denaro simile a quello attuale, addirittura con una fideiussione di soggetto terzo che vi consente di smobilizzare i crediti anche se io avessi dei problemi, ma in cambio mi date la gestione dei diritti audiovisivi per 6 anni anziché 3. L’Assemblea di Lega del prossimo 13 novembre è stata convocata proprio per affrontare questo argomento.

Questi i fatti.

Adesso veniamo al motivo della filippica. L’altro giorno, in uno dei vari alert che ricevo per trovare notizie utili ad alimentare Tifoso Bilanciato, mi arriva anche un link ad una pagina dell’Espresso:

Diritti tv, così Adriano Galliani e il Milan provano a comprarsi la serie A.

L'amministratore delegato del club milanese vuole mettere le mani sul campionato fino al 2021. Attraverso una complessa rete di società, alleati misteriosi ed ex dirigenti Fininvest.

Questo un estratto del testo (trovate i link nella home page della rivista)

Attraverso la partita dei diritti televisivi Adriano Galliani, amministratore delegato del Milan, e i suoi alleati puntano a conquistare in novembre il campionato italiano. (…).

Secondo quanto risulta all'Espresso, in cima alla piramide del sistema Infront c'è l'azionista di controllo Bridgepoint capital, un fondo di private equilty che garantisce ai suoi investitori l'anonimato totale. Al piano intermedio ci sono le controllate svizzere con sede nel cantone di Zugo. Alla base di questa struttura ci sono le Infront italiane, raccolte sotto l’ombrello di Infront Italy holding. A luglio Infront Sports & Media, guidata da Philippe Blatter, ha dato in pegno l’intero capitale di Infront Italy holding a garanzia di un finanziamento da 270 milioni di euro messo a disposizione da Goldman Sachs e dalle filiali londinesi di Ubs e Crédit Suisse. La cifra corrisponde quasi esattamente ai 268 milioni di euro della quota di Mediaset Premium per i diritti televisivi del campionato di serie A in corso (277 milioni nel 2014-2015).

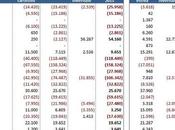

L’aspetto bizzarro dell’operazione tra Infront e le tre banche internazionali è che il patrimonio di Infront Italy holding è negativo per 46 milioni di euro e che la società perde a rotta di collo: 30 milioni di euro di perdite consolidate aggregate nel triennio 2010-2012 e un totale di 60 milioni di euro di rosso portato a nuovo. Eppure i ricavi consolidati della capogruppo italiana sfiorano i 230 milioni di euro, tra gli incassi della serie A, dello sci e del motociclismo, e le controllate sono in attivo. Se la holding italiana di Infront perde, la colpa è della controllante svizzera. Infront Italy, infatti, paga a Infront Sports & Media, a Infront Operations Europe e a Infront Holding Ag, tutte con sede a Zugo circa 10 milioni di euro all’anno in oneri finanziari passivi. È il risultato di un finanziamento di 127 milioni concesso dai soci elvetici. (…). In questo modo, una fetta consistente dei soldi guadagnati dai contratti italiani sui diritti televisivi prende la via del Gottardo.

L'INCHIESTA INTEGRALE IN EDICOLA DA VENERDI' 1 NOVEMBRE SU L'ESPRESSO”

La cosa si fa intrigante: soci anonimi, patrimonio netto negativo, 10 milioni di euro portati in Svizzera. Anvedi! Corro a comprare l’Espresso, sono proprio curioso di conoscere i dettagli di tutto questo casino.

Quando arrivo a casa, di rientro dall’edicola, sorrido amaro. Mi hanno fregato di nuovo! Nonostante non sia più un giovane studente universitario ma un (giovane!) quarantenne che dovrebbe avere ormai imparato, ci sono cascato come uno scemo.

L’articolo sull’Espresso non ha nessuna “inchiesta” all’interno. O, meglio, è un articolo di tre pagine che racconta, in maniera sicuramente più professionale, ciò che Tifoso Bilanciato ha scritto negli ultimi mesi. Niente di nuovo. Niente di scottante.

L’unica cosa che assomiglia ad un’inchiesta è il riquadro che riporta esattamente il lancio presente su internet. Specchietto per le allodole?

Allora vediamo un po’ di entrare nel merito di questa parte della cosiddetta inchiesta, nella quale il giornalista mette in evidenza una serie di cose particolari che riguardano Infront Italia.

L’anonimato degli investitori di Bridgepoint

Se leggete “garantisce ai suoi investitori l’anonimato totale” cosa pensate immediatamente? Che ci sia sotto qualcosa di strano.

In realtà il giornalista non può non sapere che i soci dei fondi di private equity (come Bridgepoint) sono anonimi non più di quanto io sia l’anonimo proprietario di casa mia: non esiste cioè un sito internet dove risulti pubblicamente che la casa dove abito è mia, ma esistono strumenti per ottenere l’informazione. Altrimenti dovrei dire che anche parte dei soci del Gruppo Editoriale l’Espresso sono anonimi, visto che nell’azionariato esiste una quota del 2,24% in capo alla Bestinver Gestion SA ed esiste un altro 23,7% di flottante in Borsa che non ha un nome ed un cognome preciso.

Se guardiamo ai numeri di Bridgepoint (Fonte: Report annuale 2012) noteremo che parliamo di un Fondo di Private equity di tutto rispetto: 106 professionisti, 45 aziende attualmente in portafoglio, 12 miliardi di Euro di capitali gestiti per conto dei propri investitori dalla nascita del Fondo. Venendo al suo, da un punto di vista geografico, il 50,8% ha base in Nordamerica, il 27,9% in Europa; seguono l’Australia con il 6,8% ed il Medio Oriente con il 4,5%. La natura degli investitori è anch’essa un mix ma è rilevante che 71,7% sia costituito da Fondi Pensione (57,3%), Assicurazioni (13,0%) e Banche (1,3%), cioè da soggetti che in linea di principio dovrebbero sottostare a requisiti specifici prima di effettuare degli investimenti. Il settore Media & Technology (quello in cui Bridgepoint classifica il suo investimento in Infront) è tradizionalmente uno di quelli in cui il fondo investe: dalla sua nascita ha realizzato nove operazioni in questa categoria, otto delle quali sono ancora in portafoglio.

Il patrimonio netto negativo di Infront Italy Holding

Francamente non ho voglia, viste le premesse, di spendere dei soldi per scaricare dal Registro Imprese il bilancio di questa società. Ma, basandomi sull’informazione data e sul fatto che Infront sta partecipando ad una gara per i prossimi 6 anni (segno di volontà di continuità) mi chiedo dove il giornalista veda il vero problema: il Codice Civile italiano non ammette che una società abbia un patrimonio netto negativo pena lo scioglimento anticipato della stessa. Devo quindi pensare che in sede di approvazione del bilancio l’azionista di riferimento abbia fornito al Consiglio di amministrazione e al Collegio sindacale evidenza della propria volontà di sostenere l’azienda mediante una ricapitalizzazione. Altrimenti, semplicemente, Infront Italia Holding non esisterebbe più.

Portiamo i soldi in Svizzera?

Questa è effettivamente un’osservazione pertinente, ma scritta in maniera capziosa. Chi legge la frase: “ Infront Italy, infatti, paga a Infront Sports & Media, a Infront Operations Europe e a Infront Holding Ag, tutte con sede a Zugo circa 10 milioni di euro all’anno in oneri finanziari passivi (…). In questo modo, una fetta consistente dei soldi guadagnati dai contratti italiani sui diritti televisivi prende la via del Gottardo” che cosa immagina?

Che ci sia un flusso di 10 milioni di euro all’anno che vengono “imboscati” all’estero.

Non è proprio così: quanto una controllante eroga un finanziamento ad una controllata può ovviamente decidere il tasso di interesse che meglio preferisce. Quello che rileva, ai fini del fisco italiano, è il cosiddetto “transfer price” e cioè capire se il tasso d’interesse praticato (che da origine a dei costi nel bilancio italiano deducibili fiscalmente) sia sensato od esagerato.

In soldoni: sui 10 milioni di Euro di interessi passivi la Infront Italia “risparmia” circa 2,75 milioni di tasse (IRES). Se anziché ricorrere alla controllante (ad un tasso di interesse pari a circa l’8%) avesse avuto accesso ad un credito bancario italiano possiamo ipotizzare che il tasso di interesse sarebbe stato del 5%? Quindi dei 10 milioni di euro di interessi passivi ne avrebbe avuti comunque 6,4 milioni e solo sulla restante parte ottiene un risparmio fiscale indebito (il 27,5% di 3,6 milioni fa 990.000 Euro). Certo, fa molta più scena far pensare che c’è qualcuno che “esporta illegalmente” 10 milioni di Euro, piuttosto che segnalare – correttamente – che esiste un risparmio fiscale di meno di 1 milione di Euro.

Questo per quanto riguarda il merito di quello che è apparso gratuitamente sul sito dell’Espresso e che ha verosimilmente portato click sulla pagina e acquisti del periodico.

Ma è proprio leggendo l’articolo che, soprattuto rispetto al titolo, un passaggio grida vendetta:

“A scanso di equivoci, va detto che la scalata di Infront al campionato italiano è tutt’altro che ostile. I presidenti della A, tanto litigiosi quanto pragmatici, non aspettano altro.

Nessuno sa meglio di loro che, senza i soldi dei diritti ossia senza i tre quarti del fatturato pallonaro, il campionato chiude in due mesi. Certo, c’è modo e modo di cedere al vil denaro. Il primo modo, chiamiamolo Infront forever, raccoglie tredici squadre. (…) Il secondo modo, chiamiamolo Infront cum grano salis (altri tre anni e non sei), appartiene alle cosiddette sette sorelle. In ordine alfabetico, sono Fiorentina, Inter, Juventus, Roma, Sampdoria, Sassuolo, Verona.”

Cioè tutta questa scena, tutto questo titolone per poi … capire che i 20 Presidenti sono tutti d’accordo e che semmai la discussione verte sull’opportunità o meno di concedere i 6 anni di mandato contro i 3 in precedenza previsti. Quindi se la comprano tutti insieme la Serie A?

Attenzione: questa mia “ribellione” non nasce a difesa di qualcuno: non sono parente di Galliani, non lavoro per Mediaset o Panorama e non sono neanche milanista.

Ho ben presente, proprio perché non sono più uno studente pieno di ideali che quando si parla di cifre vicine ad 1 miliardo di Euro i princìpi rimangono a casa e subentrano regole del gioco diverse.

Mi sono altrettanto chiari i legami fra l’attuale manager di Infront Italy, Marco Bogarelli e la galassia Fininvest. Ma allora mi faccio anche delle domande sulla presenza di John Elkann nel board della nuova News Corp, che in Italia controlla Sky e che vorrebbe aumentare la propria esclusiva ai danni di Mediaset Premium.

E quindi mi chiedo, ripensando a cosa potevo fare dei miei soldi anziché farmi attirare come un pollo dall’articolo online: e l’Espresso, invece, a chi tira la volata?

A meno che non sia stata solo una scelta “tattica”, per sfruttare l’equazione Galliani = Berlusconi ed attirare quella parte di "bacino di utenza" storico dell’Espresso (ognuno ha i suoi) che magari ultimamente non comprava più la rivista.

Sono malpensante? Probabile.