Un articolo per il blog del Sole24Ore di Alessandro Guerani affronta un punto che sfugge ai più: la Grecia potrebbe essere costretta a fare austerità anche fuori dall’euro. Vediamo perché e aggiungiamo qualche considerazione a quelle dell’articolo del Sole.

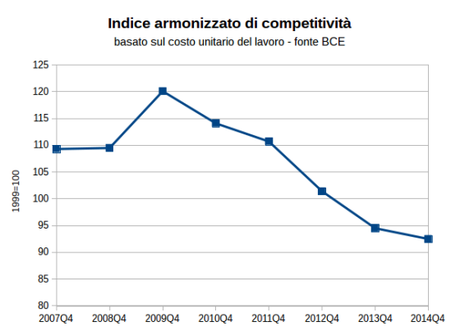

1. La Grecia ha già svalutato ma non ha migliorato la sua bilancia commerciale in misura significativa. Questo è l’indice armonizzato di competitività calcolato dalla BCE (in sostanza il tasso di cambio reale effettivo):

Come si vede la competitività della Grecia è maggiore, da due anni, persino rispetto al 1999. Eppure questo non ha avuto riflessi evidenti sulla bilancia commerciale dei beni, nonostante il calo del prezzo del petrolio e la svalutazione dell’euro.

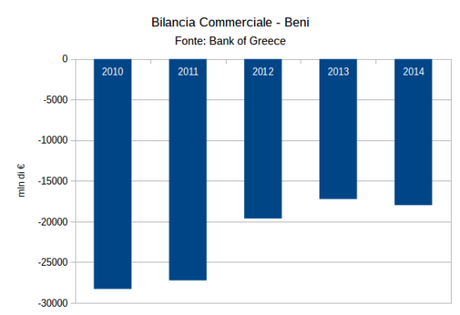

La bilancia commerciale dei beni è migliorata fino al 2012 soprattutto per effetto dell’austerità che ha compresso le importazioni, ma poi il miglioramento ha vistosamente rallentato nel 2013 per poi peggiorare nuovamente nel 2014. Il saldo è comunque rimasto sempre negativo. Se ne deduce che nella situazione odierna, l’economia greca non sembra caratterizzarsi per l’elasticità del commercio estero.

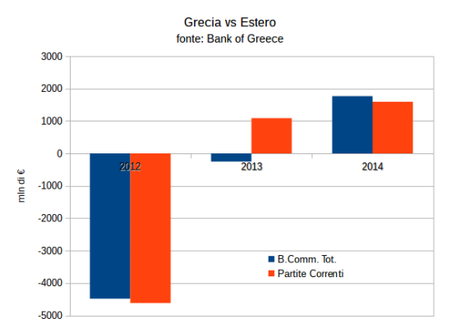

Una speranza (vedremo subito perché) però è data dai servizi. Comprendendo questa componente, che recentemente ha registrato buoni successi grazie a turismo e trasporti, la Grecia registra un piccolo avanzo della bilancia commerciale e delle partite correnti nel 2014 .

EDIT: Alessandro Guerani ci fa notare che secondo i dati raccolti da Eurostat, la Grecia è in disavanzo commerciale nel 2014, anche quando si comprendono i servizi, per 2,3% del PIL (circa 4 miliardi di euro). Abbiamo però preferito usare i più speranzosi e forse precisi dati della Bank of Greece.

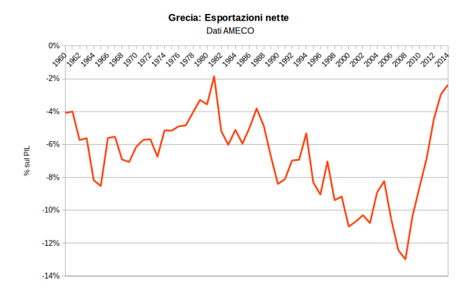

2. La Grecia non ha mai conosciuto un avanzo della bilancia commerciale da quando sono disponibili i dati:

(dati Ameco, anche questi dicono che nel 2014 continua il disavanzo pur calcolando i servizi)

Anche guardando alle partite correnti, l’unico avanzo negli ultimi decenni è quello del 2013-2014, in epoca di austerità:

In altri termini, cambio fisso o meno, come sottolinea Guerani, la Grecia presenta una dipendenza strutturale dagli afflussi di capitali per poter finanziare i suoi disavanzi con l’estero.

3. Se la Grecia uscisse dall’euro, quindi, si troverebbe comunque con un vincolo esterno, a causa dell’impossibilità di finanziare i deficit con l’estero. Difatti oggi può almeno contare sul sistema Target2. Fuori dall’euro dovrebbe invece guadagnare ogni singolo euro o dollaro dalle esportazioni per poter comprare dall’estero le sue importazioni. Dovendo dichiarare insolvenza sia di fronte al FMI che alla BCE e all’ESM, non le rimarrebbe alcun possibile sostegno finanziario. La situazione sarebbe molto diversa rispetto a quella dell’Islanda, per fare un esempio, che ha potuto contare sul FMI. Non ha alcun senso quindi applicare alla Grecia il modello islandese come ipotizza la sinistra interna di Syriza.

Volente o nolente, quindi, il governo greco, con spazi prevedibilmente modesti, sarebbe costretto a continuare con l’austerità e a non aumentare i salari per evitare anche un piccolo squilibrio dei conti con l’estero. Ad aggravare ulteriormente la situazione c’è poi il fatto che la Banca centrale greca ha meno di 1 miliardo di riserve in valuta estera.

4. In teoria potrebbe però esserci una scappatoia. Il mondo è grande e non esistono solo il FMI e l’Europa. La Grecia potrebbe chiedere sostegno finanziario alla Russia e alla Cina. Purtroppo però la Russia si è già dimostrata inaffidabile sia nel caso dell’Islanda che in quello di Cipro. Inoltre le prime notizie in tal senso non sembrano rassicuranti, nonostante i sorrisi di Putin. Sulla Cina non si hanno particolari notizie, ma forse la Grecia potrebbe ottenere qualcosa vendendo ai cinesi i suoi porti e aeroporti.

Conferma di tutto ciò anche il modello dell’economia greca sviluppato dal Levy Institute. Scrivono Gennaro Zezza ed Emiliano Brancaccio che, nel caso di uscita dall’euro, se la Grecia attuasse una politica espansiva questo rischierebbe di compromettere la bilancia dei pagamenti:

Si consideri allora l’ipotesi che in assenza di un sostegno europeo al rilancio dell’economia ellenica, nel 2015 la Grecia attui un default del debito e un ritorno alla dracma, e adotti una politica di bilancio espansiva fino a 10 miliardi. Con assunzioni pessimistiche sulla svalutazione della dracma e sul suo impatto sui prezzi dei beni importati, il modello prevede un consistente aumento del Pil ma anche un miglioramento delle esportazioni modesto, e nel breve periodo un peggioramento sul versante delle importazioni. La conseguenza sarebbe un deficit verso l’estero fino a cinque miliardi di euro – circa il tre percento del Pil – che andrebbe a ridursi lentamente negli anni successivi. Come si potrebbe gestire la fase di aumento del disavanzo estero? In che modo si potrebbe contenerlo? Ed esisterebbero paesi disposti a finanziarlo?

5. Svalutazione e ritorno dei capitali Grazie alle tensioni di questi mesi, molti greci hanno già portato i propri risparmi all’estero e le banche hanno registrato il minimo storico dei depositi. Inoltre chi voleva vendere le attività greche (titoli di stato e privati) ormai lo ha in larga parte fatto. E’ quindi immaginabile che la svalutazione della eventuale nuova dracma possa essere meno pesante di quanto le previsioni più pessimistiche hanno sinora ipotizzato. E, inoltre, se il governo riuscirà a rassicurare i risparmiatori e gli investitori, una parte dei capitali possa pian piano rifluire a finanziare il paese.

Conclusioni. Tutto ciò dovrebbe fare capire perché il governo greco stia facendo quanto è possibile per evitare l’uscita dall’euro, venendo in parte meno al suo programma elettorale. Il successo della Grexit è infatti appeso ad un filo sottilissimo tenuto su da fattori precari come la fiducia dei risparmiatori, uno storicamente difficile avanzo con l’estero e prestiti internazionali ancora da definire. Nulla assicura il successo dell’operazione, mentre ciò che è sicuro è che la Grecia attraverserà una nuova pesante crisi finanziaria che si ripercuoterà su una già esausta economia reale. C’è da augurarsi che il governo riesca a raggiungere un accordo nei prossimi giorni, altrimenti il prezzo che dovrà pagare la Grecia (ma anche l’Eurozona) rischia di essere molto elevato. Se così non sarà, c’è da sperare che il governo greco riesca a trovare dei finanziatori internazionali affidabili.

Archiviato in:Economia, Europa, ibt Tagged: Europa, Grecia