Dopo aver mostrato che la quantità di moneta è legata alla domanda di prestiti, siamo ora pronti ad esporre la Teoria della Moneta Endogena, secondo la quale i prestiti creano i depositi e i depositi creano le riserve in moneta legale.

[articoli precedenti]

5. La moneta “endogena”

Per illustrare come la moneta viene creata dal sistema creditizio, partiremo da un esempio semplice, ma estremamente istruttivo, che ci permetterà di capire che la moneta è un “segno” rappresentativo di una “promessa di pagamento” da parte dell’emittente e di un “potere d’acquisto” in mano a chi la detiene.

Supponiamo che il signor A, proprietario di un mulino che produce farina, chieda al signor B un prestito di 100 euro. Il signor B tuttavia non possiede al momento contante e firma un foglio di carta con su scritto “pagherò 100 euro a chi si presenterà con questo foglio”. Poiché il signor B è persona notoriamente affidabile, il signor A considererà quel foglio un valido sostituto temporaneo dei 100 euro. A lo girerà ad un altro soggetto (ad esempio un macellaio, che conosce anch’egli l’affidabilità di B), che lo girerà ad un altro ancora (ad esempio un fruttivendolo), che lo girerà ad un terzo, ad esempio un panettiere. Il panettiere ha bisogno di farina e la compra dal signor A, pagando in parte con il “pagherò” emesso dal signor B. Quindi il signor A tornerà dal signor B e gli restituirà il “pagherò”, estinguendo così il debito. A questo punto il signor B semplicemente lo straccerà, distruggendo la moneta precedentemente creata.

Si noti che il signor B non ha mai avuto davvero bisogno di possedere 100 euro. Né, al momento in cui ha emesso il “pagherò”, era obbligato a sapere quanto possedeva precedentemente. Doveva solo fidarsi del signor A.

La moneta è un cioè un “IOU” (I Owe You, “io ti devo”), viene creata con i prestiti e distrutta con la loro restituzione.

Che la moneta sia una “promessa di pagamento” è sempre stato chiaro ai banchieri centrali. Sulle sterline inglesi viene esplicitamente dichiarato “Prometto di pagare al portatore su domanda la somma di … sterline”:

Per comprendere quindi come funziona realmente il sistema monetario dobbiamo partire dall’idea che siano i prestiti a creare la moneta.

Nella realtà economica la questione quindi diventa: da dove le banche commerciali ottengono la moneta per i prestiti? La risposta è che, a livello aggregato, la creano “dal nulla”. Esse aprono cioè delle linee di credito dalle quale le imprese attingono per iniziare la produzione. Le banche nel loro insieme non sono quindi vincolate nel concedere prestiti dall’ammontare del denaro precedentemente depositato.

La sequenza logica funziona esattamente al contrario rispetto alla TQM: le banche concedono prestiti, con i quali gli imprenditori investono, pagano le famiglie e queste depositano i soldi nella banche. Infine le imprese, grazie agli incassi realizzati con l’attività economica, restituiscono i prestiti e quindi la moneta inizialmente creata si “distrugge”. Gli incassi dell’attività economica altro non sono che il frutto delle vendite realizzate dalle imprese alle famiglie, le quali, come si è detto, hanno un reddito perché le imprese hanno pagato loro i salari (i dividendi in caso degli azionisti). E i salari (o dividendi) possono essere pagati solo perché le imprese hanno inizialmente chiesto e ottenuto un prestito alle banche.

Se le famiglie risparmiano una certa parte del reddito, le banche avranno dei depositi residui. Essi ammonteranno a una frazione del reddito percepito dalle famiglie, che a sua volta è il risultato del prestito iniziale. Ecco quindi perché i depositi sono una frazione dei prestiti. Invece che di moltiplicatore monetario, quindi, si può parlare di “divisore”.

Pertanto, a differenza di quanto comunemente si crede, i prestiti creano i depositi e non viceversa. Le banche non sono un intermediario tra i risparmiatori che depositano denaro e i mutuari che lo richiedono.

E’ questo in sintesi il cosiddetto “circuito monetario”, ossia la sequenza logica di fasi concatenate che scandiscono la produzione e lo scambio in un’economia capitalistica. Un’economia in cui le imprese usano la moneta “creata dal nulla” dalle banche per investire (comprare beni capitali) e pagare i lavoratori al fine di produrre le merci. Successivamente le imprese venderanno le merci sul mercato e con la moneta così ottenuta restituiranno i prestiti alle banche.

Questo semplice modello può essere poi arricchito per rappresentare il reale funzionamento dell’economia. Per motivi pratici il pubblico potrebbe desiderare dei mezzi di pagamento cartacei per le spese, invece che ordinare alla banca di effettuare un trasferimento a favore delle imprese. E’ questa l’origine dei “biglietti di banca”, cioè le banconote, prima che nascessero le banche centrali controllate dallo Stato.

Inoltre le banche, temendo l’insolvenza di alcune aziende e per assicurarsi un proprio profitto, chiederanno un prezzo per i prestiti concessi: il tasso d’interesse. Poiché sotto forma di liquidità la moneta può venire conservata (non necessariamente in forma cartacea, ma anche in conti correnti e depositi “liquidi”) le imprese si troveranno costantemente in debito con le banche. Per eliminare questo problema, le aziende emettono titoli (le obbligazioni) che vendono alle famiglie, ottenendo in cambio moneta: in questo modo sono in grado di ripagare le banche e si indebitano direttamente con le famiglie.

Infine, nasce l’esigenza di strumenti di pagamento definitivi che estinguano tutti i debiti, compresi quelli tra le banche, generati, ad esempio, dai trasferimenti dei clienti (si pensi ad un bonifico effettuato da una banca ad un’altra). Difatti una banca non può estinguere i propri debiti con un’altra banca emettendo la propria moneta bancaria, altrimenti godrebbe del privilegio di signoraggio. E’ quindi necessaria la moneta legale emessa da un’autorità terza: la banca centrale.

In effetti che questo sia lo scopo della moneta legale è chiaro leggendo quanto scritto su ogni dollaro americano: “This note is legal tender for all debts public and private” (questa banconota è a corso legale per [estinguere] tutti i debiti, pubblici e privati).

Nella realtà i pagamenti interbancari non vengono effettuati con denaro contante, ma attraverso le riserve delle banche commerciali presso le banche centrali, che fanno comunque parte della moneta legale come le banconote e le monete metalliche. Nella maggior parte dei paesi le banche centrali richiedono una riserva obbligatoria minima (una frazione dei depositi), di cui abbiamo già parlato quando abbiamo descritto il moltiplicatore monetario. In alcuni (Gran Bretagna, Canada, Australia, Nuova Zelanda e Svezia) al contrario non è richiesta alcuna riserva obbligatoria, senza che ciò faccia crescere l’offerta di moneta all’infinito, come suggerisce il modello del moltiplicatore monetario.

L’esigenza per il sistema economico di ottenere una moneta legale dà quindi alla banca centrale il potere di fissare il suo prezzo: il tasso di interesse della Banca Centrale è perciò il riferimento per le banche quando concedono prestiti alle aziende. In questo quadro allora la banca centrale svolge un ruolo completamente differente rispetto a quanto sostenuto dalla TQM. Essa fissa un prezzo per la moneta legale che influenza il tasso d’interesse bancario.

La domanda di moneta, sensibile al tasso d’interesse, diminuirà o aumenterà in funzione di questo, dando quindi una certa efficacia alle politiche monetarie. A questo punto la banca centrale stamperà quanto effettivamente necessario a rispondere alla domanda di moneta legale, che sarà una frazione della moneta totale.

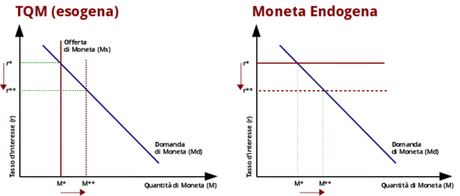

I due grafici seguenti illustrano la differenza tra la Teoria Quantitativa della Moneta e la Teoria della Moneta Endogena (qui ci riferiamo alla sua versione più semplice, l’ “orizzontalismo” sviluppato da Basil Moore sulla base delle osservazioni di Kaldor e Keynes):

Nel caso della TQM, la Banca Centrale è in grado di controllare la quantità di moneta che non dipende in alcun modo dalla domanda, ma esclusivamente dall’offerta. Al contrario, nella Teoria della Moneta Endogena, la Banca Centrale non è in grado di controllare direttamente la quantità di moneta. Essa fissa il tasso d’interesse al quale rifinanzia le banche con la moneta legale e tale tasso d’interesse influisce su quello effettivamente applicato dalle banche ai clienti. A tale tasso d’interesse bancario la domanda di moneta “tirerà” una certa offerta. Se la Banca Centrale riduce il tasso d’interesse, e di conseguenza lo riducono anche le banche, la domanda aumenterà e quindi aumenterà anche l’offerta. La Banca Centrale deve essere sempre pronta a fornire la liquidità in moneta legale necessaria, pena l’insolvenza del sistema finanziario.

Si noti tuttavia che, durante una crisi, il fatto che la BC sia in grado di diminuire il tasso d’interesse sulla moneta legale non implica che le banche riducano nella stessa misura il tasso d’interesse bancario, né che esse siano più propense al rischio (esse possono cioè sempre razionare il credito se temono l’insolvenza dei propri clienti), né che la domanda di prestiti aumenti di conseguenza nel caso in cui gli imprenditori abbiano aspettative negative sul rendimento degli investimenti. In ogni momento, insomma, è il rapporto tra le banche e chi richiede i prestiti a determinare la quantità di moneta nel sistema economico. Gli economisti spesso usano le metafore “non si può spingere una corda” e “il cavallo non vuole bere” per descrivere quelle situazioni in cui la politica monetaria “rilassata” della banca centrale non si dimostra abbastanza efficace per far riprendere il ciclo del credito.

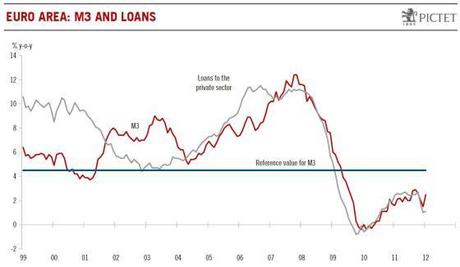

L’affermazione che le Banche Centrali non siano in grado di determinare la quantità di moneta può sembrare molto azzardata, ma l’esperienza lo conferma. Nel grafico seguente, che abbiamo già mostrato nella scorsa puntata, la retta orizzontale azzurra rappresenta l’obiettivo di crescita di M3 fissato dalla Banca Centrale Europea (4,5% annuo). Come si può notare, M3 è quasi sempre cresciuta a ritmi notevolmente superiori all’obiettivo stabilito dalla BCE.

Riassumendo quindi sono i prestiti che creano i depositi e i depositi creano le riserve (in moneta legale). L’influenza della banca centrale sull’economia si realizza dunque fissando il tasso d’interesse, al quale essa deve poi accomodare la richiesta di moneta legale da parte del sistema.

Difatti l’introduzione della moneta legale pone un tetto al potenziale di credito delle banche che dipende dalla preferenza per la moneta legale rispetto ai depositi da parte del pubblico. Questo è ciò che induce erroneamente a pensare che i depositi (e le riserve) precedano i prestiti. In realtà, come sottolineato da Kaldor, l’autorità monetaria (la banca centrale) ha sempre il dovere di assecondare la domanda di moneta legale, pena l’insolvenza del settore finanziario.

Il tasso d’interesse non è quindi più, come per l’economia mainstream, il prezzo d’equilibrio tra investimenti e risparmio. La moneta può venire tesoreggiata, come sosteneva Keynes, non trasformandosi in investimento; i risparmiatori possono non comprare i titoli delle aziende ma mantenere liquidità; la stessa offerta di moneta è di per sé incapace di influire sull’ammontare delle masse monetarie. Nulla perciò assicura a priori che il ritmo dell’investimento sia sufficiente a mantenere la piena occupazione. Un’ “economia monetaria di produzione” è quindi un sistema scoordinato e “non-ergodico”, cioè un sistema in cui nulla ci riporta automaticamente all’equilibrio iniziale, una volta che ce ne siamo allontanati.

Questa descrizione del funzionamento del sistema monetario affonda le proprie radici in teorici come Wicksel, Shumpeter, Kaldor e in parte nel Trattato sulla moneta di Keynes. In Italia in particolare è stata elaborata da Augusto Graziani nella versione della Teoria del Circuito Monetario (insieme alla Scuola francese di Poulon, Parguez e Schmitt), in Inghilterra da Basil Moore nella sua versione detta “orizzontalista” e negli Stati Uniti da Hyman Minsky. Il neo-cartalismo (Modern Monetary Theory, MMT), secondo Marc Lavoie [link], afferisce anch’esso alla tradizione Post Keynesiana della moneta endogena, sebbene la MMT ponga un’enfasi sulla moneta legale decisamente più marcata rispetto agli altri “rami” della Teoria della Moneta Endogena.

6. L’inflazione e la crescita aumentano le masse monetarie

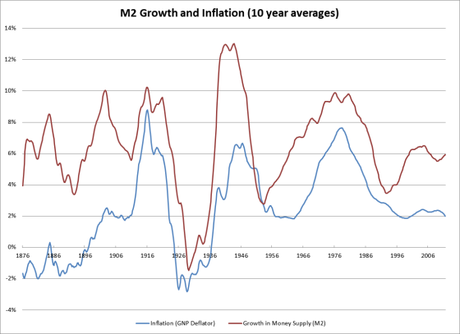

Tornando all’identità M×V=P×Q abbiamo quindi affermato che il livello dei prezzi P (insieme alla crescita del “PIL reale” Q) guida la quantità di moneta M. Troveremo quindi ancora una relazione tra le due grandezze, ma solo nel medio-lungo periodo, vale a dire quando gli effetti cumulati delle variazioni dei prezzi, insieme alle variazioni di Q e alle oscillazioni di V (velocità degli scambi), si ripercuoteranno sulla domanda di moneta e di conseguenza sulle masse monetarie. Difatti, se costruiamo il nostro grafico sulle variazioni delle due variabili misurate sul lungo periodo (10 anni), ritroveremo (approssimativamente) la correlazione perduta ma, come abbiamo visto, con nessi causali invertiti rispetto alla TQM:

Moneta M2 (rosso) e deflattore del PNL (blu), variazioni della media decennale, Stati Uniti

(in questo grafico tratto da Wikipedia si usa il deflattore del prodotto nazionale lordo come indice, che differisce generalmente poco rispetto all’indice dei prezzi al consumo).

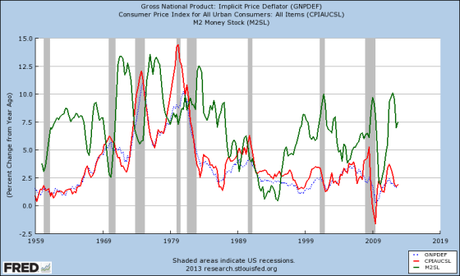

Torna utile un confronto con gli andamenti di breve periodo (1 anno):

Moneta M2 (verde), prezzi al consumo (rosso), deflattore del PNL (blu), variazioni anno/anno, Stati Uniti

Riassumendo la nostra sequenza:

- l’inflazione è guidata fondamentalmente dai costi (materie prime, energia, salari, ecc.);

- l’aumento dei prezzi P (e la crescita economica, che dipende dalla domanda aggregata) inducono l’economia reale a domandare più moneta alle banche;

- l’aumento dei prestiti aumenta la quantità di moneta M e crea i depositi secondo la regola del “divisore”;

- l’aumento di M rende necessario l’aumento della moneta legale emessa dalle banche centrali (riserve e moneta cartacea) che sarà a sua volta una frazione dell’intera moneta nel sistema.

Un’ultima nota: come accennato, Keynes nella Teoria Generale ha mantenuto la Teoria Quantitativa della Moneta, pur ampiamente rivisitata in modo tale che fosse valida solo nel lungo periodo. Tuttavia la Teoria della Moneta Endogena, sviluppata da Kaldor proprio come critica a Keynes, si adatta molto meglio al modello della Teoria Generale. Difatti, se per Keynes sono gli investimenti a creare i risparmi, è perfettamente logico attendersi che siano i prestiti a creare i depositi e non viceversa.

[continua]

Archiviato in:Economia, moneta endogena, Teoria economica Tagged: Augusto Graziani, banca centrale, banca centrale europea, Basil Moore, bce, Federal Reserve, inflazione, John Maynard Keynes, MMT, moneta, moneta endogena, Nicholas Kaldor, orizzontalismo, teoria quantitativa della moneta