Tassi: mutuo a tasso fisso, variabile e agevolato

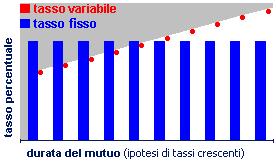

Il tasso di interesse che si paga per avere il prestito (calcolato in percentuale sull’ammontare erogato) può essere fisso, variabile, misto o rinegoziabile.Qualunque formula si scelga si deve prestare attenzione alla differenza tra tasso d’accesso, tasso iniziale generalmente ridotto, e tasso a regime, cioè il tasso vero e proprio del mutuo che inizierà a decorrere allo scadere del periodo del tasso d’accesso (normalmente un anno) e che sarà più alto (ad esempio di 1 punto percentuale).Mutuo a tasso fissoIl tasso rimane invariato per tutta la durata del prestito. Di solito il parametro che le banche prendono a riferimento per fissare l'interesse di questo tipo di mutui è un tasso praticato per i prestiti interbancari a lungo termine (IRS) a cui viene aggiunta una maggiorazione (spread) che costituisce il guadagno della banca.Questo tipo di mutuo è particolarmente apprezzato da chi ha un reddito poco variabile (lavoratori dipendenti) che trova in questo strumento una certa tranquillità perché conosce esattamente l'importo delle rate future.Lo svantaggio consiste nel tasso più elevato (in genere 1 o 2 punti, ma dipende dalle condizioni del mercato) rispetto a quello variabile e nella costanza delle rate anche al diminuire del tasso di interesse.Mutuo a tasso variabileNel mutuo a tasso variabile, il tasso concordato in sede di stipula viene periodicamente modificato in funzione dei parametri di indicizzazione, (RENDIOB: tasso medio offerto dalle obbligazioni, EURIBOR, Prime Rate Abi, valute estere).Una volta stabilito l'indice da prendere a riferimento, la Banca aggiunge una maggiorazione (spread) che varia normalmente dall'1 al 2%.Chi intende sottoscrivere un mutuo di questo tipo deve prestare particolare attenzione alla periodicità con la quale vengono effettuate queste revisioni, agli indici di riferimento scelti (alcuni sono più stabili, altri più sensibili alle variazioni del mercato), al margine percentuale di guadagno della banca e alla presenza nel contratto di clausole che stabiliscono una soglia sotto la quale il tasso di interesse non potrà scendere, (clausola che annullerebbe di fatto il principale vantaggio dei mutui a tasso variabile).I vantaggi consistono nella diminuzione delle rate al diminuire del tasso di interesse e nel fatto che il mutuo a tasso variabile viene concesso generalmente a tassi più bassi del mutuo a tasso fisso.Lo svantaggio invece è rappresentato dall'impossibilità di conoscere in anticipo il costo totale del prestito.LA SCELTALa migliore scelta tra tasso fisso e tasso variabile (ovvero quella a minore costo) potrà essere valutata solo a posteriori, cioè quando avremo finito di rimborsare il mutuo: al momento della richiesta nessuno sarà in grado di prevedere gli andamenti futuri dei tassi di interesse.Qui di seguito fornisco una mia valutazione.La banca, in un dato momento storico, stabilisce il tasso fisso dei mutui in funzione del prevedibile andamento futuro dei tassi di mercato: se in quel momento i tassi sono ritenuti bassi rispetto ai valori che potranno assumere in futuro, il tasso fisso incorporerà un'aspettativa di crescita fissandosi ad un livello più alto di quello attuale mentre i mutui a tasso variabile saranno naturalmente erogati al tasso attuale.Volendo sintetizzare il concetto appena espresso con un grafico, assumendo l'ipotesi di tassi sempre crescenti per tutta la durata del mutuo, la figura che ne deriva è la seguente:

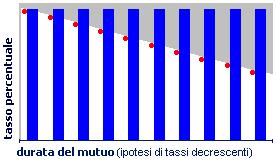

Come si può vedere, le rate che vengono pagate per un mutuo a tasso fisso (indicate con le barrette azzurre) sono sempre dello stesso importo.Le rate che, invece, vengono pagate per un mutuo a tasso variabile (punti rossi) sono più basse all'inizio e crescono fino a superare quelle del tasso fisso. In sostanza, in valori assoluti, gli importi pagati con le due tipologie di rate sono quasi identici ma le rate del tasso fisso sono più alte nel periodo iniziale e, quindi, finanziariamente più onerose.Se l'andamento dei tassi è quello ipotizzato nella figura in alto, l'affare migliore si fa scegliendo il mutuo a tasso variabile.Se ipotizziamo che i tassi attuali siano alti e che in futuro scenderanno, la convenienza del tasso variabile è ancora più evidente (vedi grafico in basso), a tale proposito infatti non mi è mai capitato di vedere un mutuo con un tasso fisso più basso del tasso variabile (le polemiche che si trascinano da qualche anno sugli alti tassi dei mutui non fa che confermare queste tesi) tuttavia mai dire mai, prima o poi, nella finanza si vede di tutto.

Come si può vedere, le rate che vengono pagate per un mutuo a tasso fisso (indicate con le barrette azzurre) sono sempre dello stesso importo.Le rate che, invece, vengono pagate per un mutuo a tasso variabile (punti rossi) sono più basse all'inizio e crescono fino a superare quelle del tasso fisso. In sostanza, in valori assoluti, gli importi pagati con le due tipologie di rate sono quasi identici ma le rate del tasso fisso sono più alte nel periodo iniziale e, quindi, finanziariamente più onerose.Se l'andamento dei tassi è quello ipotizzato nella figura in alto, l'affare migliore si fa scegliendo il mutuo a tasso variabile.Se ipotizziamo che i tassi attuali siano alti e che in futuro scenderanno, la convenienza del tasso variabile è ancora più evidente (vedi grafico in basso), a tale proposito infatti non mi è mai capitato di vedere un mutuo con un tasso fisso più basso del tasso variabile (le polemiche che si trascinano da qualche anno sugli alti tassi dei mutui non fa che confermare queste tesi) tuttavia mai dire mai, prima o poi, nella finanza si vede di tutto.

I

vantaggi del mutuo a tasso fisso sono soprattutto psicologici: una volta stabilita la rata, questa rimarrà la stessa per tutta la durata.Quindi, considerandola come una decurtazione costante e permanente del proprio reddito o del proprio patrimonio, si entra in una condizione psicologica di minore ricchezza che, una volta assimilata, rende meno traumatico il pensiero del debito.Un altro vantaggio potrebbe derivare nel caso si verificasse un aumento dei tassi in futuro fuori dalla portata delle previsioni attuali elaborate dalle banche e difficilmente gestibile (più oneroso) nel caso di un mutuo a tasso variabile.

Mutuo a tasso mistoLa formula del mutuo a tasso misto può essere considerata come un compromesso tra tasso fisso e variabile. Solitamente i contratti di questo tipo prevedono un certo numero di anni a tasso fisso e poi il passaggio al variabile.Alcune banche offrono mutui nei quali sarà il beneficiario a decidere il momento di passaggio dal tasso fisso a quello variabile (o viceversa) piuttosto che far avvenire tale cambiamento in modo automatico.Questo tipo di mutuo consente di avere la certezza dell'importo della rata per un congruo periodo di tempo, senza perdere l'opportunità di una futura riduzione dei tassi. Lo svantaggio potrebbe derivare da un aumento dei tassi allo scadere del periodo del tasso fisso.

Mutuo a tasso rinegoziabileSimile al mutuo a tasso misto, prevede, infatti, un periodo a tasso fisso (di solito 5 o 10 anni), a seguito del quale viene rideterminato un nuovo tasso, in funzione di indici contrattualmente individuati al momento della stipula, che rimarrà a sua volta fisso per un'analoga durata.

Interessi moratoriInteressi che si devono alla banca, in aggiunta alla somma e agli interessi contrattuali, a titolo di risarcimento se il pagamento della rata viene effettuato in ritardo. Gli interessi di mora sono convenzionali e stabiliti per iscritto e generalmente determinati in misura superiore al tasso concordato per il prestito (di solito tra i 2 e i 4 punti percentuali in più).

Interessi usuraiI tassi di interesse devono essere determinati consensualmente e per iscritto. La libertà contrattuale di fissarne la misura è condizionata da un limite massimo oggettivo rappresentato dall'usura. Con questo termine si intende generalmente un prestito di denaro erogato ad alto interesse approfittando dello stato di necessità o bisogno del debitore. Il Parlamento ha stabilito che il Ministero del Tesoro (Banca D'Italia e pubblicato sulla Gazzetta Ufficiale) rilevi ogni tre mesi il TEG “Tasso Effettivo Globale Medio” (comprensivo di commissioni di remunerazioni a qualsiasi titolo e spesa, escluse imposte e tasse) degli interessi praticati dalle banche e dagli intermediari finanziari.La legge sull'usura ha seguito vari iter passando dall'art 1 e 2 della legge 108/1996 sanzionando il superamento del tasso soglia d'usura.Prima in fatti si era in presenza di tassi usurai ogni volta che si superava la soglia dei tassi medi aumentati della metà. Il superamento di tale soglia rende la clausola contrattuale nulla e gli interessi sono dovuti solo nella misura legale.Con il Decreto Legge "Salva Banche" n. 394/2000 convertito nella legge 24/200

1 si è perfezionata la normativa sui tassi usurari. Ai fini dell'applicazione dell'art. 644 c.p. e dell'art. 1815, secondo comma del codice civile si intendono usurari gli interessi che superano il limite stabilito dalla legge nel momento in cui essi sono promessi o comunque convenuti, a qualunque titolo, indipendentemente dal loro pagamento con deroga per chi ha stipulato un mutuo a tasso fisso prima dell'aprile 1997 per mutui fino a 150 milioni di lire: in questo caso è stato fissato un tasso di sostituzione per l'8% sui mutui prima casa.Con il decreto attuativo "Decreto Sviluppo" del 2011

il tasso di usura viene calcolato considerando il tasso medio rilevato aumentato del 25% (anzichè il 50% precedentemente previsto) con l'aggiunta del 4% (precedentemente non era prevista alcuna aggiunta percentuale oltre al 50%). A completamento di questo calcolo il differenziale tra il tasso soglia e il tasso medio viene fissato all'8%.Mutui: durata di un mutuo casa

Di solito i mutui hanno una durata che va dai

5 ai 30 anni.La durata del prestito è un aspetto molto importante che influenza notevolmente le caratteristiche del finanziamento: durate più lunghe, per esempio, sono preferite da chi vuole garantirsi rate di rimborso più contenute accettando di sostenere però una maggiore spesa in interessi.La durata del mutuo influisce anche sulla scelta del tasso di interesse: per un mutuo di lunga durata, il tasso fisso può essere un rischio perché non consente di seguire le fluttuazioni di mercato che si verificano nel lungo periodo (non consente cioè di beneficiare degli eventuali cali dei tassi di interesse) e, di solito, è più alto di quello richiesto per durate inferiori. Il mutuo a tasso fisso può essere anche un'opportunità (e non solo un rischio) per non subire le conseguenze di un forte rialzo dei tassi.Attualmente si sono aggiunti sul mercato mutui con scadenza potenzialmente più elevata a fronte di una rata fissa.Tuttavia il mutuo a tasso fisso consente di fissare fin dall'inizio l'importo della rata da restituire in forma fissa e pertanto se i tassi di interesse dovessere crescere anche molto, la rata rimane fissa indipendentemente cioè dalla variazione dei tassi.Viceversa nel caso dei tassi a variabili a lungo periodo è possibile per esempio che durante i vari cicli economici i tassi siano portati anche temporaneamente in alto e magari in 30 anni si potranno anche verificare improvvisi forti rialzi. Ebbene con il tasso variabile si subiranno tutte le variazioni positive e negative dei tassi ai quali fa riferimento ed è

indicizzato il mutuo (sempre non considerando la variabile

valutaria).

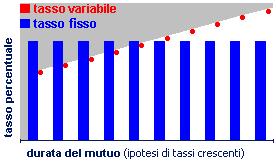

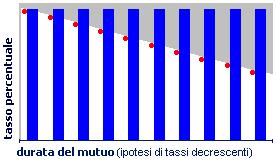

Come si può vedere, le rate che vengono pagate per un mutuo a tasso fisso (indicate con le barrette azzurre) sono sempre dello stesso importo.Le rate che, invece, vengono pagate per un mutuo a tasso variabile (punti rossi) sono più basse all'inizio e crescono fino a superare quelle del tasso fisso. In sostanza, in valori assoluti, gli importi pagati con le due tipologie di rate sono quasi identici ma le rate del tasso fisso sono più alte nel periodo iniziale e, quindi, finanziariamente più onerose.Se l'andamento dei tassi è quello ipotizzato nella figura in alto, l'affare migliore si fa scegliendo il mutuo a tasso variabile.Se ipotizziamo che i tassi attuali siano alti e che in futuro scenderanno, la convenienza del tasso variabile è ancora più evidente (vedi grafico in basso), a tale proposito infatti non mi è mai capitato di vedere un mutuo con un tasso fisso più basso del tasso variabile (le polemiche che si trascinano da qualche anno sugli alti tassi dei mutui non fa che confermare queste tesi) tuttavia mai dire mai, prima o poi, nella finanza si vede di tutto.

Come si può vedere, le rate che vengono pagate per un mutuo a tasso fisso (indicate con le barrette azzurre) sono sempre dello stesso importo.Le rate che, invece, vengono pagate per un mutuo a tasso variabile (punti rossi) sono più basse all'inizio e crescono fino a superare quelle del tasso fisso. In sostanza, in valori assoluti, gli importi pagati con le due tipologie di rate sono quasi identici ma le rate del tasso fisso sono più alte nel periodo iniziale e, quindi, finanziariamente più onerose.Se l'andamento dei tassi è quello ipotizzato nella figura in alto, l'affare migliore si fa scegliendo il mutuo a tasso variabile.Se ipotizziamo che i tassi attuali siano alti e che in futuro scenderanno, la convenienza del tasso variabile è ancora più evidente (vedi grafico in basso), a tale proposito infatti non mi è mai capitato di vedere un mutuo con un tasso fisso più basso del tasso variabile (le polemiche che si trascinano da qualche anno sugli alti tassi dei mutui non fa che confermare queste tesi) tuttavia mai dire mai, prima o poi, nella finanza si vede di tutto.