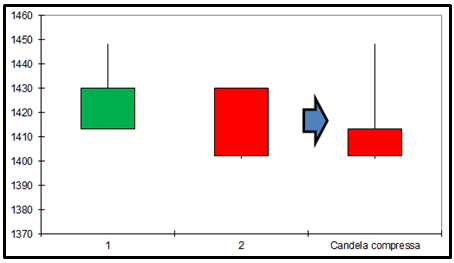

Partiamo subito col grafico dello S&P 500:

S&P 500 – Grafico nr. 1

L’indice americano ha chiuso la seduta a 1.402 punti, registrando un -1,1%.

Il bilancio settimanale è pari ad un -1,94%.

Ultime sedute:

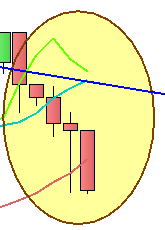

S&P 500 – Analisi trend – Grafico nr. 2

Innanzitutto è bene segnalare che in una sola settimana tutti e tre i trend sono stati invertiti al ribasso; ad ogni modo s’era già indivituata una tendenza negativa evidenziando una sequenza di massimi decrescenti.

La scorsa settimana, per esempio, si affermava:

“A noi ci basti comunque sapere che lo S&P 500 da qualche mese, nel risalire, si ferma a livelli sempre inferiori, aspetto che denota debolezza di fondo.”.

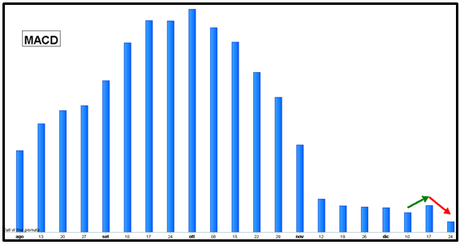

Restando nel campo della tendenza, osservando un recupero del MACD, sempre la passata settimana si scriveva:

“Dal grafico è possibile notare come, dopo una vistosa e lunga discesa, nell’ultima settimana sia risalito (riquadro verde).

Fermo restando che tale segnale non deve essere trascurato, una lieve e breve crescita da sola non può costituire una tendenza certa del MACD e di conseguenza del suo sottostante (S&P 500).

In altre parole, servono conferme.”.

Grafico aggiornato:

S&P 500 – MACD – Grafico nr. 3

Al posto delle conferme sono arrivate le smentite, col MACD che ha ripreso a scendere.

Ad ogni modo ora il rischio è quello di perdersi dietro ad ogni minima oscillazione, per cui riproporrò il MACD nelle analisi solo in caso di movimenti significativi (forti ribassi o forti ribassi dell’indicatore, MACD sulla linea dello zero, ecc.).

Ora torniamo alle performance evidenziando che la chiusura di seduta e di settimana sui minimi rendono probabili un nuovo minimo giornaliero (nella seduta di lunedì) ed un nuovo minimo settimanale (in una delle successive sedute della prossima settimana).

Ora invece passiamo al grafico su base settimanale esaminando l’ultima gamba rialzista avviatasi a metà novembre:

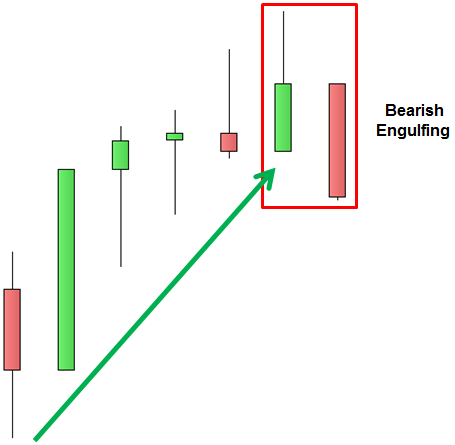

S&P 500 – Engulfing Bearish – Grafico nr. 4

Come per il nostro Ftse Mib, anche per lo S&P 500 v’è da raccontare della comparsa di una Engulfing Bearish; differenza però, e non di poco conto, è che per il listino americano tale configurazione s’è venuta a formare su grafico con time frame settimanale (quindi ad ogni candela corrisponde una settimana).

Tale aspetto cosa implica? Gli effetti di qualsiasi configurazione a candela non vanno oltre i 5 periodi e quindi 5 sedute per il nostro indice e 5 settimane per lo S&P 500.

E’ evidente che ci sia una sostanziale differenza.

Fermo restando che è doveroso precisare che nulla toglie che un movimento possa proseguire ulteriormente, ma quanto avverrà in seguito non avrà alcuna attinenza con la figura stessa.

Ciò premesso, ora valutiamo l’attendibilità della Engulfing in questione.

Come più volte specificato, una figura di inversione ribassista, come la Engulfing Bearish, richiede ovviamente la presenza di un chiaro movimento rialzista da invertire.

Nel caso specifico, come possiamo notare dal grafico, tale requisito è soddisfatto.

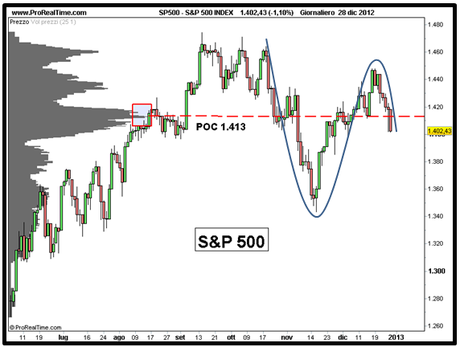

Ora andiamo a comprimere le due candele in una singola per valutare se il messaggio di quest’ultima conferma il segnale originario della configurazione:

S&P 500 – Compressione Engulfing Bearish – Grafico nr. 5

Quel che ne vien fuori è una Shooting Star, una figura di inversione ribassista che non fa che confermare il segnale originario della Engulfing.

In tal caso, inoltre, l’ombra superiore è, come richiesto, più che doppia rispetto al corpo.

Un altro metodo per filtrare le candele è l’uso degli indicatori: il Detrended segnala un buon ipercomprato (vedi grafico nr. 1) mentre l’RSI 2 giorni indica un eccesso di acquisti di breve termine ancor più vistoso.

Tuttavia, ciò non è sufficiente per qualificare come poco affidabile l’Engulfing presa in esame.

A questo punto penso sia bene dare guardare cosa sta succedendo alla volatilità:

VIX – Grafico nr. 6

Per chi non lo sapesse, la volatilità dello S&P 500 è rappresentata dal VIX, un indicatore che riporta i movimenti di copertura (tramite derivati) del sottostante; quanto maggiore è il suo valore e tanto maggiore è la copertura da parte degli operatori e viceversa.

Ne consegue che in una situazione di serenità e di scarsa avversione al rischio il VIX è basso e, viceversa, quando il timore cresce sale anche il VIX.

In un contesto di paura solitamente i mercati scendono.

Nell’occasione dell’ultimo Check Up si specificava:

“Fino a che il VIX rimarrà nei pressi dei valori attuali (15,9 punti) sono altamente improbabili dei crolli; tuttavia, non bisogna scordare che una delle caratteristiche della volatilità è la ciclicità, particolare secondo il quale aumenta fino a raggiungere un massimo, si inverte e diminuisce fino ad un minimo per poi riprendere il ciclo.

Il grafico evidenzia come periodi prolungati di volatilità molto contenuta sono interrotti da improvvise esplosioni di volatilità (con contestuali crolli dello S&P 500).

E’ da fine luglio che il VIX si muove al di sotto dei 20 punti, un periodo piuttosto prolungato.”.

Sembra proprio che i timori avanzati al tempo erano ben fondati e che gli operatori, considerato il particolare periodo (fiscal cliff) abbiano deciso di coprirsi.

Se la tendenza rialzista degli ultimi giorni dovesse mantenersi tale s’avrà un motivo in più per essere negativi.

Visto i tanti dati finora esposti, è bene fare un riepilogo:

- trend di breve di medio e di lungo invertiti al ribasso;

- MACD che torna a scendere;

- chiusura di seduta e di settimana sui minimi;

- comparsa Engulfing Bearish su base settimanale;

- VIX in deciso aumento.

A fronte di questi elementi, i soli eccessi di ipercomprato evidenziati dal Detrended e dall’RSI a due giorni sembrano davvero poca cosa per ostacolare l’intonazione ribassista.

Due settimane fa si era scritto:

“Una strategia che prevede un ingresso short scalettato nei pressi del POC e con stop loss appena sopra i 1.460 punti a mio avviso è finanziariamente corretta; lo stop loss così alto è comunque giustificato da un rendimento potenziale molto elevato (obiettivo minimo 1.343 punti).”.

7 giorni dopo, a dispetto del rialzo settimanale, si diceva:

“Resto dell’avviso che l’ingresso short scalettato (ossia suddiviso in più tranche) di cui si parlava fosse (e sia) un’idea finanziariamente corretta; la correttezza dell’idea non garantisce ovviamente un guadagno ma ritengo che le probabilità di un ribasso siano maggiori di quelle di un rialzo ed un’operazione in tal senso ha inoltre dalla sua maggiori margini potenziali di guadagno rispetto a quella di un rialzo.”.

Seppur sia decisamente troppo presto per giudicare, penso sia lecito affermare che eventuali posizioni ribassiste in portafoglio diano meno preoccupazioni di eventuali posizioni rialziste.

In questi giorni s’è molto parlato di fiscal cliff, ma questa non è una sorpresa tant’è che il 3 novembre, a pochi giorni dalle elezioni americane si scriveva:

“L’unica cosa certa è che il vincitore dovrà subito affrontare una bella gatta da pelare: il fiscal cliff.”.

E così è stato visto e considerato che ad oggi non è ancora stato raggiunto un accordo tra le parti (Democratici e Repubblicani).

Sempre in merito al fiscal cliff, la scorsa settimana scrissi:

“L’eventuale raggiungimento di un’intesa tra Democratici e Repubblicani in merito al fiscal cliff sarà importante, ma resto dell’avviso che nonostante un accordo sia probabile (in caso contrario si avrà un aumento delle tasse per il 98% dei cittadini ed un calo del PIL di oltre il 4%), lo stesso porterà comunque ad un indebolimento della crescita (si stima un calo del PIL di circa un 1,5%) che considerato quando lo S&P 500 da Marzo 2009 in poi potrebbe dar vita a forti vendite.”.

Innanzitutto va detto che l’intesa oltre ad evitare che scatti un fiscal cliff integrale (che colpisca quindi il 98% dei cittadini e che causi recessione) consentirebbe anche di evitare il default.

Infatti, come spiegato sempre nell’ultimo Check Up, il debito americano è ad un soffio dal tetto massimo (statutory limit) oltre il quale non può andare.

Un’eventuale intesa, per l’appunto consentirebbe anche di innalzare tale tetto.

Un mancato accordo, quindi, oltre a significare la caduta dell’economia degli Stati Uniti in recessione, vorrebbe dire anche default per motivi politici (per motivi economici, d’altra parte, gli Stati Uniti non possono fallire potendo emettere denaro).

In tal caso i listini (non solo quello americano) precipiterebbero.

Io resto dell’avviso che sarà trovato un punto di incontro tra Democratici e Repubblicani, ma sono altrettanto convinto che l’impostazione ribassista di fondo non sarà intaccata in ogni caso perchè qualsiasi intesa implicherà comunque un deciso rallentamento per l’economia americana, non ancora scontato da un mercato che è salito per oltre anni di fila.

Ora vi chiedo un altro pò di attenzione per esaminare l’ultimo aspetto di questa lunga analisi:

S&P 500 – Analisi volumi – Grafico nr. 7

La massima concentrazione di volumi è sempre a 1.413 punti.

Il POC, ancora una volta, ha agito da magnete calamitando verso sè lo S&P.

Pur non essendovi elementi certi che possano dirci che il POC si stia trasformando da magnete a repulsore, c’è un aspetto che suggerisce di non escluderlo assolutamente.

Mi riferisco al rialzo del VIX di cui parlavo in precedenza.

Solitamente la mano primaria distribuisce in un contesto di scarsa avversione al rischio; nel momento in cui i timori salgono, le mani forti con ogni probabilità hanno già distribuito abbastanza ed il calo è maturo per partire.

Ovviamente, però, ad oggi non abbiamo certezza che quella attuale sia una fase di distribuzione e non di accumulazione…tuttavia l’impressione è proprio questa.

Ne approfitto di questo post per augurarvi uno splendido 2013.

Riccardo Fracasso