UniCredit chiude il 2010 con un utile netto in calo ma conferma la distribuzione di un dividendo cash invariato rispetto allo scorso anno e la solidità della struttura patrimoniale con un Core Tier I all'8,58%.

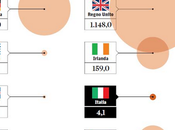

Il 2010 si è chiuso con un utile netto di pertinenza di 1,323 miliardi, sopra il consensus indicato dal sito web della banca a 1,2 miliardi, sotto quello elaborato da Thomson Reuters I/B/E/S a 1,57 miliardi con alcune stime però riferite a report di novembre e dicembre.

Il 2010 si è chiuso con un utile netto di pertinenza di 1,323 miliardi, sopra il consensus indicato dal sito web della banca a 1,2 miliardi, sotto quello elaborato da Thomson Reuters I/B/E/S a 1,57 miliardi con alcune stime però riferite a report di novembre e dicembre. Il dato mostra una dinamica negativa del 22,2% rispetto al 2009, anno che aveva beneficiato di un contesto tassi più favorevole e un maggiore contributo dei proventi da negoziazione, dice una nota.

Il Cda proporrà all'assemblea la distribuzione di un dividendo cash di 0,03 euro per azione ordinaria e di 0,045 per le risparmio . Entrambe le cedole sono invariate rispetto al 2009.

Il margine di intermediazione ha raggiunto quota 26,347 miliardi in calo del 5,9% con una dinamica negativa per il 9,3% degli interessi netti a 15,993 miliardi e positiva per l'8,4% delle commissioni nette a 8,455 miliardi. Il risultato del trading si posiziona poco sopra il miliardo in calo da 1,8 miliardi del 2009.

A fronte di csti operativi in calo dello 0,1% a 15,483 miliardi, il risultato di gestione si attesta a 10,864 miliardi con un calo dell'11,3%. Il Cost/income sale al 58,8% contro il 55,6% del 2009.

Nel 2010 sono stati effettuate rettifiche di valore su avviamento per 362 milioni, quasi interamente dovute al Kazakistan. Le rettifiche nette su crediti e accantonamenti per garanzie e impegni, invece, sono state pari a 6,892 miliardi con un costo del rischio che scende a 123 punti base.

Nel solo quarto trimestre l'utile netto è di 321 milioni, in calo su base annua ma in crescita rispetto al terzo trimestre. Lieve crescita anche per il margine di intermediazione a 6,554 miliardi.

Sotto il profilo patrimoniale il Core Tier I cede 3 punti base a 8,58%. La banca conferma la guidance sull'impatto della transizione a Basilea 3 stimato in 131 punti base senza 'phase in' (con le regole previste a dicembre 2018) e in 76 punti base con il 'phase in' (con le regole in vigore all'1 gennaio 2013).

Dott Fabio Troglia

[email protected]

www.lamiaeconomia.com