Mentre impazza sul web la foto di Mario Monti trasformato in Mario Balotelli, a dire che il premier italiano avrebbe sconfitto la Germania della Merkel e salvato l'Italia e l'Euro, è bene rimettere i piedi per terra e analizzare i risultati concreti del vertice europeo conclusosi ieri. Ci aiutano tre articoli di economisti di vario orientamento, ma tutti concordi nel dire che lo scudo "anti-spread" inventato da Monti e "strappato" alla Cancelliera è solo l'aspirina che ci salverà dalla febbre del prossimo lunedì nero, rimandando il problema per un po'.

Sergio Cesaratto sul blog di MicroMega spiega:

L'accordo stipulato al vertice europeo conclusosi giovedì notte prevede che i fondi salva-stati - e specificatamente lo European Stability Merchanism (EMS) che va a regime a luglio con una dotazione di 500 miliardi di euro - vengano usati per ricapitalizzare le banche spagnole, inguaiate dallo scoppio della bolla immobiliare, e per sostenere i titoli di stato italiani e spagnoli.

Quest'ultima è la misura che Monti si sta vendendo come una sua vittoria. Lo ESM ha tuttavia risorse assai limitate dato che gliele forniscono anche i medesimi paesi da sostenere, che Grecia e Portogallo avranno ancora bisogno di sostegno, e che la sfida sul fronte dei debiti bancari spagnoli e di quelli pubblici dell'Italia è dell'ordine dei trilioni. Monti aveva peraltro promesso misure per la riduzione degli spread correnti, mentre qui si parla di interventi solo se, come probabile, si avesse un ulteriore peggioramento. Con una procedura che è inoltre umiliante: non automatica, bensì su richiesta del paese e a condizione di sottoscrivere un "memorandum di intesa". La solita euforia dei mercati durerà poco, mentre i commenti dei politicanti italiani sono improntati alla solita superficialità.

Insomma, la misura è ben al di sotto delle necessità della fase che attraversiamo e servirà più che altro a ridare un po' di fiato ad un governo che sembrava destinato a finire con le elezioni anticipate, ma non terrà a freno la speculazione se non per i prossimi giorni o settimane, col rischio che, qualora fosse necessario usare lo "scudo", la Germania avrà un arma per costringere italiani e spagnoli a firmare accordi come quelli imposti alla Grecia. Non c'è da gioirne.

Fabrizio Goria sul suo blog ospitato da Linkiesta ci va giù pesante: "La farsa del consiglio europeo che doveva salvare l'euro". Scrive Goria:

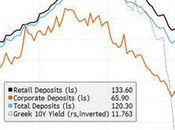

L'accordo salva-euro è già partito nel peggiore dei mondi. Nonostante i proclami, dal Consiglio europeo è emerso poco. Non devono illudere i guadagni sul mercato azionario. Nel mondo dei bond governativi, dopo due ore di rally tutto è tornato sulle stesse quote di ieri. Il tasso d'interesse del titolo di Stato decennale italiano è tornato sopra il 6% mentre quello spagnolo a ridosso del 7 per cento.

Per accedere alle risorse di European financial stability facility (Efsf) ed European stability mechanism (Esm) ci saranno delle condizioni, come previsto dalle Guidelines dell'Efsf sugli interventi nel mercato obbligazionario primario e secondario. Queste saranno controllate da Banca centrale europea e Commissione europea [...] Non solo. Lo statement del Consiglio europeo spiega che i fondi erogati dallo Esm non avranno uno status senior, che avrebbe posto delle concrete problematiche legali in caso di erogazione diretta verso gli istituti di credito. Anche in questo caso, dalla cancelleria della Merkel hanno spiegato che la seniority non si applicherà esclusivamente agli aiuti verso la Spagna. Per tutte le altre fattispecie, oltre alla seniority, ci dovrà essere l'unanimità del Consiglio europeo, oltre che del Parlamento tedesco. La stessa condizione, attualmente, è posta anche sull'intervento dei due fondi sul mercato obbligazionario secondario. E l'unanimità, per ora, non c'è: Finlandia e Olanda hanno nella notte hanno espresso il loro disappunto.

La discussione è quindi rimandata all'Eurogruppo di inizio luglio. In quel vertice saranno discussi i ruoli di Efsf ed Esm [...] Considerato che l'Efsf ha una dotazione ridotta rispetto al suo valore iniziale, il suo utilizzo non potrà che essere limitato. Dai 440 miliardi di euro iniziali vanno infatti tolti i circa 200 miliardi già erogati per Grecia, Irlanda e Portogallo, più parte dei 100 che sono da destinare alla Spagna. Troppo pochi per sostenere sul mercati obbligazionari sia Spagna sia Italia da qui fino alla fine dell'anno, quando saranno ultimati i conferimenti allo European stability mechanism.

Dello stesso avviso anche Gustavo Piga che nel suo post va avanti e spiega come risolvere definitivamente il problema:

[...] vi è certamente un vantaggio nel ridare reputazione al debito dei paesi in crisi facendone calare fortemente lo spread: ridurre la vertiginosa spesa per interessi che si traduce in recessione nel momento in cui i governi devono a questa reagire con più tasse o meno spesa per raggiungere gli obiettivi di pareggio di bilancio.

E allora come fare? L'unico modo, al contempo quantitativamente rilevante e capace di non irritare esplicitamente i tedeschi, è l'acquisto di debito pubblico dei paesi in crisi da parte della BCE. Scordatevi aiuti da parte del Fondo di Stabilità Europea (limitato nell'ammontare massimo attivabile) o schemi di sussidi dai Paesi con spread bassi ai paesi a spread alti, proposta dagli stessi difetti di mancanza di bon ton politico che caratterizza gli eurobond.

Idealmente vorremmo che la BCE di questi titoli ne acquistasse così tanti da far scendere gli spread italiani fino allo zero. Un tale abbattimento, ai tassi attuali, porterebbe oggi a più di 12 miliardi di euro di risparmi, 0,7% di PIL, una cifra destinata a crescere nel tempo. Ridurre gli spread a 250 punti base e non a zero comporterebbe circa la metà dei risparmi, 0,3% di PIL.

Su questo è perfettamente d'accorto anche Cesaratto: "i problemi europei richiedono in primo luogo un intervento della BCE per ridurre seriamente gli spread." Piga inoltre sottolinea che qualsiasi sostegno, qualsiasi riforma della BCE per tenere bassi i tassi è comunque solo un ramo del problema, perché...

Perché c'è un ma. Per funzionare, ovviamente, questo schema dovrebbe avvenire senza condizioni di austerità ad esso incorporate, senza cioè richiedere ai Paesi che vengono aiutati dalla BCE un rafforzamento delle politiche di austerità. Sarebbe come dare ad un poveraccio su un cornicione a rischio di caduta dal grattacielo una mano scivolosa: esito disastroso.