I sacrifici chiesti agli italiani dal governo dei tecnici non sono un “male necessario”: aggravano l’indebitamento pubblico, riducono la domanda interna, incentivano processi di ‘finanziarizzazione’. Insomma, allontanano quella ripresa economica in nome della quale sono portati avanti.

di Guglielmo Forges Davanzati

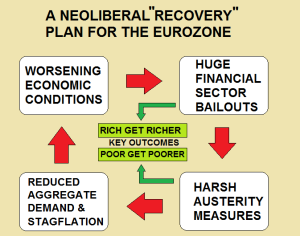

La manovra fiscale contenuta nella Legge di Stabilità, considerata nel suo complesso, costituisce un ulteriore segnale rilevante della volontà – da parte del Governo – di perseguire lungo la linea delle politiche di austerità. L’Ufficio Studi della CGIL stima, a riguardo, un incremento della tassazione a carico di un contribuente medio di circa 125 euro annui, con significativi effetti redistributivi a danno delle famiglie più povere, soprattutto a ragione dell’aumento dell’IVA. In quanto imposta diretta, l’IVA viene, infatti, pagata nello stesso ammontare da percettori di redditi elevati e da percettori di redditi bassi, ovvero è un’imposta “regressiva”. Al di là degli interessi materiali che sono alla base di queste scelte, occorre chiedersi se esse trovano una motivazione razionale (o quantomeno ragionevole) sul piano teorico. Giacché, se così fosse, e se ne dimostrasse la piena validità, i sacrifici che queste scelte comportano sarebbero legittimati sul piano scientifico e giustificati sul piano politico.

Le politiche di austerità vengono motivate fondamentalmente con due argomenti.

a) E’ necessario ridurre la spesa pubblica e aumentare l’imposizione fiscale dal momento che, solo così facendo, si riduce il rapporto debito pubblico/PIL. Si tratta di un argomento falso, sia sul piano propriamente teorico, sia sul piano empirico. La riduzione della spesa pubblica (e/o l’aumento della tassazione), riducendo la domanda, riduce l’occupazione e, per conseguenza, il PIL, potendo determinare un aumento del rapporto debito pubblico/PIL. In più, soprattutto per le imprese di piccole dimensioni che vendono su mercati locali (è il caso della gran parte delle imprese meridionali), la contrazione dei consumi derivante dalla minore spesa pubblica e dalla maggiore tassazione può determinarne il fallimento, con conseguente aumento della disoccupazione, conseguente calo della produzione e della base imponibile. L’evidenza disponibile mostra infatti che il rapporto debito pubblico/PIL, in Italia, è aumentato dal 107% del 2007 a oltre il 120% della prima metà del 2012. In altri termini, quanto meno lo Stato spende, tanto più si indebita. Vi è di più. Probabilmente anche in virtù dell’annuncio del Governatore della Banca Centrale Europea di intervenire in misura “illimitata” sui mercati finanziari (e dell’effettivo intervento della BCE sui ‘mercati secondari’), la speculazione sui titoli del debito pubblico si è considerevolmente ridotta, così che si può legittimamente affermare che non vi è nessuna ragione per la quale reiterare politiche di rigore finanziario.

b) Si ritiene che l’aumento della spesa pubblica, e ancor più un significativo intervento diretto dello Stato nella produzione di beni e servizi, agisce negativamente sulle aspettative imprenditoriali e conseguentemente sugli investimenti privati. Le aspettative imprenditoriali sarebbero influenzate negativamente dall’intervento pubblico, dal momento che l’operatore pubblico – in questa visione – sottrae quote di mercato alle imprese private. A ciò si aggiunge che l’aumento della spesa pubblica oggi comporta minori consumi oggi, dal momento che – in condizioni di perfetta capacità previsionale – i consumatori sanno che subiranno domani un aumento della tassazione. Da queste considerazioni, si fa discendere l’idea che quanto maggiore è la spesa pubblica tanto minore è il tasso di crescita. Ciò anche a ragione del fatto che si ritiene assiomaticamente che l’operatore privato è sempre più efficiente dell’operatore pubblico.

Si tratta di una tesi – quest’ultima – che si presta a numerose obiezioni.

1) Non è sempre e necessariamente vero che le imprese private sono più efficienti delle imprese pubbliche. L’esperienza delle privatizzazioni, almeno con riferimento al caso italiano, mostra inequivocabilmente che il solo effetto che si è registrato è stato un aumento delle tariffe, a parità di qualità del servizio offerto (o spesso con qualità peggiore).

2) E’ molto opinabile l’idea secondo la quale le decisioni di investimento, da parte delle imprese private, dipendono esclusivamente dall’ammontare (e dalla dinamica) della spesa pubblica. Si può argomentare, per contro, che le decisioni di investimento sono assunte sulla base ciò che Keynes definiva gli ‘spiriti animali’ degli imprenditori, e, dunque, da aspettative che maturano in condizioni di incertezza e che non rispondono a criteri di pura razionalità economica. Vi è di più. Per almeno due ragioni, il nesso di causalità fra spesa pubblica e investimenti privati può viaggiare semmai nella direzione opposta rispetto a quella suggerita dai teorici dell’austerità. In primo luogo, la riduzione della spesa pubblica, in quanto riduce i mercati di sbocco interni, riduce i profitti monetari. La riduzione dei profitti riduce gli investimenti e il tasso di crescita. In secondo luogo, la riduzione dei profitti, conseguente alla riduzione della spesa pubblica, influisce negativamente sulle scelte del sistema bancario in ordine al finanziamento degli investimenti. Si genera, in tal modo, una spirale viziosa per la quale tanto meno lo Stato spende, tanto minori sono i profitti e gli investimenti e tanto più le banche sono indotte a reagire restringendo l’erogazione di credito. A ciò fa seguito minore crescita economica e, per le ragioni individuate sopra, maggiore indebitamento pubblico in rapporto al PIL. Si badi che, dopo oltre due anni di misure di contenimento della spesa e di aumento della pressione fiscale, il loro palese fallimento è decretato non solo da un numero crescente di autorevoli commentatori, ma anche, dai maggiori centri di ricerca internazionali.

In più, come messo in rilievo dall’Ufficio Studi di Mediobanca, la riduzione della domanda e il contestuale aumento dei rendimenti dei titoli del debito pubblico costituiscono un potente incentivo al disinvestimento e, per converso, un potente incentivo alla ‘finanziarizzazione’. Si consideri, infatti, che, nel 2011, il costo del debito a carico delle imprese è aumentato dal 5,6% al 6% mentre i tassi sui BTP decennali sono passati dal 3,4% al 4,9% e che il rendimento netto del capitale realizzato dalle imprese italiane (pari al 5,8% del capitale investito) è risultato insufficiente a remunerare il capitale proprio e di terzi.

In quest’ottica, i sacrifici chiesti agli italiani (o, meglio, ai lavoratori, ai pensionati e al ‘ceto medio’) non solo non trovano alcuna giustificazione, ma sono controproducenti ai fini della ripresa della crescita economica del Paese, sia perché non contribuiscono a ridurre l’indebitamento pubblico, sia perché riducono la domanda interna accrescendo la disoccupazione e riducendo i salari, sia perché incentivano processi di ‘finanziarizzazione’. Il fatto che queste misure ci vengono chieste “dall’Europa” – come viene spesso puntualizzato da esponenti del Governo – non contribuisce a motivarne la necessità: contribuisce semmai a diffondere la convinzione che l’impoverimento di gran parte del Paese dipenda proprio dall’essere parte dell’Unione Monetaria Europea.

Filed under: Economia, Europa, Italia Tagged: guglielmo forges davanzati, Legge di Stabilità, Mario Monti