Il Sole 24 ore, 15 gennaio:

La banca centrale svizzera ha deciso di porre fine alla politica di difesa del tasso di cambio di 1,20 franchi per euro che manteneva da tre anni a questa parte. La decisione, annunciata questa mattina, ha provocato un brusco calo del cambio euro-franco (qui il grafico di giornata).

La moneta unica, ferma da tempo sulla soglia di 1,20 franchi, è scesa fino a 0,85 registrando un ribasso del 30 per cento. Il franco si è apprezzato su tutte le sue principali controparti raggiungendo i massimi dal 1980 nel cambio con lo yen giapponese. Pesante la reazione anche della Borsa di Zurigo che è arrivata a perdere oltre l’11% (qui il grafico dell’indice Smi).

Le performance peggiori sono quelle dei grossi esportatori il cui business rischia di essere messo a rischio dall’eccessivo apprezzamento della valuta svizzera.

È la fine della politica monetaria protezionista e ‘bloccata’ che l’istituto ha adottato da inizio settembre 2011 con l’obiettivo di difendere la propria economia dagli scossoni della crisi dell’area euro. Alla luce degli ultimi sviluppi e in vista del programma di allentamento monetario straordinario della Bce, la banca centrale ha ritenuto non più motivata la misura di ancoraggio.

La Borsa svizzera accusa un calo di anche l’11%, il maggiore dal 1989: persi 114 miliardi di dollari. Prima della mossa a sorpresa annunciata dal presidente SNB Thomas Jordan, l’azionario del paese guadagnava lo 0,8%.

…

Per imporre l’ancoraggio tra le due valute concorrenti, la banca aveva dovuto vendere franchi svizzeri e comprare euro. Ora, con la fine del tasso minimo di cambio, la SNB può liberarsi di riserve in euro e tornare ad acquistare franchi svizzeri.

Secondo l’economista di World First, Jeremy Cook, la banca centrale svizzera ha alzato bandiera bianca ed è ora pronta per un programma di Quantitative Easing da parte della Bce.

“Il sentore che la Snb non sarebbe stata in grado più di difendere il floor era emerso già la scorsa settimana, quando si era diffusa la notizia del nuovo record in valuta estera raggiunto dalla Banca centrale, quasi 500 miliardi di dollari. Le vendite di franchi svizzeri sul mercato da parte della Banca centrale degli ultimi mesi hanno incrementato il livello delle riserve in dollari ed euro, a scapito della valuta nazionale”, spiega Vincenzo Longo, market strategist di Ig.

Il mercato, prosegue Longo, “non si aspettava una simile decisione, almeno questa settimana. Crediamo, infatti, che la Snb abbia deciso di anticipare un eventuale fallimento nella difesa del floor che sarebbe potuto accadere il 22 gennaio, quando la Bce avrebbe annunciato il nuovo piano di Qe. Difatti, proprio la mossa di oggi della Snb potrebbe avvalorare la tesi di un intervento della Banca centrale europea la prossima settimana. Si è trattato, quindi, solo di una questione di tempo”.

Vi faccio un sunto:

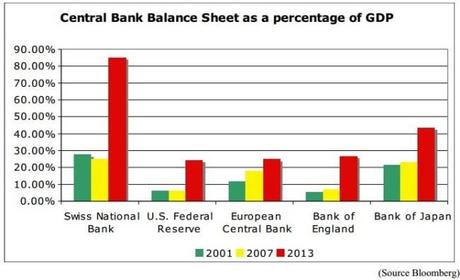

- Prima la BNS pegga il Franco con l’Euro e accumula quasi il 100% del PIL svizzero in asset denominati in Euro (forse più del 100% a fine 2014)

- Le aziende Svizzere fanno i Budget a 1.20

- Al referendum sull’oro la BNS si schiera politicamente per il no.

…

Risultato:

- Il 100% delle aziende Svizzere meno gli amici della BNS sono spiazzate, bilanci da rifare.

- La BNS si spara un mega perdita di bilancio dovuta alla svalutazione degli asset in Euro (in particolare OAT Francesi)

- L’oro che fa tanto schifo, sale.

Ad ogni modo ora in Svizzera accade questo:

- Nell’immediato per gli Italiani diventa tutto molto più costoso, almeno un 10-15%

- Lentamente la deflazione (sia buona che cattiva) aggiusterà i prezzi verso il basso

- Ci sarà un certo sollievo per mutuatari e per le aziende, il costo del credito cala in maniera drastica

- I cittadini Svizzeri pagati in Franchi per ora festeggiano alla grande, tutto costerà meno a breve

Sono senza parole, c’erano mille modi per gestire il Franco Svizzero, sarebbe bastato consentire un rivalutazione lenta in stile Yuan.

Ancora Rischio Calcolato:

Ora la BNS subirà grosse perdite in conto capitale ( per la massa di asset in Euro che detiene ) ma essa ha ritenuto più pericoloso continuare ad espandere il suo bilancio.

Oltre al forte apprezzamento del Franco, esiste una seconda conseguenza a questa decisione. Con tutta evidenza la BNS non sosterrà più i debiti pubblici europei attraverso la creazione di nuovi franchi svizzeri e l’acquisto di valuta e bond a breve termine per mantenere ancorato il Franco Svizzero all’Euro.

Anzi lentamente dovrà liberarsi della carta europea accumulata in questi anni. Mancherà quindi un (forte) compratore sui mercati secondari e primari.

C’è poi la questione del tasso di riferimento che passa ad un incredibile -0.75%, bisognerà vedere adesso se le banche svizzere applicheranno tassi negativi ai correntisti e a quali in particolare. In passato sono stati applicati tassi negativi solo ai non residenti.

Sarà interessante misurare la deflazione nei prossimi mesi.

I mercati attendono il prossimo 22 gennaio, quando il consiglio della Bce annuncerà i suoi prossimi passi operativi, come il D-day del quantitative easing in salsa europea, pur consapevoli che quanto farà la banca servirà al più a dare una scossa, ma non sarà certo risolutivo.

Ma il punto non è tanto sapere se e quanti titoli pubblici la Bce comprerà sul mercato primario, opzione peraltro controversa e invisa ai paesi nordeuropei. La questione saliente è squisitamente politica. In gioco non c’è soltanto un pacchetto di miliardi che la Bce, magari per il tramite delle banche centrali nazionali, inietterà sul mercato. Ciò di cui discute è l’assetto dell’unione monetaria, la sua precisa costituente.