Nella nostra epoca di finanza globale, la teoria della gestione della domanda aggregata è viva ma “non si sente bene”, dicono Amit Bhaduri, Nadia Garbellini e Ariel Wirkierman. Staccata dalle sue radici keynesiane, questa versione “volgare” della teoria della gestione della domanda viene utilizzata per giustificare politiche in netto contrasto con quelle previste dal modello keynesiano originale. L’aumento dei prezzi delle attività finanziarie e i consumi privati alimentati dal debito svolgono il ruolo principale, mentre la politica fiscale si ritira in secondo piano. Tornando alle fondamenta stabilite da Keynes e Kalecki, gli autori chiariscono se c’è posto per politiche caratterizzate dal ruolo della spesa pubblica in disavanzo e degli investimenti pubblici nel contesto della globalizzazione finanziaria. Anzi, queste politiche sono in ultima analisi inevitabili se vogliamo rilanciare l’economia reale e raggiungere la stabilità.

Amit Bhaduri (Jawaharlal Nehru University, Delhi), Nadia Garbellini (Università di Bergamo), Ariel Wirkierman (Università Cattolica, Milano), da Economia e Politica.

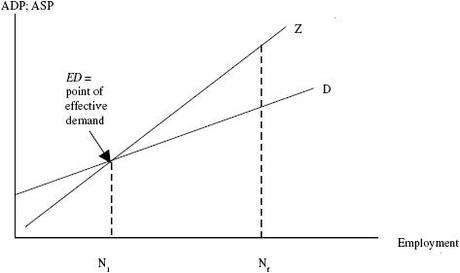

Per comprendere cosa potrà accadere nel corso del 2014 all’economia mondiale occorre partire da una considerazione squisitamente teorica: di questi tempi le teorie sopravvivono in una forma “volgare” e vengono utilizzate per giustificare politiche opposte a quelle per le quali erano state originariamente pensate. La versione volgare della teoria keynesiana della domanda effettiva a cui i politici fanno riferimento in tempi di recessione è la cosiddetta “stimulation doctrine”, secondo cui governi e banche centrali dovrebbero iniettare liquidità a favore degli istituti finanziari, stimolando la domanda aggregata e credendo di salvare in questo modo l’economia reale dalla disoccupazione. Molti economisti, persino alcuni tra quelli che si definiscono “keynesiani”, continuano a teorizzare su basi neoclassico-liberiste, assumendo “agenti rappresentativi”, teorizzando equilibri di lungo periodo in cui la domanda aggregata non conta, ipotizzando perfetta flessibilità dei salari* e una sostituibilità tra capitale e lavoro garantita da un sistema di prezzi che riflette la scarsità relativa.

Se saranno queste le teorie che continueranno ad ispirare le politiche economiche anche nel 2014, l’esito prevedibile sarà un acuirsi dei problemi economici e sociali su scala mondiale.

Eppure gli insegnamenti di Kalecki e Keynes potrebbero ispirare scelte politiche ben più sagge. Loro ci avevano insegnato che non esiste alcuna analogia tra individuo e società, poiché vi è un flusso circolare tra spesa e reddito: un incremento della spesa genera, attraverso il moltiplicatore, un aumento del reddito e quindi un corrispondente aumento dei risparmi. Inoltre, in tempi di recessione aumenti di spesa generano aumenti di reddito grazie all’incremento della produzione, poiché sono le quantità, e non i prezzi, ad adeguarsi alla domanda autonoma. Ancora, i prezzi rispondono ai salari e la produzione alla domanda: prezzi e quantità si determinano separatamente. E più importante, i salari reali sono spontaneamente determinati dall’interazione tra il livello dei prezzi e i salari monetari: la contrattazione salariale può influenzare i salari nominali con effetti imprevedibili sul livello dei prezzi e quindi dei salari reali. Le scelte istituzionali fondate su questi principi potrebbero realmente migliorare la domanda interna, limitare i movimenti di capitale e riequilibrare le bilance commerciali.

Ma il contesto storico e politico in cui l’approccio Kalechi-Keynes si sviluppò è cambiato drasticamente con la globalizzazione, che ha generato il mito secondo cui la crescita dipende dalla domanda estera e la convinzione che la liberalizzazione dei movimenti di capitale favorirebbe l’integrazione commerciale.

Le vecchie rivalità commerciali riappaiono ora in forme diverse, poiché i governi hanno perso il controllo diretto sui tassi di cambio e nelle aree a valuta unica non è possibile ricorrere alla svalutazione; la rivalità commerciale si basa quindi sulla riduzione competitiva dei costi unitari di produzione attraverso riduzioni salariali (che restringono la domanda domestica) e sull’aumento della produttività del lavoro (che fa aumentare il prodotto ma riduce l’occupazione). I margini di profitto e le quote di profitto sul Pil così aumentano, indebolendo ulteriormente la domanda domestica; un gioco a somma zero che induce ad abbracciare modelli di crescita export-led, una nuova forma di politica che prova a crescere a danno dei paesi vicini (beggar-thy-neighbour policy). In questo contesto istituzionale i perdenti (sia in Europa che nel resto del mondo) continueranno ad accumulare debito pubblico e privato, e deficit commerciali, mentre i vincitori accumuleranno assets, prevalentemente titoli di debito sovrano dei paesi debitori.

Il 2014 sarà inoltre caratterizzato dalle tensioni irrisolte nel sistema monetario internazionale, di cui la crisi del 2007 ha potuto alimentarsi. Esiste ancora una valuta nazionale (il dollaro) che gioca il ruolo di moneta internazionale; i paesi debitori devono finanziare i loro deficit commerciali lasciando che strumenti di debito denominati nella propria valuta vengano accumulati dai paesi in surplus. Nel passato i grandi paesi in surplus dipendevano dagli USA come superpotenza militare, oltre che come sbocco per le loro merci. L’emergere della Cina come paese in surplus dotato di una propria potenza militare ha introdotto una variabile nuova: la possibilità di utilizzare gli enormi surplus in dollari per minacciare l’egemonia USA diventa oggi una questione all’ordine del giorno.

C’è un altro elemento che occorre considerare: la crescente importanza della domanda esterna rispetto a quella domestica implica una maggiore apertura al commercio e agli investimenti diretti esteri, ma soprattutto alle transazioni di attività finanziarie[1] sui mercati secondari, con vari livelli di proprietà indiretta e parziale che possono essere creati e moltiplicati a piacere. Un insieme di intermediari finanziari non bancari (shadow banking) sfugge al controllo delle autorità monetarie e crea la sua propria rete di contratti e garanzie in un sistema autoreferenziale. La composizione dei portafogli muta in base alle aspettative circa i tassi di cambio, di interesse e di tassazione dei profitti, ma soprattutto circa le perdite e i guadagni sui prezzi degli assets. Le aspettative sui guadagni e perdite di capitale possono influenzare pesantemente le politiche nazionali attraverso lo spauracchio delle fughe di capitali.

Il 2014 rischia di essere insomma un anno in cui il modello di crescita economica trainata dalla finanza, tanto criticato dopo il 2007, torni ad essere dominante. Il mercato delle attività finanziarie è stato stimolato tagliando le tasse per le categorie che più di altre detenevano tali assets, facendo esplodere il debito privato. Le aspettative rialziste hanno alimentato la domanda di credito e gonfiato i guadagni dei creditori. Un boom del consumo a debito ha risolto il problema della domanda effettiva consolidando la posizione dominante del settore finanziario. Il vecchio modello di capitalismo cooperativo è stato sostituito da un modello di “grande moderazione” in cui il settore finanziario ha rimpiazzato lo Stato nel sostegno alla domanda. E i flussi di capitali in entrata hanno nascosto deficit commerciali cronici.

Il sostegno delle aspettative sui prezzi delle attività finanziarie per incentivare il consumo a debito è il meccanismo centrale attraverso cui il modello si sostiene. A ben vedere, è questo il principio su cui le principali banche centrali fondano le proprie politiche monetarie e la sua vulnerabilità sta proprio nella fragilità di quelle aspettative.

Dopo la crisi del 2007 avremmo dovuto imparare che in un simile assetto istituzionale il debito privato aumenta senza una controllo centrale e senza un prestatore di ultima istanza; la distinzione tra la moneta garantita dalle banche centrali e i contratti privati diventa sempre più confusa. Il sistema finanziario è sempre più sganciato dall’economia reale; in casi estremi, l’economia reale può stagnare o anche declinare mentre i prezzi delle attività finanziarie continuano a crescere. Questo crescente gap è il preludio a una crisi finanziaria: la probabilità di defaults privati aumenta con i redditi stagnanti e il debito crescente, e anche piccoli fallimenti possono spingere il settore finanziario nella crisi. I prestiti devono allora essere garantiti dalle autorità monetarie come prestatrici di ultima istanza, aumentando le possibilità di reazioni a catena. Una catastrofe finanziaria dovuta al congelamento del credito si apre la strada. L’ironia della situazione è che le istituzioni finanziarie private vengono salvate dai governi che restringono i loro budget. Una soluzione che non ha efficacia quando il clima degli investimenti privati è depresso all’indomani di una crisi finanziaria e in una economia stagnante, e non c’è volontà di fare investimenti a lungo termine. Così il settore finanziario viene salvato ma l’economia reale continua a stagnare. In risposta alle pressioni democratiche, può persino capitare che l’antica medicina dei massicci investimenti pubblici in deficit venga somministrata non con l’obiettivo di stimolare un’economia reale ormai stremata dalla recessione, ma al solo scopo di restituire fiducia agli investitori privati!

Una versione più lunga di questo articolo, in inglese, è disponibile come Public Policy Brief n.130 del Levy Insitute a questo link.

[1] Secondo le statistiche della BIS, il volume delle transazioni quotidiane sui foreign exchange markets è aumentato da 60 miliardi nel 1983 a 1490 miliardi nel 1998, e il rapporto tra tali transazioni e le esportazioni mondiali è passato da 12:1 a 100:1. L’insieme delle banche centrali deteneva nel 1997 riserve pari a 1550 miliardi, a malapena sufficienti a coprire tali transazioni per un singolo giorno. Per ulteriori dettagli si veda Nayyar (2006) Globalization, history and development, CJE, 30:139-157.

* Nella vecchia e nuova sintesi neoclassica si assumono tuttavia prezzi e salari “vischiosi” nel breve periodo, quale causa della disoccupazione “involontaria” [Keynes blog]

Archiviato in:Global, ibt, Teoria economica Tagged: John Maynard Keynes, Michal Kalecki