di Giuseppe Consiglio

Già alla fine di settembre, le intenzioni di Antonis Samaras, Primo Ministro greco, sembravano chiare: la Grecia avrebbe abbandonato il piano di salvataggio imbastito dalla troika prospettando un’uscita anticipata dalle tutele di FMI, BCE e Commissione europea. Ed è stato al termine di un incontro con Angela Merkel, tenutosi a Berlino pochi giorni prima dalla visita ad Atene dei funzionari della troika, che Samaras annunciava il nuovo corso del Paese diventato forse in Europa il simbolo della crisi e delle conseguenze dell’austerità sull’economia reale.

La notizia non veniva accolta positivamente dai mercati. Nella giornata campale del 15 ottobre, il preludio del crollo delle borse lo dava il Dow Jones, giù di 2,5 punti, il dato peggiore degli ultimi tre anni. Pessima la performance di Milano, che sprofondava del 4,4%, ed ovviamente di Atene, che dopo aver toccato il – 9% riusciva a chiudere a – 6,3%. Giù anche Londra – 2,83%, Madrid -3,59%, Francoforte – 2,87% e Parigi – 3,63%. I rendimenti dei titoli di Stato greci, l’indicatore dell’affidabilità di Atene sui mercati, schizzavano al 7% per la prima volta da marzo, dopo aver toccato il minimo del 5,52% a settembre, il più basso dal 2012 quando alla vigilia di una competizione elettorale che rischiava di pregiudicare la permanenza del Paese nell’euro, raggiunsero la tragica soglia del 44%. Il nervosismo dei mercati era comunque prevedibile: le perplessità mostrate della troika e dai Ministri delle Finanze europei sulla decisione di interrompere anticipatamente il programma di aiuti che avrebbe dovuto concludersi a dicembre per quanto concerne BCE e Commissione europea, e nei primi mesi del 2016 per la parte riguardante il Fondo Monetario Internazionale (FMI), innescavano la reazione dei creditori di Atene che chiedevano il rispetto del programma di aiuti. Christine Lagarde, Direttore Generale del FMI, pur prendendo atto della decisione del governo di Atene, ribadiva la necessita per la Grecia di mantenere aperta una linea di credito con il Fondo che fungesse da sostegno precauzionale. Le dichiarazioni della Lagarde seguivano quelle di Mario Draghi, Presidente della BCE, il quale auspicava la permanenza della Grecia in un qualche programma d’aiuti al fine di garantire l’eleggibilità dei suoi titoli per il programma ABS [1].

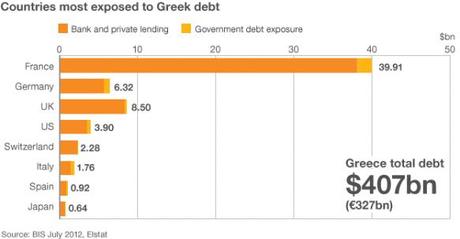

Che la questione ellenica interessi tutta l’Europa, appare evidente se si osserva l’esposizione dei principali Paesi europei al debito greco.

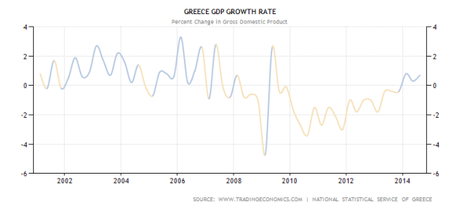

Le origini della crisi – Prima di esser travolta dalla crisi, la Grecia era considerato come uno dei Paesi più in salute dell’eurozona, con dati economici tutt’altro che negativi ed elevati tassi di crescita il cui picco si ebbe del 6% nel 2003. Un’economia sostanzialmente basata sul turismo e sulla distribuzione (settori assai sensibili ai cambiamenti economici nel breve periodo), funestata da problematiche strutturali per anni celate dietro gli sfarzosi tassi di crescita ed incapace di rispondere al ciclone che stava per abbattersi in Europa. Il trend positivo fece registrare solo nel 2005 non una battuta d’arresto, ma una leggera frenata, testimoniata dal +2,8% che anche quell’anno segnava il PIL. Nell’anno successivo, il 2006, con una manovra finanziaria contraddistinta dall’aumento dell’IVA di un punto percentuale (dal 18% al 19%) ed un tasso di crescita di oltre il 4%, l’economia greca mostrava tutta la sua vitalità. In un clima del genere, istillare fiducia a banche, fondi privati ed intermediari al fine di garantire prestiti e di concedere mutui non era troppo complicato: le agenzie di rating valutavano con un’“altezzosa” A, il debito greco. La positiva fase appena descritta terminò ingloriosamente nel 2009, quando i due principali settori dell’economia greca sopradescritti fecero registrare una contrazione degli utili superiore al 15%. Inarrestabile la cavalcata del debito pubblico.

Il vaso di Pandora venne definitivamente scoperchiato dall’allora neo Premier George Papandreou insediatosi nell’ottobre del 2009. Con il 43% dei voti espressi in favore del Movimento Socialista Panellenico (PASOK), ed una maggioranza all’interno dell’Assemblea Nazionale che contava di 160 deputati su 300, assurto al ruolo di Primo Ministro dopo aver sconfitto Costas Karamanlis – Presidente uscente e dimissionario di un governo a trazione conservatrice guidato dal partito di centrodestra Nuova Democrazia, già sconfitto dal PASOK alle europee dello stesso anno –, Papandreou, rivelò l’assoluta criticità della situazione finanziaria in cui il Paese si trovava: un deficit pubblico al 12,7% del PIL, oltre il quadruplo delle soglie imposte dall’UE ed una disoccupazione superiore al 10%. Il collasso definitivo si palesava a dicembre. Le agenzie di rating Fitch e Standard & Poor’s, declassarono il debito greco da A- a BBB+. Il conseguente crollo della fiducia degli investitori fece schizzare in alto i tassi d’interesse finché i titoli di Stato greci vennero declassati a “junk”. I dati pre-crisi, mostravano in maniera inequivocabile come la situazione, nonostante gli alti tassi di crescita, fosse in realtà meno rosea di quella che appariva: a riprova di ciò si inseriva anche lo scandalo che coinvolse fra gli altri Goldman Sachs, accusata di aver “coperto” il governo greco in merito alla reale entità del deficit, così da aggirare le regole di Maastricht. Con una evasione fiscale di circa 30 miliardi di euro all’anno, cifra già rilevante che diventa sconcertante se rapportata alla popolazione (11 milioni di persone), l’economia sommersa greca veniva stimata intorno al 27,5%. Stando agli studi del FMI, prima della crisi, il 75% dei lavoratori autonomi dichiarava meno di 12 mila euro l’anno, la soglia al di sotto della quale scatta l’esenzione fiscale. Pensioni e salari, costituivano la principale voce di spesa pubblica, incidendo sull’80% del totale e anche in piena crisi, a cavallo tra il 2010 e il 2011, quando il disastro si era già manifestato ed il primo prestito internazionale erogato, venivano assunte altre 25.000 unità, portando ad oltre 700 mila, i lavoratori pubblici.

Fuori dalla recessione? – Il 2015, secondo le stime del governo, sarà l’anno della “rinascita finanziaria” della Grecia: il PIL del Paese dovrebbe infatti crescere del 2,9%, un risultato che se si realizzasse avrebbe del prodigioso. Già quest’anno, un timido +0,6% potrebbe far sperare nella ripresa ed allontanare il tasso di disoccupazione dalla pericolosa soglia del 30%. La disoccupazione è infatti scesa al 25,9% nel mese di agosto dal 26,10% di luglio. Dal 1998 il tasso medio di disoccupazione è stato del 14,37%, raggiungendo il massimo storico del 28% nel mese di settembre del 2013.

Dopo sei anni di recessione ed un crollo del PIL di oltre il 30%, finalmente qualcosa sembra cominciare a sbloccarsi. Dal 2008 ad oggi Atene ha perso quasi un quarto della propria ricchezza, ma già entro l’anno prossimo si potrebbe sfiorare il pareggio di bilancio. Christos Staikouras, Ministro delle Finanze, sostiene che grazie agli avanzi primari (cioè la differenza fra la spesa pubblica e le entrate tributarie e extra-tributarie esclusi gli interessi da pagare sul debito) oltre al “quasi” pareggio di bilancio, si potrà prospettare un miglioramento nella qualità della vita dei cittadini greci. Il surplus dovrebbe essere di 3,6 miliardi di euro per il 2014 e di 5,42 miliardi per il 2015. Samaras ostenta sicurezza e dopo aver emesso in aprile il primo bond a medio-lungo termine di 5 anni, dopo quattro anni di assenza dal mercato, sarebbe pronto ad emettere titoli a 7 e 9 anni. In programma anche l’idea di scambiare parte del debito a 3 e 6 mesi in circolazione con titoli a 18 e 24 mesi.

Goldman Sachs stempera però l’ottimismo ellenico e lo stesso Samaras chiede con insistenza ai partner un maggiore supporto per alleviare il fardello del debito pubblico. Anche le ultime stime del FMI descrivono uno scenario differente da quello prospettato dal governo: nel 2015 il debito pubblico generale alla fine del prossimo anno, dovrebbe infatti sforare i 318 miliardi di euro, cifra che supera abbondantemente l’intero PIL del 2013. È certo che il rapporto debito-PIL sarà superiore al 175%.

La rinascita ellenica non potrà mai decollare del tutto fintanto che diversi problemi continueranno ad attanagliare l’economia nazionale. In primo luogo gli investimenti stranieri: più che investire in loco, i capitali esteri acquistano a buon mercato intere società. La privatizzazione di ampi settori dell’economia, che se oculatamente gestita potrebbero favorire la ripresa, non solo sta comportando rilevanti tensioni sociali, ma sembrerebbe perfino destinata a non garantire i 50 miliardi di euro di introiti irrealisticamente preventivati. Una delle più imponenti dismissioni della storia sta comportando la messa in vendita non solo di 700 Km di autostrade, di 100 porti e 38 aeroporti, di ettari di terreno costiero, compreso l’atollo di Elafonissis, ma anche di Eyath (la società nazionale dell’acqua) e di pezzi importanti del patrimonio naturale ed artistico.

In un simile contesto il popolo greco continua a subire gli effetti devastanti della crisi, flagellato dagli elevati tassi di disoccupazione, da una costante riduzione del potere d’acquisto dei salari, dal taglio degli stipendi statali e da tutto ciò che questo comporta.

Una valutazione delle decisioni prese dal governo Samaras in materia economica non possono in ogni caso prescindere da un’attenta analisi del versante politico interno. Syriza, il partito di sinistra radicale guidato da Alexis Tsipras, con il 26% dei consensi, in tutti i sondaggi risulta avanti di 4 punti percentuali su Nuova Democrazia, il partito di centrodestra al governo. Gli xenofobi ed ultranazionalisti di Alba Dorata sarebbero al terzo posto con il 6,2%, seguiti dal Partito Comunista di Grecia al 4,4%, dal PASOK ridotto al 4,3%, da To Potami al 4,3% e dai Greci Indipendenti con il 3,1%. Con il 26,57% dei voti e 6 deputati, Syriza è stato il partito più votato alle europee di maggio e non c’è quindi da stupirsi che Samaras voglia correre ai ripari, mostrandosi – o almeno provandoci – inflessibile di fronte alla troika: una politica muscolare che dovrebbe galvanizzare un elettorato provato dalle dolorose misure messe in campo dal governo e serrare i ranghi contenendo la volatilità dei consensi.

Quali siano gli scenari che verranno alla luce da questa possibile nuova fase non sono facilmente definibili. Sarà in grado la Grecia di restituire i prestiti ricevuti? Cosa accadrà se e quando l’indebitamento di lungo periodo diverrà insostenibile? Dichiarare default ed abbandonare l’euro potrebbe forse essere la soluzione?

L’agognata uscita dal piano di aiuto che dovrebbe consentire il rientro nei mercati con titoli a 7 e 9 anni come sopra anticipato, sembra però molto più lontana del previsto (almeno altri sei mesi). Il buco da 2 miliardi e mezzo, scovato dai funzionari del FMI nel bilancio 2015, ha di fatto bloccato ogni intesa tra Atene e la troika.

Chiedere ad un Paese in ginocchio nuovi tagli per 2,6 miliardi di euro, con un prestito di 240 miliardi sulle spalle ed una ristrutturazione da 100, non potrà che indebolire l’esecutivo nonostante l’intransigenza della troika sembrerebbe rivolta più a Tsipras, tra l’altro in un momento politicamente estremamente delicato come quello del rinnovo – peraltro anticipato – del Capo dello Stato.

* Giuseppe Consiglio è Dottore in Internazionalizzazione delle Relazioni Commerciali (Università di Catania)

[1] Asset Backed Securities (ABS), è un programma BCE di acquisto di titoli cartolarizzati della durata di due anni. L’acquisto riguarderà anche titoli con rating speculativo, “junk”, di Grecia e Cipro. Precondizione all’acquisto dei titoli è la permanenza in un programma di aiuti FMI-BCE-UE.

Photo credits: Reuters

Potrebbero interessarti anche:

La guerra del gas: la Bulgaria al centro del braccio…

La trappola dell’austerity mette in crisi anche il Portogallo

La presidenza UE di Cipro tra ragioni economiche e geopolitiche